「急に車で遠出することになった」

「最近何かとドライブする機会が多い」

そんな方に必須とも言えるのがETCカード!

ETCカードを作成する上で気をつけていただきたいのが、ETCカードに年会費等のランニングコストをかけないということ。

- ETCカード発行に年会費をかける必要はない事

- 意外とETCカードの年会費が発生しているクレジットカードがある事

- ETCカードの利用でもポイント付与の有無の違いがある事

- 実質無料になるETCカードが存在(楽天カードなど)

ここ数年でクレジットカードやETCカードを取り巻く環境も大きく変わりました!クレジットカード含めて、年会費無料で使えるおすすめのETCカードを活用しましょう!

実はクレジットカード自体が年会費無料であっても、ETCカードだけは年会費が有料だったり、年会費は無料でも発行手数料がかかるものもあったり、ETCカード利用分はポイント付与対象外だったり…。

「ETCカードに年会費がかかるの意味不明!」

そこでここでは、年会費無料で作成できるETCカードのうち、特におすすめのクレジットカードを厳選し、本カードのスペックとETCカードを合わせて紹介していきます。

ETCカードやクレジットカードは年会費無料のものでも多くのメリットを得られる為、侮ってはいけません。

「本当に年会費無料で良いんですか?」と思えるようなカードを厳選して紹介していきますよ!

39歳以下なら年会費が永年無料で使い続けられるJCBカードWがおすすめ!

女性向けのJCBカードW PLUS LというカードもETCカード含め無料なのでチェックしてみてください♪

ETCカードも年会費無料で使えて、ダントツで得するクレジットカードは『JCBカードW』一択と言っても良いほど。

ETCカードも年会費無料で使えて、ダントツで得するクレジットカードは『JCBカードW』一択と言っても良いほど。

クレジットカードの還元率は常に2倍、ETCでもクレジットでも年会費無料でガツガツポイントを貯めるならこのカードを選びましょう。

国交省が公表しているデータでは、すでに90%以上がETCを利用して有料道路に乗っていることがわかっている通り、これから更にETC専用レーンが増えることが確実となっています。

年会費無料で発行できるETCカードをすぐに知りたいという方は『ポイントがザクザク貯まる年会費無料のETCカード』をタップして先に進んでください。

- ETCとは?ETCカードを使うメリットは今では欠かせないもの

- 年会費無料で使えるおすすめETCカードの種類

- ポイントがザクザク貯まるおすすめの年会費無料ETCカード

- すぐ欲しい人にはありがたい即日発行ができる年会費無料のおすすめETCカード

- 審査に不安な方向けな年会費無料のおすすめETCカード

- ガソリンスタンドと相性が良い年会費無料のおすすめETCカード

- 各種旅行保険が充実している年会費無料のおすすめETCカード

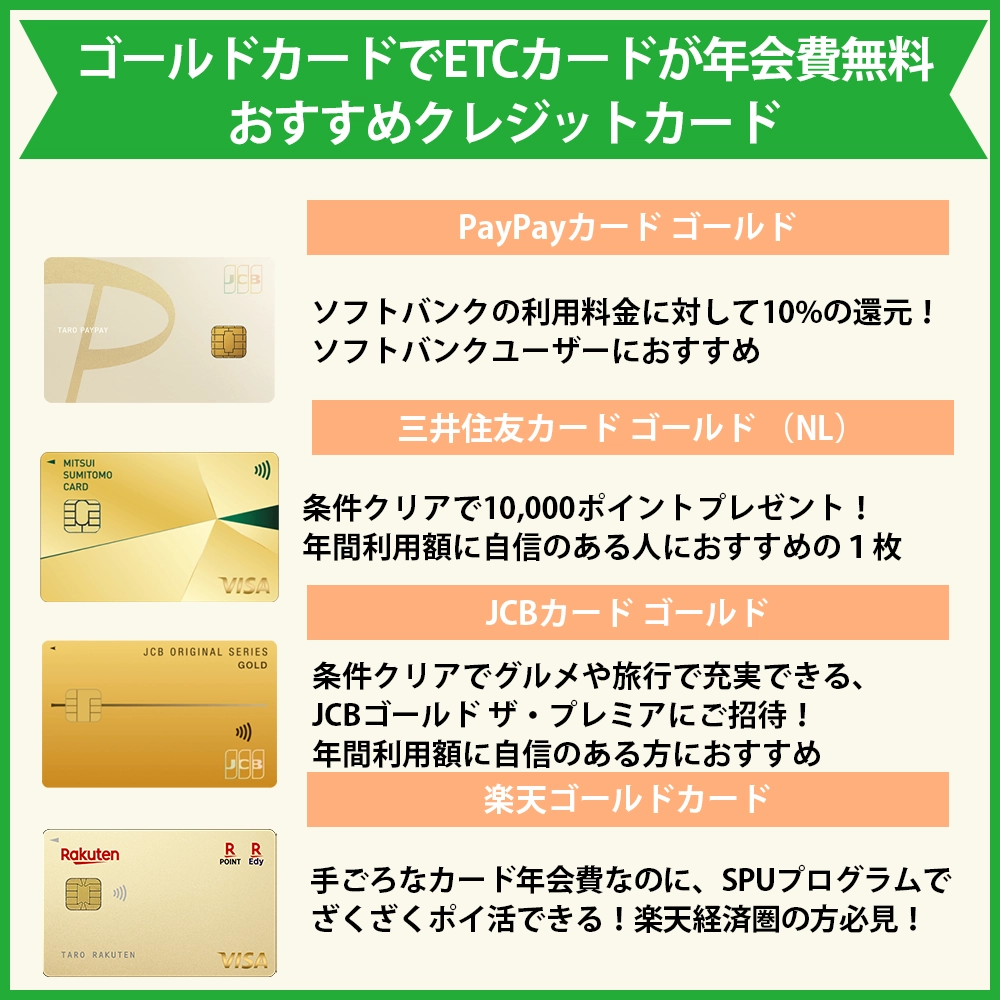

- ゴールドカードでETCカードが年会費無料のおすすめクレジットカード

- 【気をつけたい】人気はあるけどETCカードが無料ではないクレジットカード

- ビジネス利用におすすめのETCカード!年会費無料で使えるおすすめ法人カード系のETCカード

- クレジットカードが持てない方向けのETCカード|ただし、年会費や前金は必要に!

- デビットカードでのETCカード発行は地方銀行一社のみ

- 年会費や手数料はかかるけどほぼ確実に持てるクレジットカードのETCカード

- ETCカードは有料道路だけではない!ドライブスルーにも使えるETCXの時代に!

- ETCカード用のクレジットカードは年会費無料で選ぶべき理由

- 年会費無料のETCカードを利用することで得られるメリット

- クレジットなしの年会費無料でETCカードを発行する方法|クレジットなしのETCカードは限られている

- ETCカードの利用明細・履歴をチェックする方法

- 車載器の不具合やカードエラーでもETCカードは料金所に手渡しでも利用可能!

- ETCカードの作り方はクレジットカードとセットが基本!

- ETCカードを年会費無料で使い続けるための注意点

- ETCカードを利用するにはETCの登録・セットアップが必要

- ETCカード発行にまつわるQ&A

- ETCカードは年会費無料で使えるものを選ぼう!

- クレジットカード条件検索

ETCとは?ETCカードを使うメリットは今では欠かせないもの

ETCとは、Electronic Toll Collectionの略で、高速道路や有料道路の料金所での支払いを自動化するものです。

実はETCそのものの歴史は古かったりしますが、興味のある方はぜひこちらをご覧ください。

ETCの開発の歴史を教えてください。出典:NEXCO中日本

ETCレーンを使ってETCカードで車が止まることなく、有料道路を通過できるのはただただ、その便利さだけではありません。

また、日常生活だけでなく、国内旅行の旅先でもETCカード1枚持っていくだけでレンターカーを借りて、地方でもスイスイ移動できるのは大きなメリットです。

ただ、阪神高速道路など、どんどんETCレーンしかない場所が増えてきたので今ではETCカードなしは考えられないようになりましたね!

それでは、早速年会費無料で利用可能なおすすめのETCカードを比較した上で紹介していきます!

年会費無料で使えるおすすめETCカードの種類

ETCカードはクレジットカードとセットなので目的別で選ぼう!

ETCカードはクレジットカードとセットなので目的別で選ぼう!「クレジットカードは必要なくて、ETCカードだけあれば良いんです」という方も中にはいるかもしれませんが、大前提として、ETCカードを入手するためにはまず、クレジットカードの作成をする必要があります。

なぜなら、ETCカードというのはクレジットカードに紐付けされて作成されるためです。

もちろん、クレジットカードを一切使わず、ETCカードだけ利用していくことは可能ですから安心してください。

さて、ここでは、以下のような目的別で年会費無料のおすすめETCカードを紹介していきたいと思います。

- ポイントがザクザク貯まる年会費無料のETCカード

- 即日発行ができる年会費無料のおすすめETCカード

- 審査に不安な方向け年会費無料のETCカード

- ガソリンスタンドと相性が良い年会費無料のおすすめETCカード

- 各種旅行保険が充実している年会費無料のおすすめETCカード

ご覧の通り、ETCカードと一口で言っても、選び方の基準は多岐にわたります。

早速、上記の項目について一つずつ解説を加えていきましょう。

ポイントが還元率の高い年会費無料のETCカード

「せっかくETCカードの為にクレジットカードを作成するなら、節約効果を重視したい」

このように考えている方におすすめなのが、以下に記載する高還元クレジットカードです。

- JCB CARD W

- 三井住友カード(NL)

- JCB CARD W plus L

- P-oneカード<Standard>

- 楽天カード

- リクルートカード

もちろん、クレジットカードだけではなく、ETCカードを利用した際にも本カードの基本還元率が適用されます。

本カードとETCカードの両輪でガンガンポイントを集めていきましょう。

すぐほしい方に朗報!即日発行ができる年会費無料のおすすめETCカード

「え、今日発行できるんですか?」

はい。以下に記載するクレジットカードであれば、ETCカードまでを含め、当日に受け取ることができます。

- イオンカード(WAON一体型)

ただし、こうした即日発行可能なクレジットカードは、即日受け取りカウンターに足を運ぶ必要があるため、できるだけ早い時間帯から手続きを進めることがポイントですよ。

即日発行できるETCカード(クレジットカード)については『【2026年版】即日発行ができるETCカードを厳選紹介|当日に無料で発行できるETCカードや店舗はどこ?』の記事で詳しく紹介しています。

審査に不安な方向け年会費無料のETCカード

「クレジットカードの審査をクリアできるか不安です」というような方におすすめなのが、以下に示すクレジットカードです。

- イオンカードセレクト

- ライフカード(デポジット型)

- ファミマTカード

過去にクレジットカードの審査を通過できなかった方や、現状では自信を持ってエントリーできないという方は、これらのクレジットカードに目を向けてみましょう。

ガソリンスタンドと相性が良い年会費無料のおすすめETCカード

「とにかく車での長距離移動が多い」という方におすすめなのが、以下に示すガソリンスタンドと相性が良いクレジットカードです。

- apollostation card

- コスモザオーパスカード

- エネオスカード

適材適所という言葉がありますが、ガソリンスタンドにおいてはやはり、利用するガソリンスタンドで優遇があるカードを選びたいですよね。

各種旅行保険が充実している年会費無料のおすすめETCカード

「休みさえあればどこかへ旅立ちたい」という無類の旅行好きの方におすすめしたいのが、サブカードとして絶大な人気を誇るこちらの一枚です。

- エポスカード

エポスカードの魅力は後述しますが、「本当に年会費無料なんですか?!」と疑問に思うほどに素敵なクレジットカードですよ。

ポイントがザクザク貯まるおすすめの年会費無料ETCカード

還元率重視にはこのカードがおすすめ!

還元率重視にはこのカードがおすすめ!「やっぱりクレジットカードを作成するのであれば、節約効果が高いに越したことはない!」

このように思われている方におすすめしたいのが以下のクレジットカードに付帯するETCカードです。

- JCB CARD W:(永年無料)

- 三井住友カード(NL):(初年度無料:2年目以降は年に1度の利用で無料)

- JCB CARD W plus L:(永年無料)

- P-oneカード<Standard>:(永年無料:新規発行手数料1,100円のみ)

- 楽天カード:(ダイヤモンド会員なら無料)

- リクルートカード:(無料※JCBブランドなら発行手数料無料)

これらのETCカードが発行できるクレジットカードを比較する上でのポイントは、実際にどのような場面でカードを活用していくかについてイメージしてみることです。

各カードごとに、活躍させることができる場面は異なりますよ。

ETCカード含めてダントツの還元率!JCB CARD W

| 基本還元率 | 1.0%~10.5% ※還元率は交換商品により異なります。 |

|---|---|

| 年会費 | 無料 |

| 国際ブランド | JCB |

| ETCカード | 無料 |

| 家族カード | 無料 |

JCB CARD WはETCカードや家族カードまでを含め、完全無料で持つことができるクレジットカードです。

ただし、JCBカードWの対象年齢に関して以下のルールが設けられていることには注意が必要ですよ。

- 発行手続きは39歳までに済ませる必要がある

- 一度作成してしまえば、40歳以降でも活用することができる

もちろん、ETCカードの利用分もポイントがしっかりもらえるので、クレジットカードと合わせてガンガン活用していきましょう!

JCB ORIGINAL SERIESパートナーでポイント倍増

JCB CARD Wは基本還元率に優れたクレジットカードですが、JCB ORIGINAL SERIESパートナーに指定されている店舗を利用することで、さらにスピーディにポイント還元を受けることができます。

| 還元率 | 対象店舗 |

|---|---|

| 1.5% |

|

| 2% |

|

| 特に優遇 |

|

ご覧の通り、Amazonやセブン-イレブン、スターバックスなど非常に使い勝手の良い店舗が対象となっていますね。

JCB CARD Wを作成するのであれば、JCB ORIGINAL SERIESパートナーに指定されている店舗への意識を高めながら、上手にカードを活用していきましょう。

JCB CARD Wがおすすめな人

- 年会費無料でETCカードでもポイントを貯めたい人

- Amazonやスタバを利用する人

- JCB ORIGINAL SERIESパートナーの対象店舗を普段使いしている人

- 海外旅行傷害旅行の付帯に魅力を感じる人

- ショッピングガード保険(海外)の付帯に魅力を感じる人

- 『Oki Dokiランド』の経由で、ネット通販をお得に楽しみたい人

永年無料の年会費|三井住友カード(NL)

| 基本還元率 | 0.5~7% (対象のコンビニ・飲食店でスマホのVisaのタッチ決済・Mastercard®タッチ決済またはモバイルオーダーで7%ポイント還元) |

|---|---|

| 年会費 | 永年無料 |

| 国際ブランド | Visa/Mastercard |

| ETCカード | 初年度:無料 2年目以降:550円(税込) ※前年に1度でもカード利用があれば無料 |

| 家族カード | 永年無料 |

三井住友カード(NL)は、通常の三井住友カードと違い年会費が永年無料で持つことができるクレジットカード。

更に、ETCカードも年に1度の利用で翌年も無料になるため、実質年会費無料で使い続けることが可能です。

更に、日常的に利用しやすいクレジットカードとして、今この三井住友カード(NL)が注目されています!

対象のコンビニ・飲食店でいつでも還元率がアップ

他のクレジットカードではなかなか見られない三井住友カード(NL)の目玉特典として、対象のコンビニ・飲食店等における大幅還元率アップが挙げられます。

三井住友カード(NL)は本来、200円の利用に対して1ポイントを獲得できますが(0.5%還元)、以下の店舗の場合、Visaのタッチ決済・Mastercard®タッチ決済またはモバイルオーダーで7%のポイント還元が得られます。

- セイコーマート

- セブン‐イレブン

- ポプラ

- ミニストップ

- ローソン

- マクドナルド

- モスバーガー

- ケンタッキーフライドチキン

- 吉野家

- サイゼリヤ

- ガスト

- バーミヤン

- しゃぶ葉

- ジョナサン

- 夢庵

- その他すかいらーくグループ飲食店※

- ドトールコーヒーショップ

- エクセルシオール カフェ

- かっぱ寿司

※ステーキガスト、から好し、むさしの森珈琲、藍屋、グラッチェガーデンズ、魚屋路、chawan、La Ohana、とんから亭、ゆめあん食堂、桃菜、八郎そば、三〇三も対象

ちなみに、ポイント還元率の内訳は下記の通り。

- 一般加盟店の還元率:0.5%

- スマホのVisaのタッチ決済/Mastercard®タッチ決済した際の還元率:最大7%

※スマホのVisaのタッチ決済・Mastercard®タッチ決済またはモバイルオーダーした際の還元率:7%

※カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象外です。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※スマホのタッチ決済対象店舗とモバイルオーダーの対象店舗は異なります。詳しくはサービス詳細ページをご確認ください。

※通常のポイント分を含んだ還元率です。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

三井住友カード(NL)は対象のコンビニや飲食店を普段使いしている方にはぴったりの一枚と言えるでしょう。

三井住友カード(NL)がおすすめな人

- 日常で対象のコンビニや飲食店等を利用する人

- 三井住友カードというブランドに価値を感じる人

- 積立NISAなどこれから始めようとしている人

- Vポイントをガンガン貯めたい人

- ETCカードは年に1度必ず利用する人

ダントツの還元率で女性向け!JCB CARD W plus L

| 基本還元率 | 1.0%~10.5% ※還元率は交換商品により異なります。 |

|---|---|

| 年会費 | 無料 |

| 国際ブランド | JCB |

| ETCカード | 無料 |

| 家族カード | 無料 |

JCB CARD W plus Lは先述したJCB CARD Wとほぼ同等のクレジットカードでETCカードや家族カードまでを含め、完全無料で持つことができるクレジットカードです。

女性向けとはなっていますが、男性でももちろん申し込み可能ですよ♪

ただし、JCBカードW plus Lの対象年齢に関しても同様に以下のルールが設けられていることには注意が必要です。

- 発行手続きは39歳までに済ませる必要がある

- 一度作成してしまえば、40歳以降でも活用することができる

もちろん、ETCカードの利用分もポイントがしっかりもらえるので、同じくクレジットカードと合わせてガンガン活用していきましょう!

ETCカードだけじゃなく、JCB LINDAという特別優待やプレゼントを享受できる

JCBカード W plus Lの会員は、会員限定の特別優待やプレゼントを享受できます。

JCB LINDAの優待内容は毎月変わりますが、5月時点での優待サービスについて紹介してみますね。

- cinema LINDA:TOHOシネマズ映画鑑賞券・・・25組50名様

- JCBトラベル:JCBトラベルで使える旅行代金 1万円分(目録)・・・6名様

- パンスク:全国のパン屋さんから届くパンの定期便「パンスク」初回1,000円オフ

- スターバックス優待①:スターバックス カードへのオンライン入金でOki Dokiポイントが10倍たまる!

- スターバックス優待②:Starbucks eGiftの購入でOki Dokiポイントが20倍たまる!

- 藤田観光:ホテル椿山荘東京 ほたるの夕べディナービュッフェを特別ご優待!

ここで挙げたプレゼントや優待はごく一部であり、毎月変わるため常にチェックが必要です。

女性向けとしてJCB LINDAのInstagram公式アカウントもあるので、ぜひこちらもチェックしてみると想像以上に嬉しい特典を知れる機会になるかもしれませんよ♪

「え?JCBカード W plus Lって、本当に年会費無料のカードなの?」

と変な疑いをかけてしまうほどに充実した優待が用意されていますね。

ぜひあなたも毎月の優待内容を『JCB LINDAの公式ホームページ』でチェックしていただき、様々なシーンで節約効果を高めてくださいね。

JCB CARD Wがおすすめな人

- 年会費無料でETCカードでもポイントを貯めたい人

- Amazonやスタバを利用する人

- ショッピングガード保険(海外)の付帯に魅力を感じる人

- 『Oki Dokiランド』の経由で、ネット通販をお得に楽しみたい人

- 格安オプション保険の『お守リンダ』に加入したい人(女性向けのJCB CARD W plus Lのみ)

ETC利用分もキャッシュバック!P-oneカード<Standard>

| 基本還元率 | 1% ※ポイントではなくキャッシュバック! |

|---|---|

| 年会費 | 無料 |

| 国際ブランド | VISA/JCB ※MasterCardは受付停止中 |

| ETCカード | 無料 新規発行手数料:1,100円(税込) |

| 家族カード | 無料 |

P-oneカード<Standard>は本カードはもちろん、ETCカードや家族カードまでを含めて完全無料で保有可能な一枚です。

自動で1%キャッシュバックは実はメリット大な特典

通常のクレジットカードであれば「◯◯円毎に1ポイント」となりますが、P-oneカード<Standard>は利用した金額に対して1%分のキャッシュバックがされる為、毎回の買い物が実質1%割引ということになります。

1,000円の商品を購入した時に、1%分のポイント付与よりも1%割引の方がお得になるのは誰もが知ることだと思いますが、特にクレジットカードやETCカードは日常で活用するものなので、毎回1%割引はかなり大きなメリットと言えます。

クレコミに投稿された口コミの中でこのような内容もあります。

1円でも節約したい人におすすめ!

利用料金から1%引きになるので、節約できて持ってて損のないカードです。ポイントで1%還元は普通です。しかしそれだと、使い忘れたり使えるところが限られてたりで、損することもあるかもですがこのカードにはその心配がないところが気に入っています。年会費も無料で何も悪いところはないのでは…?

物価高で1円でも節約したいのでメインカードとして使っています。家賃や光熱費、特に大きい買い物する時は尚更おすすめです。P-oneカード<Standard>口コミより抜粋

P-oneカード<Standard>がおすすめな人

- ポイント還元よりも自動キャッシュバックが助かる人

- 年会費無料で1%以上の高還元クレカが欲しい人

- ETCカード利用分にもポイントのキャッシュバックが欲しい人

年会費無料の対象者なら迷わず楽天カード!

| 基本還元率 | 通常:1%~ 楽天市場:3%~ |

|---|---|

| 年会費 | 無料 |

| 国際ブランド | VISA/MasterCard/JCB/AMEX |

| ETCカード | 550円(税込) ※楽天会員ランクにより無料 |

| 家族カード | 無料 |

「あれ?ETCカードは年会費無料じゃないんですか?」と鋭い指摘をされる方もいるかもしれませんが、以下のいずれかの条件を満たすことで、楽天カードのETCカードも年会費無料で持つことができます。

- 楽天会員で『プラチナ』を達成する

- 楽天会員で『ダイヤモンド』を達成する

※会員ランクは楽天ポイントの獲得回数・獲得ポイント数で決定

仮にこれらのランクに手が届かないとしても心配は要りません。

楽天カードは群を抜いてポイントを集めやすいクレジットカードであるため、税込550円程度の年会費であれば、一年で十分に凌駕することができますよ。

楽天カードなら面白いようにポイントがザクザク貯まる

世の中に数え切れないほどのクレジットカードがある中で、「とにかくポイント獲得数を重視したい!」という条件で探すのであれば、楽天カード以上にふさわしいカードはないかもしれません。

もちろん、ETCカードの利用でも1%のポイントがもらえます!

楽天カード一枚があれば、以下のような特典やキャンペーンを組み合わせて買い物をすることで、一気に10倍や20倍、あるいは30倍以上の大幅ポイントを獲得することも十分に可能です。

- SPU(スーパーポイントアッププログラム)でポイント最大14倍

- 買い回りキャンペーンでポイント最大10倍

- 5と0の日キャンペーンでポイント+2倍

- サッカーチーム応援キャンペーンでポイント+1〜3倍

- 加盟店でポイント+1〜2倍

「笑いが止まらない」という感覚は、楽天カードを上手に活用できた際に感じるのかもしれません。10人に1人が楽天カードユーザーという事実に対しても大いに首肯できますね。

楽天カードがおすすめな人

- 楽天会員でプラチナ会員以上を達成している人

- とにかくザクザクポイントを貯めたい人

- 楽天系列を普段使いしている人

- 楽天Edyを普段使いしている人

- 海外旅行傷害保険の付帯に魅力を感じる人

JCB選択で完全無料の高還元!リクルートカード

| 基本還元率 | 1.2%~ |

|---|---|

| 年会費 | 無料 |

| 国際ブランド | VISA/MasterCard/JCB |

| ETCカード | 年会費:無料 ※VISA・MasterCardの場合は 新規発行手数料1,100円(税込) |

| 家族カード | 無料 |

リクルートカードはETCカードだけでなく、家族カードまでを含め、ランニングコストなしで保持できるクレジットカードです。

もちろん、ETCカードでの利用でもポイント還元率が1.2%もらえるのはかなり大きなメリット。

ただし、VISAもしくはMasterCardを選択した場合、新規発行手数料として1,100円(税抜)が必要となる点には注意が必要です。

リクルート系列でスイスイポイントが貯まる

「リクルート系列って具体的にはどこがありますか?」という質問が飛んできそうなので、ここで対象となる主な店舗/サービスと、具体的なメリットについてまとめておきます。

「リクルート系列って具体的にはどこがありますか?」という質問が飛んできそうなので、ここで対象となる主な店舗/サービスと、具体的なメリットについてまとめておきます。

| 対象店舗/サービス | メリット |

|---|---|

| ホットペッパー | 予約人数×50ポイント リクルートカード決済で更に1.2%プラス |

| ポンパレモール | 3%以上の還元 リクルートカード決済で合計4.2%以上還元 |

| じゃらんnet | 2%還元 リクルートカード決済で合計3.2%還元 |

ご覧の通り、グルメ・ショッピング・旅行など様々な場面で大きく還元を受けることができます。

もし貯めたリクルートポイントの使い道に困った場合には、加盟店の多いPontaポイントに等価交換することもできる為、基本還元率1.2%を年会費無料で得られるメリットは更に多くなりますよ。

リクルートカードがおすすめな人

- ETCカードでも高還元のポイントが欲しい人

- 基本還元率の高さにこだわりを持っている人

- リクルート系列を普段使いしている人

- 国内外の旅行傷害保険の付帯に魅力を感じる人

- 各種電子マネー(楽天Edy・SMART ICOCA・モバイルSuica)へのクレジットチャージでポイント還元を得たい人

すぐ欲しい人にはありがたい即日発行ができる年会費無料のおすすめETCカード

その日にETCカードが発行できる!

その日にETCカードが発行できる!さて、それではここで、即日発行ができる年会費無料のおすすめETCカードについて、基本情報とカードスペックを紹介していきたいと思います。

ここで解説するのは以下のクレジットカードです。

- イオンカード(WAON一体型)

ETCカードを即日発行するにあたり、クレジットカードで注意点があるので、その辺りも確認しながら以下を読み進めていってください。

ETC即日発行はイオン系のみに!イオンカード(WAON一体型)

| 基本還元率 | 通常:0.5% イオン系列:1%~ |

|---|---|

| 年会費 | 無料 |

| 国際ブランド | VISA/MasterCard/JCB |

| ETCカード | 無料 |

| 家族カード | 無料 |

イオンカード(WAON一体型)はETCカードはもちろんのこと、家族カードまでを含め、完全無料で作成できるクレジットカードです。

イオンカード(WAON一体型)のETCカードを含めた即日発行に関してですが、窓口(イオンカードカウンターやコールセンターなど)によって提供される情報に若干の差があります。

WEB申込み⇒WEB上で『ETCカードを発行しない』を一旦選択⇒窓口で受取時にETCカードが欲しいと申告することで即日発行が可能。

WEB申込みでは対応不可。即日発行に対応しているイオンカードカウンターへ直接出向き、そこで同時にカードの申込みを行うことで即日発行が可能。

つまり、結論としては即日発行は可能なのですが、WEB申込みができるかどうかというポイントだけ情報が異なっています。

WEB申込みを考えている方は、念の為イオンカードカウンターにWEB申込みでETCカードの即日発行が可能かどうかの確認を入れておいた方が良いかもしれませんね。

ちなみに、イオンカード(WAON一体型)の即日発行においては、ETCカードは通常のものが手に入りますが、クレジットカードは仮カード(イオンでのみ決済可能)の配布となることは理解しておきましょう。

イオン系列における節約効果が秀逸

イオンカード(WAON一体型)の魅力と言えばやはり、イオン系列において以下の通り、様々な優待を受けることでガンガン節約効果を高めていけることでしょう。

- 毎月20日・30日はイオングループでの買い物が5%オフ(お客さま感謝デー)

- 55歳以上の方は、毎月15日もイオングループでの買い物が5%オフ(G.G感謝デー)

- 毎月10日はイオングループでの買い物でポイント5倍(ありが10デー)

- イオンシネマの映画鑑賞割引(カード利用で300円割引、毎月20日・30日はカード提示で1100円)

普段の買い物は専らイオンで済ませるという方にとって、これほどありがたいクレジットカードは他にありませんね。

ぜひ、各種キャンペーンの日に狙いを合わせて、日々の買い物をお得に楽しみましょう。

イオンカード(WAON一体型)がおすすめな人

- イオン系列を普段使いしている人

- 電子マネーWAONを普段使いしている人

- イオン銀行以外の口座を引き落とし口座に設定したい人

- 『イオンカードポイントモール』の経由でネット通販をお得に楽しみたい人

- ショッピング保険の付帯に魅力を感じる人

審査に不安な方向けな年会費無料のおすすめETCカード

クレジットカードの審査に通るか不安な方に!

クレジットカードの審査に通るか不安な方に!いくらETCカードを作成したいという思いが強くても、クレジットカードの審査をクリアすることができなければ、ETCカードを手中に収めることはできません。

クレジットカードの審査を思うと少々不安を覚えてしまう方は、以下のようなクレジットカードにエントリーしてみましょう。

- イオンカードセレクト

- ライフカード (デポジット)

- ファミマTカード

早速、以下でそれぞれのクレジットカードの特徴をまとめていきますよ。

銀行も一体となるイオンカードセレクトのETCカード

| 基本還元率 | 通常加盟店:0.5% イオングループ:1% |

|---|---|

| 年会費 | 無料 |

| 国際ブランド | VISA/MasterCard/JCB |

| ETCカード | 無料 |

| 家族カード | 無料 |

イオンカードセレクトは、以下の機能が三位一体となった便宜性の高い一枚です。

- クレジット決済機能

- イオン銀行のキャッシュカード機能

- 電子マネーWAONの機能

イオンカードセレクトの申し込みについては、イオン銀行の手続きと並行して行うことができるのも良い点ですね。

WAONへのオートチャージでポイント2重取り

イオンカードの種類は50種類以上にも及びますが、その中でも唯一、電子マネーWAONへのオートチャージでポイント2重取りが可能なのがイオンカードセレクトです。

イオンカードの種類は50種類以上にも及びますが、その中でも唯一、電子マネーWAONへのオートチャージでポイント2重取りが可能なのがイオンカードセレクトです。

- WAONへのオートチャージ:0.5%

- オートチャージされたWAONで支払い:0.5%

⇒合計1%

イオンカードを持っていれば、イオン系列でお得になるのは当たり前ですが、WAONを積極的に使いこなしていきたいという方の場合、自然とイオンカードセレクトが候補に挙がってくることでしょう。

イオンカードセレクトがおすすめな人

- イオン系列を普段使いしている人

- クレジット機能・キャッシュカード機能・WAON機能を一枚にまとめたい人

- WAONへのオートチャージでポイント還元を得たい人

- 『イオンカードポイントモール』の経由でネット通販をお得に楽しみたい人

- ショッピング保険の付帯に魅力を感じる人

ETCカードでVポイントも貯まる!ファミマTカード

| 基本還元率 | 一般加盟店:0.5% Vポイント加盟店:1% ファミリーマート:1~5% |

|---|---|

| 年会費 | 無料 |

| 国際ブランド | JCB |

| ETCカード | 無料 |

| 家族カード | なし |

ファミマTカードはその名の通り、以下の機能が一体化したクレジットカードです。

- クレジット決済機能

- Vポイントカード(モバイルVカード含)機能

- ファミペイチャージ機能

つまり、ファミマTカードを持っていれば、Vポイント加盟店でポイント2重取りが可能となります。

もちろん、ETCカードの利用でもVポイントが貯まるので、Vポイントを貯めている方にとってはかなりありがたい特典ですよね。

ファミリーマートやTSUTAYAをはじめとする系列店を普段使いしている方にとって、本カードは相性抜群の一枚と言えましょう。

ファミリーマートにおいては最強のカード

世界中のどんなクレジットカードを集めたとしても、ファミリーマートにおいてファミマTカードを凌ぐ一枚は存在しません。

以下、「年会費無料なのにこんなにお得でいいの?」と思わずツッコミたくなるほどに素敵なカードスペックをご覧ください。

| 貯まる | ファミリーマートでファミマTカード(クレジットカード)ご利用時 200円(税込)につき最大4ポイント ※一部対象外の商品・サービスがございます。 ※FamiPayへのクレジットカードチャージは、Vポイント加算対象外です。 |

|---|---|

| 使える | JCB加盟店でファミマTカード(クレジットカード)利用時 200円(税込)につき1ポイント |

| ファミPay | ファミマTカード(クレジットカード)でチャージすると、チャージ金額の0.5%分のFamiPayボーナスを還元。 |

| トラベル最大8%割引 | ポケットカードトラベルセンターでお申込みのうえ、ファミマTカード(クレジットカード)でお支払いいただくと旅行ツアー代金が最大8%割引でご利用いただけます。 |

| レンタカー割引 | 割引対象レンタカー会社にて、お電話でのご予約の際、「ポケットカード社発行のクレジットカード優待割引」の旨お申し出いただき、現地レンタカー会社の窓口で、ファミマTカード(クレジットカード)でお支払いいただくと基本料金の割引が受けられます。 |

| TSUTAYA レンタルサービス |

ファミマTカードはTSUTAYAのレンタルサービスを追加することができます。 |

日常的に利用するファミリーマートでのポイント還元率が2%というのは絶対に見逃せない特典です。

ファミマTカードの基本還元率が0.5%であることを考えると、2%還元は破格の数値と言えますね。

ファミマTカードがおすすめな人

- ファミリーマートでザクザクポイントを貯めたい人

- ファミリーマートのお気に入り商品をお得に購入したい人

- Vポイント加盟店を普段使いしている人

- 国内外のパッケージツアーをお得に(3%〜8%オフ)利用したい人

- 『ポケットモール』の経由で、ネット通販をお得に楽しみたい人

デポジット型で審査も通りやすい!ライフカード(デポジット型)

| 基本還元率 | 通常:0.5% 初年度:0.75% 誕生月:1.5% |

|---|---|

| 年会費 | 5,500円(税込) ※10万円のデポジットが必要(代引き) |

| 国際ブランド | MasterCard |

| ETCカード | 無料 |

| 家族カード | 無料 |

ライフカード(デポジット型)はなかなか審査に通らない人向けに発行開始されたクレジットカードです。

10万円のデポジットを預けることでほぼ確実に審査に通過することができ、ETCカードを持つことができるクレジットカードです。

一応、3万円や5万円のデポジットでの発行も可能となっていますが、ETCカードを発行するには最低10万円のデポジットが必要となる点に注意してください。

ETCカード自体はデポジット分として限度額の中に含まれている為、年会費無料で利用可能です!

公式にも審査に不安がある人向けとハッキリ記載

公式にも審査に不安がある人向けとハッキリ記載ただし、ライフカード(デポジット型)も通常のライフカードでもでETCカードを利用してもポイントが貯まらないことに注意してください。

なぜ、ポイントが貯まらないのかがわかりませんが、ここはちょっと残念なポイントです。

初年度については基本還元率が1.5倍に優遇されることや、年間利用額に応じて還元率を高めることができるのも本カードの嬉しい特徴と言えます。

誕生月は還元率が3倍

日頃頑張っている自分自身へのご褒美として、誕生日に旅行へ出かけたり、豪華な食事をするという方もいるのではないでしょうか。

そんな方に声を大にしてお伝えしたいのが、ライフカード(デポジット型)の誕生月特典です。

なんと誕生月においては、常に基本還元率の3倍の還元を得ることができます。

- 基本還元率:0.5%~

- 誕生月の還元率:1.5%

また、こちらと合わせておさえていただきたいのが、2年目以降は前年の利用額に応じて還元率が決まるというシステムです。

ただし、本特典と誕生月の特典を重複して享受することはできません。

| 2年目以降のライフカードの還元率 | ||

|---|---|---|

| 前年の年間利用額 | 還元率 | ボーナスポイント |

| 50万円未満 | 0.5% | なし |

| 50万円以上 | 0.75% | 300ポイント付与 (1,500円相当) |

| 100万円以上 | 0.9% | |

| 200万円以上 | 1% | |

ここまでをまとめると以下の通りとなります。

- 最初の1年間:還元率0.75%(誕生月は1.5%)

- 2年目以降:前年の利用額に応じて基本還元率が決定(誕生月は1.5%)

仮に十分な年間利用額を計上できなかったとしても、毎年やってくる誕生月には、他のクレジットカードを凌駕する還元を得られるのが嬉しいですね。

ライフカード(デポジット型)がおすすめな人

- 審査に不安のある人

- 誕生月の特典に魅力を感じる人

- クレジットカードの年間利用額が高い人

- 貯めたポイントを手数料なしでお得にANAマイルへ交換したい人

- 『L-Mall』の経由でネット通販をお得に楽しみたい人

ガソリンスタンドと相性が良い年会費無料のおすすめETCカード

車をよく利用する方にとってありがたいクレジットカード!

車をよく利用する方にとってありがたいクレジットカード!とにかく車での走行距離が長いという方は、月々のガソリン代もバカにならないはずです。

そこで目を向けていただきたいのが、以下のようなガソリンスタンドと相性の良いクレジットカードです。

- apollostation card

- コスモザオーパスカード

- エネオスカード

ここでスマートな方ならお気付きの通り、ガソリンを入れる際にはこれらのカードを適用し、他の場面では基本還元率に優れたカードを用いることで、ありとあらゆる場面で無駄なく節約効果を高めていけるでしょう。

出光と昭和シェルが合併で誕生!apollostation card

| 基本還元率 | 一般加盟店:0.5% ガソリン・軽油:2円/ℓ引き 灯油:1円/ℓ引き ※入会後1ヶ月間 ガソリン・軽油:5円/ℓ引き 灯油:3円/ℓ引き |

|---|---|

| 年会費 | 無料 |

| 国際ブランド | VISA/JCB/AMEX |

| ETCカード | 無料 |

| 家族カード | 無料 |

apollostation cardは出光と昭和シェルが合併したことで、両者ともにお得に使えるクレジットカードです。

本カードやETCカードを含め、年会費は完全無料で持つことができます。

現在は、出光・昭和シェルともにapollostationブランドへと統一されており、受けられるカード特典は共通のものになっています。

アメックスブランドが年会費無料で作成できるのも嬉しいポイントですね。

ガソリンスタンドのapollostationならいつでもどこでもガソリン代がお得

apollostation cardをapollostationで活用すれば、以下の通りガソリン代の割引を享受することができます。

- ガソリン/経由:2円/ℓ引き

- 灯油:1円/ℓ引き

なお、入会1ヶ月間に関しては割引率が以下の通り優遇されます。

- ガソリン/経由:5円/ℓ引き

- 灯油:3円/ℓ引き

「え、1ヶ月過ぎちゃったらなんだか寂しい」ここでそのように思われた方は、オプションの『ねびきプラス150』というサービスに目を向けてみましょう。

『ねびきプラス150』は年間550円(税込)のランニングコストが必要になりますが、クレジットカードの利用額および給油の利用が多いという方であれば、十分に元が取れる仕様となっています。

| 月間利用額 | ねびきプラスサービス による割引 |

通常割引 | 値引合計 |

|---|---|---|---|

| 3万円未満 | 0円/ℓ | 2円/ℓ | 2円/ℓ |

| 3万円以上 | 1円/ℓ | 3円/ℓ | |

| 4万円以上 | 2円/ℓ | 4円/ℓ | |

| 5万円以上 | 3円/ℓ | 5円/ℓ | |

| 6万円以上 | 4円/ℓ | 6円/ℓ | |

| 7万円以上 | 5円/ℓ | 7円/ℓ | |

| 8万円以上 | 6円/ℓ | 8円/ℓ | |

| 9万円以上 | 7円/ℓ | 9円/ℓ | |

| 10万円以上 | 8円/ℓ | 10円/ℓ |

最大10円のガソリン代値引きは車ユーザーにとって、嬉しいですよね!

年会費がかかるので、その点だけは損得を見極めて判断した方が良いかと思います!

※ねびきプラスサービスはapollostation cardご入会と同時登録となります。

※2年目以降、特にお申し出のない場合は自動継続となり、年会費550円(税込)がかかります。

(入会初年度年会費無料)

※サービス適用中にコース変更した場合、追加の年会費はかかりません。

※初回更新の3ヶ月前より、ご登録いただいているメールアドレス宛に更新時到来のお知らせメールをお送りいたします。

※コース変更や解約は、インターネット会員サービス「ウェブステーション」または「出光カードアプリ」からお手続きいただけます。

単発でみれば僅かな差かもしれませんが、月間・年間のロングランでガソリンの給油量を考えれば、いかにℓあたりの単価が重要であるかがお分かりかと思います。

この利用金額はapollostationだけではなく、ショッピング全体の利用金額となるので、毎月3万円以上使う方はお得になる計算です。3万円に届かない人は値引きプラスは必要ないでしょう。

ぜひ、apollostation cardを作成するのであれば、『ねびきプラスサービス』をしっかりと視野に入れた上で、上手にカードを活用していきましょう。

apollostation cardがおすすめな人

- ETCカードのみならず、家族カードまでを含めて完全無料で持ちたい人

- apollostationを普段使いしている人

- apollostation系列の値引きプラスで得する人

- アメックスのクレジットカードを年会費無料で作成したい人

イオンとコスモでお得!コスモザオーパスカード

| 基本還元率 | 0.5%~ |

|---|---|

| 年会費 | 無料 |

| 国際ブランド | VISA/MasterCard/JCB |

| ETCカード | 無料 |

| 家族カード | 無料 |

コスモザオーパスカードという名称からはすぐに連想できないかもしれませんが、実はこちら、コスモ石油がイオンカードと提携しているカードです。

したがって、コスモ石油でお得になる他、イオン系列でもガンガン節約効果をあげていくことができます。

活躍させることができる機会が多いと、カードを活用していくのも楽しくなりそうですね。

コスモ石油を会員価格で利用できる

コスモザオーパスカードを作成すれば、全国のコスモ石油でお得に給油ができます。

具体的な割引額は店舗によって異なりますが、一般的には2円/ℓ〜4円/ℓ引きで利用できることが多いようです。

中には5円/ℓや6円/ℓ引きという非常にお得感の強い店舗もあるため、あなたの自宅近辺で割引率の高いコスモ石油を探してみてください。

ちなみに、コスモザオーパスカードは入会特典として、以下の条件のキャッシュバックキャンペーンを展開しています。

- 初回給油から最大50ℓ(500円)まで、1ℓあたり10円キャッシュバック

- 入会から3ヶ月以内がキャンペーン対象

したがって、入会から3ヶ月間は、50ℓ(500円)に達するまで積極的にコスモ石油を活用した方がお得と言えますね。

ETCカードを含め、車をよく利用する方にとっては絶対に欠かせないクレジットカートと言えます。

コスモザオーパスカードがおすすめな人

- ETCカードのみならず、家族カードまでを含めて完全無料で持ちたい人

- コスモ石油を普段使いしている人

- イオン系列を普段使いしている人

- 電子マネーWAONを普段使いしている人

- 『イオンカードポイントモール』の経由でネット通販をお得に楽しみたい人

ETCカードとセットでもお得!エネオスカード

| カードの種類 | エネオスカードS | エネオスカードC | エネオスカードP |

|---|---|---|---|

| 基本還元率 | 一般加盟店:0.6% エネオス:2% |

なし ※給油毎のキャッシュバック |

一般加盟店:0.6% エネオス:3% |

| 年会費 | 初年度無料 2年目以降:1,375円(税込) ※年1度の利用で無料 |

初年度無料 2年目以降:1,375円(税込) |

|

| 国際ブランド | VISA/JCB | ||

| ETCカード | 無料 | ||

| 家族カード | 無料 | ||

※はみ出ている場合は横スクロール推奨

エネオスカードには以下の3種類があります。

- エネオスカードS(スタンダードタイプ)

- エネオスカードC(キャッシュバックタイプ)

- エネオスカードP(ポイントタイプ)

これらのうち、エネオスカードSのみ、前年に1度でもカードを利用しておくことで、2年目以降の年会費も無料にできます。

ETCカードについては、どのタイプのカードを選んでも、永年無料で保持することができますよ。

エネオスでは会員価格が適用される

3種類のエネオスカードの共通項として、エネオスで会員価格が適用される点を挙げることができます。

どれくらい安くなるのかが気になるポイントかと思いますが、割引仕様は店舗によって異なります。

一般的には、1ℓあたり2円〜3円オフになる店舗が多いようです。

このメリットをベースにおいた上で、以下のような基準でどのエネオスカードを選択するかを決めるのが良いでしょう。

| エネオスカードPがおすすめ | ・エネオス以外の一般加盟店でもエネオスカードを使う ・エネオスの利用頻度は高い |

|---|---|

| エネオスカードSがおすすめ | ・エネオス以外の一般加盟店でもエネオスカードを使う ・エネオスの利用頻度は低い |

| エネオスカードC or エネオスカードPがおすすめ |

・エネオス以外の一般加盟店ではエネオスカードを使わない |

エネオスカードがおすすめな人

- ETCカードのみならず、家族カードまでを含めて完全無料で持ちたい人

- エネオスを普段使いしている人

- ロードサービスの付帯に魅力を感じる人

- カーコンビニ倶楽部における5%オフ特典に魅力を感じる人

- オリックス系列のレンタカー店舗で10%オフ特典を活用したい

各種旅行保険が充実している年会費無料のおすすめETCカード

海外旅行保険が付帯しているサブカードとして使える!

海外旅行保険が付帯しているサブカードとして使える!「とにかく旅行が好き」

「休みさえあればどこか遠くへ行きたい」

このような無類の旅好きの方に注目していただきたのが、こちらの旅行保険が充実している一枚です。

- エポスカード

エポスカードの海外旅行保険は自動付帯なので、安心感が抜群ですよ。

エポスカード

| 基本還元率 | 0.5%~ |

|---|---|

| 年会費 | 無料 |

| 国際ブランド | VISA |

| ETCカード | 無料 |

| 家族カード | なし |

エポスカードはサブカードとして圧倒的な人気を誇るクレジットカードです。

年会費も無料なので、エポスカードはETCカード用としても活用できます。

国際ブランドの選択肢はVISAのみですが、VISAは世界中のありとあらゆる場所で決済がきくため、この点は全くデメリットにはならないでしょう。

充実の海外旅行保険が付帯

エポスカードで得られる海外旅行傷害保険の内容は以下の通りです。

| 海外旅行保険 (利用付帯) |

補償額 |

|---|---|

| 傷害死亡・後遺障害 | 500万円 |

| 傷害治療費用 | 200万円 |

| 疾病治療費用 | 270万円 |

| 賠償責任 (免責なし) |

2,000万円 |

| 救援者費用 | 100万円 |

| 携行品損害 (自己負担3,000円) |

20万円 |

特筆すべきはやはり、最も利用頻度の高い傷害治療費用や疾病治療費用において、200万円以上の枠が確保されている点です。

この補償内容が付帯しているのは、年会費無料のクレジットカードとして圧倒的と評価できます。

海外旅行へ出かける頻度が多い方にとって、エポスカードは絶対に作成しておきたい一枚と言えますね。

エポスカードがおすすめな人

- マルイや無印良品を普段使いしている人

- 全国約10,000店舗で優待のある『エポトクプラザ』を活用したい人

- 付帯するの海外旅行傷害保険の付帯に魅力を感じる人

- 『たまるマーケット』の経由で、ネット通販をお得に楽しみたい人

- エポスゴールドカードへのインビテーションを受けたい人

ゴールドカードでETCカードが年会費無料のおすすめクレジットカード

人気の高いゴールドカードでETCカードが無料のカードはコレ!

人気の高いゴールドカードでETCカードが無料のカードはコレ!ゴールドカードでETCカードが年会費無料のおすすめカードは以下4枚です。

- PayPayカード ゴールド

- 三井住友カード ゴールド(NL)

- JCBゴールド

- 楽天ゴールドカード

早速、それぞれのゴールドカードの基本情報や特典をみていきましょう。

PayPayカード ゴールド|年会費無料でETCカードが利用できる

| 基本還元率 | 1.5% ソフトバンクの利用料金:10% ワイモバイルの利用料金:3% |

|---|---|

| 年会費 | 11,000円(税込) |

| 国際ブランド | Visa/Mastercard/JCB |

| ETCカード | 永年無料 |

| 家族カード | 永年無料 |

- ソフトバンクの利用料金に対して10%還元

- ワイモバイルの利用料金に対して3%還元

- あと払い登録で最大2%還元

- 国内の主要空港ラウンジを利用できる

- Yahoo!プレミアムの全特典が使い放題

- 最大1億円の海外旅行傷害保険が付帯

- 最大5,000万円の国内旅行傷害保険が付帯

- 最大300万円のショッピングガード保険が付帯

ソフトバンクやワイモバイルの利用料金に対して10%還元

PayPayカード ゴールドの目玉特典は、ソフトバンクの利用料金に対する10%還元です。

ソフトバンクスマホの料金はもちろん、SoftBank 光/SoftBank Airの利用料金も対象になるのが嬉しいポイント。

ソフトバンクの利用料金で毎月10,000円を支払っている人の場合、PayPayカード ゴールドを発行すれば1ヶ月あたり1,000ポイント、年間で12,000ポイントが貯まります。

- 10,000円×10%=1,000ポイント(1ヶ月あたり)

- 1,000ポイント×12ヶ月=12,000ポイント(年間)

お察しのとおり、ソフトバンク料金に対するポイント付与だけで、PayPayカード ゴールドの年会費分をペイできる計算です。

ソフトバンクユーザーはぜひ、PayPayカード ゴールドの作成を検討してみてください。

三井住友カード ゴールド(NL)|年間で100万円利用で翌年以降は永年無料に!

| 基本還元率 | 0.5~7% (対象のコンビニ・飲食店でスマホのVisaのタッチ決済・Mastercard®タッチ決済またはモバイルオーダーで7%ポイント還元) |

|---|---|

| 年会費 | 5,500円(税込) ※年間100万円以上のカード利用で翌年度以降は永年無料 ※対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。 |

| 国際ブランド | Visa/Mastercard |

| ETCカード | 初年度:無料 2年目以降:550円(税込) ※前年に一度でもカード利用があれば無料 |

| 家族カード | 永年無料 |

- 年間100万円以上の利用で翌年以降は永年無料&10,000ポイントプレゼント

※対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。 - 国内の主要空港ラウンジを利用できる

- 対象のコンビニ・飲食店でスマホのタッチ決済またはモバイルオーダーの支払いで7%還元

※カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象外です。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※スマホのタッチ決済対象店舗とモバイルオーダーの対象店舗は異なります。詳しくはサービス詳細ページをご確認ください。

※通常のポイント分を含んだ還元率です。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

- ポイントUPモールの経由で+0.5~9.5%還元

※2025年12月現在

※ポイント還元率は予告なく変更となる場合がございます - ココイコ!の利用でポイント or キャッシュバック

- SBI証券の投信積立で最大1.0%ポイント付与

※特典を受けるには一定の条件がございますので、三井住友カードのHPをご確認ください。 - 最大2,000万円(利用付帯)の海外旅行傷害保険が付帯

- 最大2,000万円(利用付帯)の国内旅行傷害保険が付帯

- 年間最高300万円のお買物安心保険が付帯

- 旅行傷害保険(利用付帯)を選べる無料保険に切り替えできる

年間100万円以上の利用で翌年以降は永年無料&10,000ポイントプレゼント

三井住友カード ゴールド(NL)の会員は、年間100万円以上のカード利用に対し、以下2つの大きな特典を得ることができます。

- 翌年以降は永年無料

- 10,000ポイントプレゼント

年会費永年無料に加え、10,000ポイントのプレゼントも上乗せされるのはまさに破格の仕様です。

ちなみに10,000ポイントプレゼントは、年間100万円のカード利用さえクリアすれば毎年付与されます。

永年無料でゴールドカードを持ちたい人や、10,000ポイントプレゼントに魅力を感じる人は、三井住友カード ゴールド(NL)に決まりです。

JCBゴールドもETCカードは年会費無料

| 基本還元率 | 0.5~10.0% ※還元率は交換商品により異なります。 |

|---|---|

| 年会費 | 初年度:無料※ 2年目以降:11,000円(税込) ※オンラインで入会申し込みの場合は初年度年会費無料。(本会員の方が対象です。資料請求でお申し込みの方、もしくはお切り替えの方は対象となりません。) |

| 国際ブランド | JCB |

| ETCカード | 永年無料 |

| 家族カード | 家族カード 1,100円(税込) ※1枚目は無料 ※本会員の年会費が無料なら家族会員も無料 本会員支払い型:1名様無料、2人目より1名様につき1,100円(税込) |

- JCBゴールド ザ・プレミアに招待される

- 国内の主要空港ラウンジを利用できる

- 全国250店舗で飲食代金またはコース代金より20%オフ

- 年間利用額に応じて還元率アップ

- JCB ORIGINAL SERIESパートナーの利用で還元率アップ

- Oki Dokiランドの経由でネット通販がお得

- 最大1億円の海外旅行傷害保険が付帯(利用付帯)

- 最大5,000万円の国内旅行傷害保険が付帯(利用付帯)

- 最大500万円のショッピング保険が付帯(国内・海外)

- 最大5万円のJCBスマートフォン保険が付帯※

①補償対象スマートフォンの通信料の支払いに、JCBゴールドを指定

②事故発生の時点で、補償対象スマートフォンの通信料を直近3ヵ月以上連続で支払う

※購入後24ヵ月以内のスマートフォンが補償対象となります

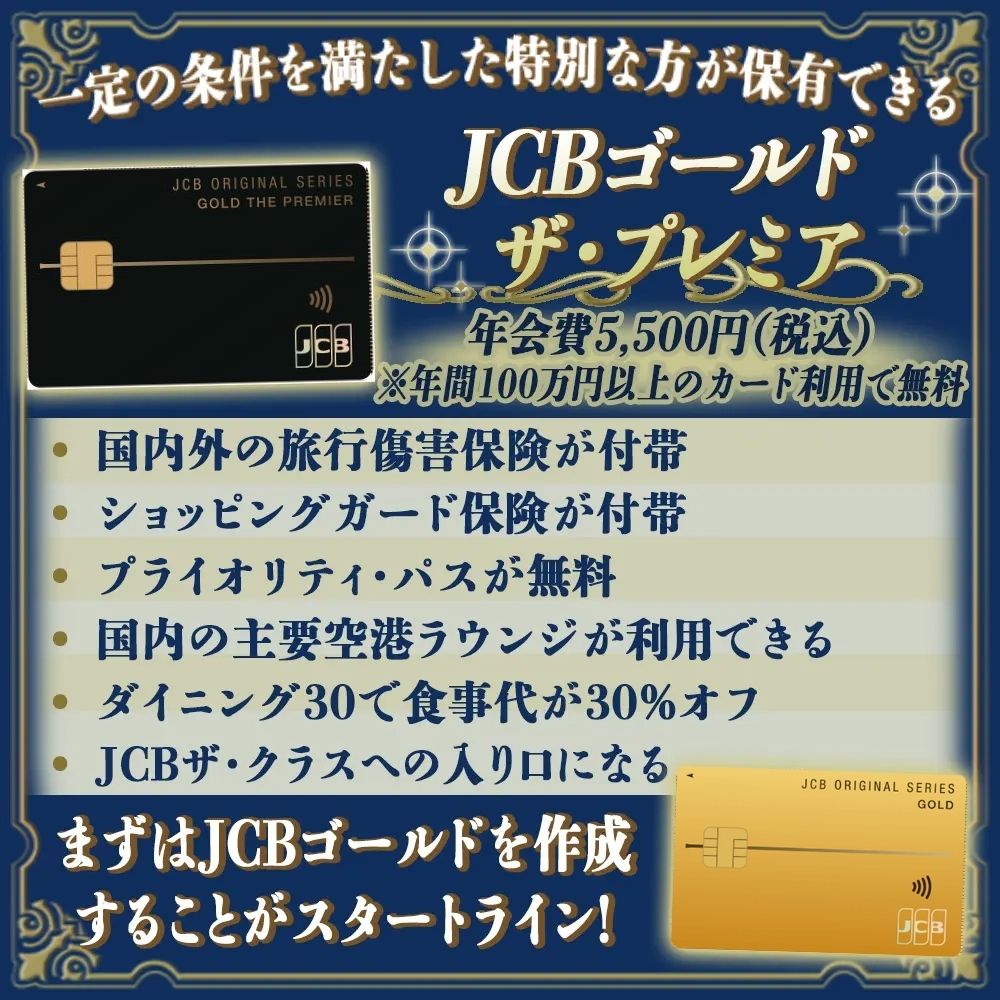

JCBゴールド ザ・プレミアに招待される

まずはJCBゴールドの入手を!

まずはJCBゴールドの入手を!JCBゴールドの会員は、以下2つの条件を満たすことで、ワンランク上のJCBゴールド ザ・プレミアに招待されます。

- 会員専用WEBサービスMyJCBにメールアドレスを登録している

- JCBカード ゴールドのショッピング利用合計金額が2年連続で100万円(税込)以上

JCBゴールド ザ・プレミア限定の特典は下表のとおりです。

| JCBゴールド ザ・プレミア限定の特典 | 特典の概要 |

|---|---|

| グルメルジュ | コンシェルジュデスクで紹介実績のある店舗を含め、カード会員に自信を持っておすすめできるお店をオンラインで簡単に手配できる |

| JCBプレミアムステイプラン | 日本各地のホテルや旅館に宿泊できるJCBの特別な宿泊プラン |

| プライオリティ・パス | ※申し込み手続きが必要 世界148の国や地域、600の都市で1,300ヵ所以上の空港ラウンジを無料で利用できる |

JCBゴールド ザ・プレミアは初年度無料で保有でき、2年目以降は5,500円(税込)の年会費がかかりますが、前年に100万円以上のカード利用があれば無料にできます。

つまり、毎年コンスタントに100万円以上のカード利用ができる人は、JCBゴールド ザ・プレミアを作成しておいて間違いないというわけです。

グルメルジュやJCBプレミアムステイプラン、プライオリティ・パスなどに興味がある人はぜひ、JCBゴールド ザ・プレミアを目指してみてください。

手頃な年会費の楽天ゴールドカードはETCカードが完全無料!

| 基本還元率 | 1% 楽天市場:3%~ |

|---|---|

| 年会費 | 2,200円(税込) |

| 国際ブランド | Visa/Mastercard/JCB |

| ETCカード | 永年無料 |

| 家族カード | 550円(税込) |

- SPUの利用でポイント最大16倍

- 国内の主要空港ラウンジを年に2回まで無料で利用できる

- 誕生月に楽天市場/楽天ブックスを利用するとポイント+1倍

- 楽天ポイントカードの機能が付帯

- 最大2,000万円の海外旅行傷害保険が付帯

SPUの利用でポイント最大14倍

楽天ゴールドカードの基本還元率は1%ですが、SPU(スーパーポイントアッププログラム)の利用で、最大14倍のポイントを獲得できます。

- 楽天市場の利用分:1倍

- 楽天カードの基本還元率:ポイント+1倍

- 楽天カードの利用特典:ポイント+1倍

- 楽天モバイルの利用:ポイント最大+3倍

- 楽天モバイルキャリア決済:ポイント+0.5倍

- 楽天ひかりの契約:ポイント+1倍

- 楽天銀行で楽天カードの引き落とし:ポイント+1倍

- 楽天証券でポイント投資:ポイント最大+1倍

- 楽天ウォレットの利用:ポイント+0.5倍

- 楽天トラベル利用:ポイント+1倍

- 楽天市場アプリの利用:ポイント+0.5倍

- 楽天ブックスの利用:ポイント+0.5倍

- 楽天Koboの利用:ポイント+0.5倍

- Rakuten Pashaの利用:ポイント+0.5倍

- Rakuten Fashionの利用:ポイント+0.5倍

- 楽天ビューティの利用:ポイント+0.5倍

⇒合計:最大14倍

ポイント14倍で10,000円の買い物をした場合、一気に1,400ポイントを獲得できる計算です。

楽天経済圏の住人なら、楽天ゴールドカードを作成しておいて損はないでしょう。

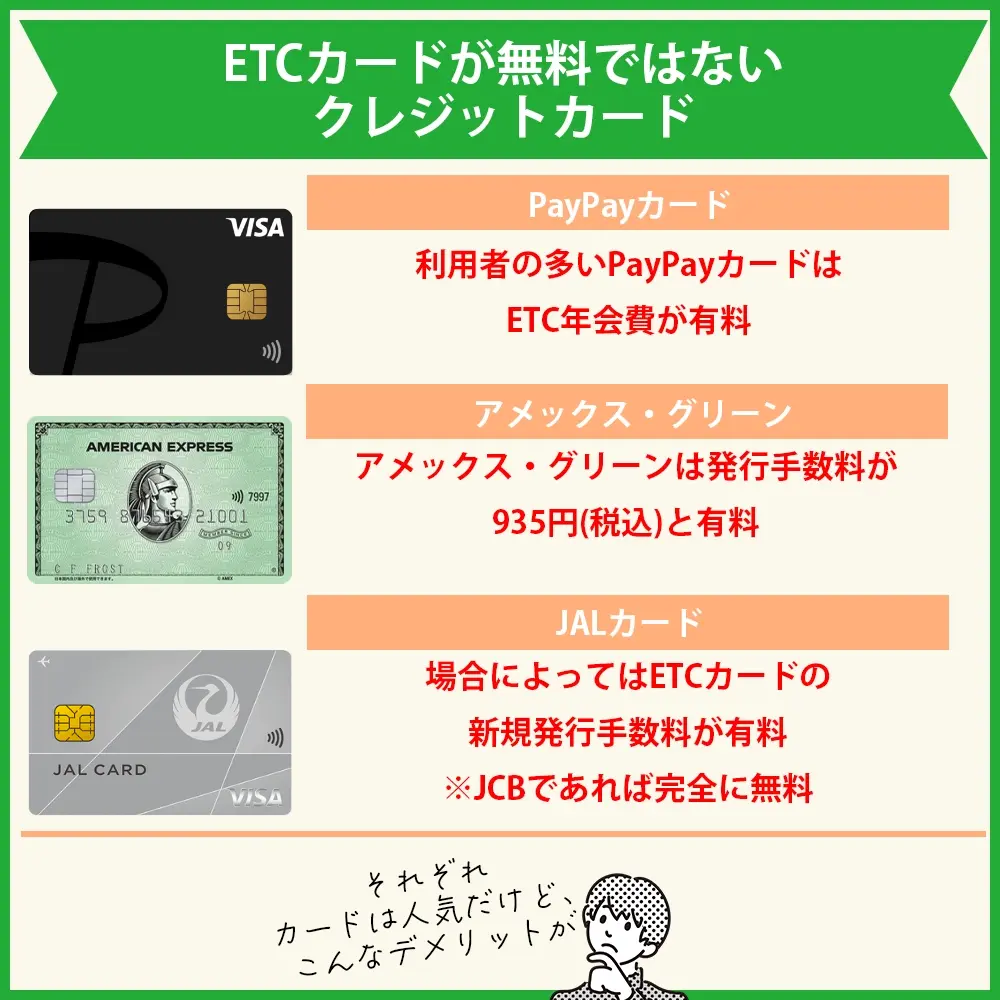

【気をつけたい】人気はあるけどETCカードが無料ではないクレジットカード

PayPayカードなどもETCカードの年会費が発生・・・

PayPayカードなどもETCカードの年会費が発生・・・人気カードの中には、ETCカードを無料で作成できないケースもあります。具体例は以下のとおりです。

- PayPayカード

- アメックス・グリーン

- JALカード

クレジットカードとしては優秀ですが、ETCカードを作成するのは正直、おすすめとはいえません。

以下、それぞれのクレジットカードのスペックを確認していきましょう。

利用者の多いPayPayカードはETCカードの年会費が有料

| 基本還元率 | 最大1.5% ※ご利用金額200円(税込)ごとに最大1.5%のPayPayポイントを付与 ソフトバンクの利用料金:1.5% ワイモバイルの利用料金:1% |

|---|---|

| 年会費 | 永年無料 |

| 国際ブランド | Visa/Mastercard/JCB |

| ETCカード | 550円(税込) |

| 家族カード | 永年無料 |

- ソフトバンクの利用料金に対して1.5%還元

- ワイモバイルの利用料金に対して1%還元

- あと払い登録で最大1.5%還元

アメックス・グリーンは発行手数料が有料

| 基本還元率 | 1% |

|---|---|

| 月額費 | 初月:無料 1,100円(税込)/月 |

| 国際ブランド | American Express |

| ETCカード | 年会費無料 新規発行手数料:935円(税込) |

| 家族カード | 550円(税込)/月 |

- 英会話やファッションなどのサブスクサービスをお得に楽しめる

- 国内の主要空港ラウンジを利用できる

- プライオリティ・パスに年会費無料で登録できる

- アメリカン・エキスプレス・コネクトの優待を利用できる

- 最大5,000万円の海外旅行傷害保険が付帯

- 最大5,000万円の国内旅行傷害保険が付帯

- 最大500万円のショッピング・プロテクションが付帯

- 最大15万円のリターン・プロテクションが付帯

- 最大3万円のスマートフォン・プロテクションが付帯

JALカードも場合によってはETCカードの新規発行手数料が有料

| Visa/Mastercard/JCB | AMEX | |

|---|---|---|

| 基本還元率 | 一般加盟店:0.5% JALカード特約店:1% |

一般加盟店:0.5% JALカード特約店:1% |

| 年会費 | 初年度:無料 2年目以降:2,200円 |

6,600円(税込) |

| ETCカード | 年会費:無料 新規発行手数料:1,100円(税込) ※JCBは完全無料 |

永年無料 |

| 家族カード | 初年度:無料 1,100円(税込) |

2,750円(税込) |

- JALカード特約店の利用でマイル付与率2倍

- ショッピングマイル・プレミアム(税込4,950円/年)への入会でマイル付与率2倍

- フライトのたびにボーナスマイルが付与される

- JAL/JTA機内販売商品が10%オフ

- 空港店舗/免税店で5%〜10%オフ

- 世界8,000以上のホテル/レストランで10〜70%オフ(アメックスのみ)

- 国内の主要空港ラウンジを利用できる(アメックスのみ)

- 最大1,000万円の海外旅行傷害保険が付帯(アメックスは最大3,000万円)

- 最大1,000万円の国内旅行傷害保険が付帯(アメックスは最大3,000万円)

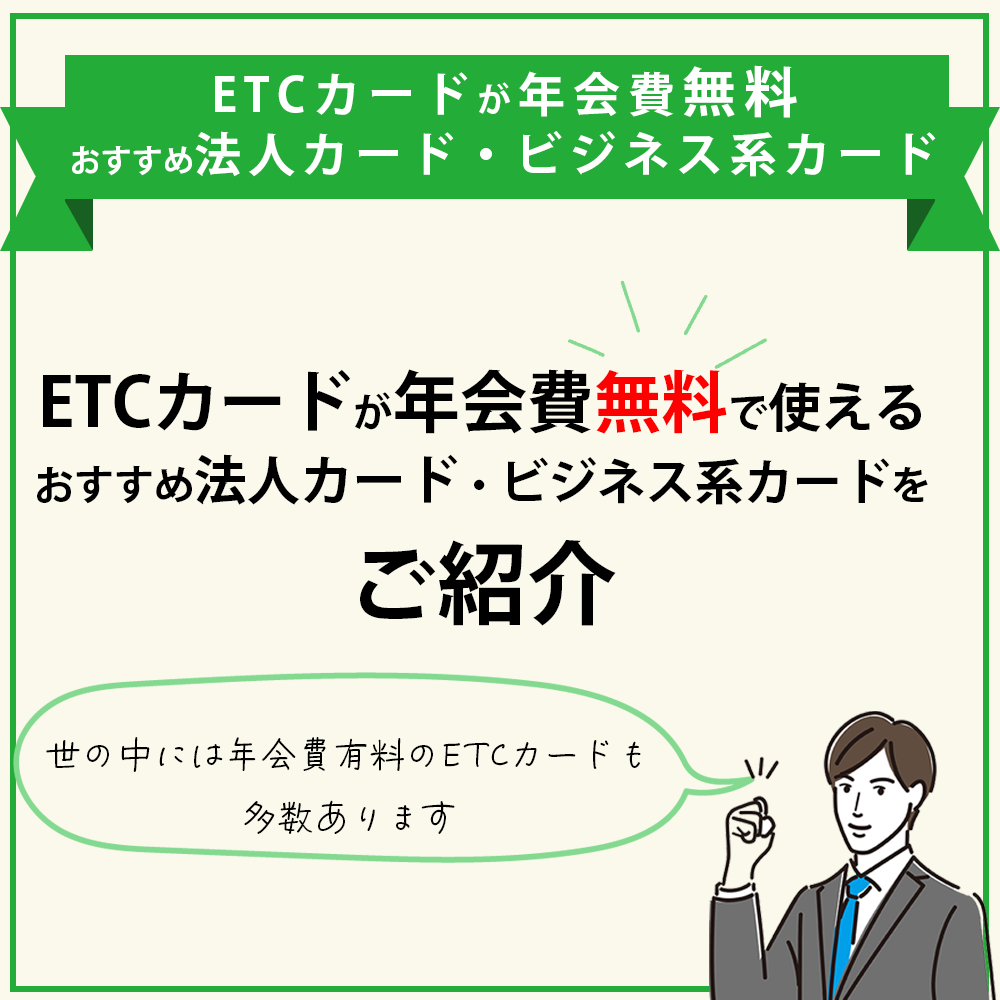

ビジネス利用におすすめのETCカード!年会費無料で使えるおすすめ法人カード系のETCカード

ETCカードが複数枚発行しても無料で利用可能なカードも!

ETCカードが複数枚発行しても無料で利用可能なカードも!本項では以下の通り、ETCカードが年会費無料で使えるおすすめ法人カード・ビジネス系カードをご紹介したいと思います。

- 三井住友カード ビジネスオーナーズ

- セゾン・コバルト・ビジネス・アメックスカード

- JCB CARD Biz 一般

世の中には年会費有料のETCカードも多数あります。

毎年ランニングコストがかかるETCカードを持つより、年会費無料のETCカードを愛用する方が断然スマートですよね。

それでは早速、それぞれのビジネスカードとETCカードの情報をみていきましょう。

三井住友カード ビジネスオーナーズは年会費・ETCカードともに無料!

| 基本還元率 | 0.5~1.5% |

|---|---|

| 年会費 | 無料 |

| 国際ブランド | Visa/Mastercard |

| ETCカード | 初年度:無料 2年目以降:550円(税込) ※前年に一度でもカード利用があれば無料 |

| 追加カード | 無料 |

- 個人カードとの2枚持ちで1.5%還元を享受できる

- ビジネスサポートサービスが付帯

- Reluxを優待価格で利用できる

- ポイントUPモールの経由でネット通販がお得

- ココイコ!の事前エントリーでリアル店舗の利用がお得

- SBI証券の利用でVポイントが貯まる

- 最大2,000万円の海外旅行傷害保険(利用付帯)が付帯

- 三井住友銀行のATM手数料が無料

三井住友カード ビジネスオーナーズのETCカード情報

| ETCカード | 初年度:無料 2年目以降:550円(税込) ※前年に一度でもカード利用があれば無料 |

|---|---|

| ETCマイレージ | 対象 |

三井住友カード ビジネスオーナーズのETCカードは初年度無料で持つことができます。

2年目以降は550円(税込)の年会費が発生しますが、前年に一度でもカード利用があれば無料になるため、年会費無料で保有するハードルは決して高くありません。

ETCマイレージに登録しておけば、ETCマイレージのポイントも同時に貯めることができますよ。

JCBブランドならコレ!ETCカードも無料のJCB Biz ONE 一般

| 基本還元率 | 1% |

|---|---|

| 年会費 | 永年無料 |

| 国際ブランド | JCB |

| ETCカード | 無料 |

| 追加カード | なし |

- いつでも還元率が2倍の高還元ビジネスカード

- JCB請求書カード払いができる!

- 『JCB ORIGINAL SERIES パートナー』でOki Dokiボーナスポイントが貯まる

- 多様なクラウド会計ソフトとの連携が可能!

- JCBの充実したビジネスカードのセキュリティ

- 『OkiDokiランド』経由ならポイント最大20倍

- 『JCB STAR MEMBERS』で一定額利用ならポイントアップ

JCB Biz ONE 一般のETCカード情報

| ETCカード | 無料 |

|---|---|

| ETCマイレージ | 対象 |

JCB Biz ONE 一般の会員は、ETCカードを完全無料で発行できます。

もちろん、ETCマイレージも対象となっているため、通常のポイントとETCマイレージをダブルで稼ぐことが可能ですよ。

ETCカードも永年無料!セゾン・コバルト・ビジネス・アメックスカード

| 基本還元率 | 国内加盟店:0.5% 海外加盟店:1% |

|---|---|

| 年会費 | 永年無料 |

| 国際ブランド | AMEX |

| ETCカード | 永年無料 |

| 追加カード | 永年無料 |

- ビジネス・アドバンテージで各種優待を享受できる

- 特定加盟店の利用で永久不滅ポイント4倍

- セゾンポイントモールの経由でネット通販がお得

- 全国25,000箇所でセゾンカード会員向けの優待を享受できる

- tabiデスクの利用で大手旅行会社のパッケージツアーが最大8%オフ

- アメリカン・エキスプレス・コネクトで各種優待を享受できる

- トク買いで様々なサービスを優待価格で利用できる

- 格安オプション保険のSuper Value Plusが付帯

セゾン・コバルト・ビジネス・アメックスカードのETCカード情報

| ETCカード | 永年無料 |

|---|---|

| ETCマイレージ | 対象 |

セゾン・コバルト・ビジネス・アメックスカードは嬉しいことに、ETCカードを永年無料で保有できます。

また、ETCマイレージに登録することで、ETCカードの利用で得られる通常ポイントとは別で、ETCマイレージも稼ぐことができますよ。

クレジットカードが持てない方向けのETCカード|ただし、年会費や前金は必要に!

クレジットカードなしでETCカードを発行する選択肢は少ない・・・

クレジットカードなしでETCカードを発行する選択肢は少ない・・・「ETCカードが必要だけど、そもそも審査をクリアできそうにない」というような方もいますよね。

そこでここでは、クレジットカードを持つことができない方向けのETCカードを紹介したいと思います。

法人や個人事業主用であれば、法人ETCカード、個人であればETCパーソナルカードがクレジットカードなしで専用ETCカードとして発行できます。

早速、それぞれの特徴や発行方法を紹介しておきましょう!

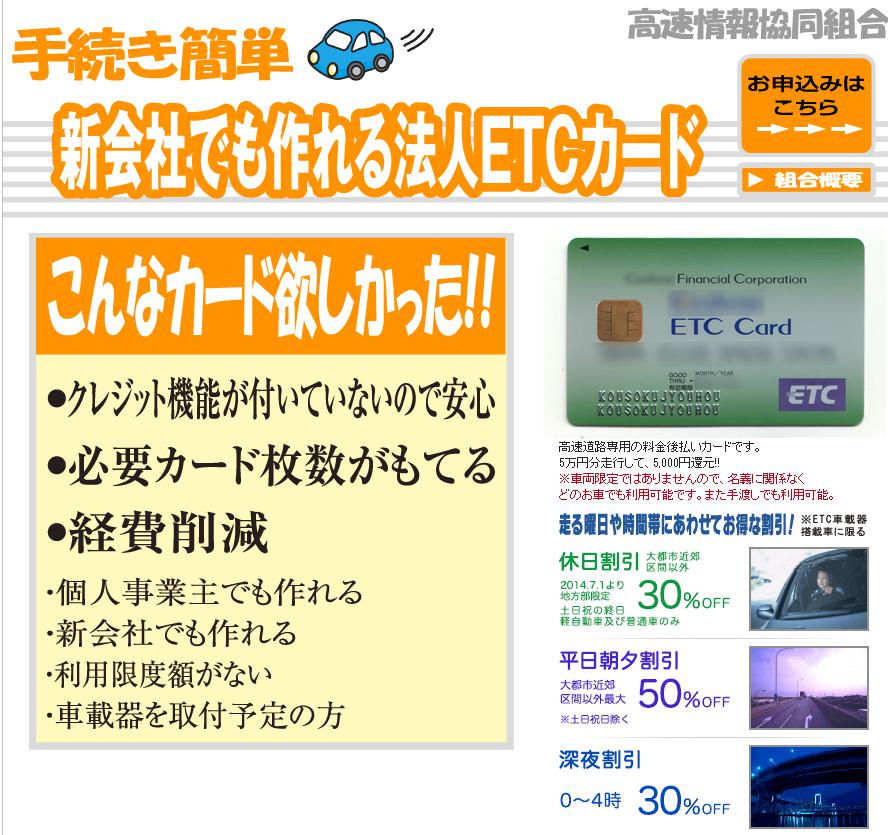

個人事業主・法人なら法人ETCカードが可能!

| 出資金 | 10,000円/1社 |

|---|---|

| カード発行手数料 | 550円(税込) |

| 年間手数料 | 550円(税込) |

クレジットカードを持つことができない場合、個人事業主や法人なら法人ETCカードが作成できます。

上記の通り、出資金や発行手数料、年間手数料などがかさみますが、その代わり審査なしで持つことができるという大きなメリットがあります。

ただし、法人ETCカードはあくまでもETC専用カードであり、クレジット機能がない点には注意が必要です。

法人ETCカード作成までの流れ

公式サイトからネット申し込み!

公式サイトからネット申し込み!法人ETCカード作成までの流れは以下の通りです。

- 法人ETCカードの『公式ホームページ』にアクセスする

- ページ上部の申し込みフォームに必要事項を入力して送信する

- 申込書が届く

- 申込書に必要事項を記入の上、必要書類を添付して返送し、出資金を入金する

- 組合に書類が到着後、10日程度で法人ETCカードが完成

なお、申込書に添付する書類として、車検証(写し)、ETC車載器セットアップ証明書(写し)に加え、以下の書類が必要です。

- 履歴事項全部証明書(写し可)

※発行6ヶ月以内のもの

- 所得税確定申告書(写し)

※個人事業を始めたばかりの方は開業届、取引先との契約書、領収書など

こうした書類は用意するのに何かと手間がかかりますから、余裕を持って準備を始めるのが良いでしょう。

ETCパーソナルカードは審査なしでも年会費とデポジットが必要

| 年会費 | 1,257円(税込) |

|---|---|

| デポジット | 20,000円〜80,000円 ※平均利用月額によって異なる |

基本的にはクレジットカードに紐づいた形でETCカードを発行しますが、クレジットカードを持ちたくない人や、わけがあって持てない人向けに個人用の『ETCパーソナルカード』というものがあります。

ETCパーソナルカードは審査なしで誰でも作成することができるETCカードです。

ただし、以下のような点には注意が必要です。

- 年会費が必要

- デポジットが必要

- ネット申し込みがない

- 一般加盟店での決済機能はない

- ポイントの付与がない

デポジットとは保証金のことで、ETCパーソナルカードの利用金額に対する債務をお客様に保証していただくためのものです。

プリペイドカードのような前払金ではありませんので、通行料金のお支払いにはご利用いただけません。

お客様が有料道路をご利用できる限度額は、デポジット額までです。

出典:ETCパーソナルカード

ちなみに、ETCパーソナルカードの作成に必要なデポジットは以下の通りとなります。

| 有料道路の平均利用月額 | デポジット |

|---|---|

| 5,000円 | 20,000円 |

| 10,000円 | 40,000円 |

| 15,000円 | 60,000円 |

| 20,000円 | 80,000円 |

もちろん、デポジットは預託金であるため、ETCパーソナルカードを手放す時にきちんと返金されます。この点は安心してくださいね。

通常のETCカードと同等の割引を享受できる

割引やマイレージの還元を受けよう!

割引やマイレージの還元を受けよう!ETCパーソナルカードを作成すれば、通常のETCカードと同様の割引を受けることができます。

主な割引内容は以下の通りです。

| 割引名称 | 割引概要 | 対象日時 |

|---|---|---|

| 平日朝夕割引 | 5回〜9回までの利用 ⇒通行料金のうち最大100km相当分を約30%分還元 |

・朝6時〜9時 ・夕17時〜20時 |

| 10回以上の利用 ⇒通行料金のうち最大100km相当分を約50%分還元 |

||

| 休日割引 ※普通車・軽自動車のみ |

30%割引 | 土日祝日 1月1日〜3日 |

| 深夜割引 | 30%割引 | 毎日午前0時~午前4時 |

※京葉道路・第三京浜道路・横浜新道・横浜横須賀道路は割引対象外

ETCパーソナルカードを保持する上で実質的に必要な費用は年会費の1,257円(税込)のみです。

この点を踏まえると、有料道路を利用する頻度が多い方であれば、十分に年会費以上の節約効果を見込むことができるでしょう。

クレジットカードなしでETCカードを発行する方法は『審査なしで発行できるETCカードを紹介|ブラック属性の個人で持てるETCカードはある?』の記事で詳しく解説していますので、ぜひ合わせて参考にしてみてください。

ETCパーソナルカードがおすすめな人

- クレジットカードの審査に不安がある人

- クレジットカードを作成することに抵抗がある人

- 有料道路の利用頻度が多い人

デビットカードでのETCカード発行は地方銀行一社のみ

ほとんどの方はデビットカードでETCカードの発行ができない

ほとんどの方はデビットカードでETCカードの発行ができない「デビットカードでETCカードを作ることはできないの?」と思われる方もいることでしょう。

基本的にETCカードというのは、クレジットカードに紐付けされて作成されるという性質上、デビットカードからは作成できません。

ただし、唯一例外なのが、北國銀行のデビットカードです。

そこでここでは、北國Visaデビットカードについて紹介していきたいと思います。

デビットカードなら審査もありませんから、誰でも気軽に発行することができますよ。

北國VisaデビットカードのETCカードは年会費無料

デビットカードで唯一ETCカードを発行

デビットカードで唯一ETCカードを発行北國VisaデビットカードのETCカードは年会費無料で作成することができます。

ETCカードの発行には手数料や年会費が求められるものもありますから、一切のランニングコストなしでETCカードを保有できるのは嬉しいですね。

ちなみに、北國Visaデビットカードには以下の2種類があります。

- クラシック:年会費無料

- ゴールド:初年度無料/2年目以降5,500円(税込)

したがって、デビットカードおよびETCカードを完全無料で作成したい場合は、クラシックカードを選択すると良いでしょう。

ETCカードの発行方法は『北國銀行の北國VisaデビットカードのETCカードの作り方・手順を解説!対象地域はどこまで?』の記事で更に詳しく解説していますので、ぜひ合わせて参考にしてみてください。

北國VisaデビットカードのETCカードは後払い制

デビットカードはクレジットカードと異なり、決済した瞬間に、口座から引き落としがかかるという仕様です。

ところが北國VisaデビットカードのETCカードについては例外で、一時的に銀行側が立て替えてくれた後、3〜4週間後に引き落としがかかるという流れになります。

- 北國Visaデビットカード:決済した瞬間に引き落としがかかる

- 北國VisaデビットカードのETCカード:ETCカード利用日の3〜4週間後に引き落としがかかる

ちなみに、決済口座に残高がない場合においても、北國VisaデビットカードのETCカードは利用できる上、利用金額の上限はありません。

もちろん、だからといって支払いが遅れても良いということではないので、銀行からの信頼を失わない為にも、きちんと返済日までには必要な金額を用意しておきましょう。

デビットカードでETCカードを発行する方法については『ETCカードが発行できるデビットカードはある?!クレカが持てない人におすすめしたいETCカード』の記事で更に詳しく紹介しています。

年会費や手数料はかかるけどほぼ確実に持てるクレジットカードのETCカード

ライフカードに審査の甘いカードが登場!

ライフカードに審査の甘いカードが登場!年会費や手数料はかかるけど、通常のクレジットカードよりもグンと審査が寛容なものがあります。

なので、若干申込み条件も他とは変わっていますが、ETCカードも発行できますので、条件次第ではかなり便利になります。

- ライフカード(デポジット型)

- ライフカード(年会費有料)

通常のライフカードは年会費無料で持つことができますが、これらのクレジットカードは、デポジットや年会費がかかる代わりに、審査を通過できる確率がグンと上がる仕様となっているのです。

早速、それぞれのクレジットカードの詳細を見ていきましょう。

先にデポジットすることで確実にETCカードも持てる?!ライフカード(デポジット型)

| 基本還元率 | 通常:0.5%~ 初年度:0.75%~ 誕生月:1.5%~ |

|---|---|

| 年会費 | 5,500円(税込) |

| 国際ブランド | MasterCard |

| ETCカード | 無料 |

| 家族カード | ー |

ライフカード(デポジット型)は通常のライフカードとは異なり、デポジット(保証金)を預けることで作成できる1枚です。

デポジットだからこそ審査に安心感がある!

デポジットだからこそ審査に安心感がある!「デポジットと年会費の両方が必要なの?」と思われる方もいるかもしれませんが、デポジットはカード解約後にきちんと返金されます。

したがって、実質負担しなければならないのは年会費の5,500円(税込)だけですね。

もちろん!ETCカードも同時に発行できますし、年会費は無料で利用できるので、どうしてもETCカードが欲しい方には最高のカードと言えるでしょう!

10万円のデポジットで審査通過はほぼ確実

「10万円って高すぎません?」と驚かれる方もいることでしょう。

ただし、前述した通りこれはあくまでも一時的に預けるお金ですから、あなたのお財布から無くなるわけではありません。

見方を変えれば、一時的に10万円を預けるだけで、どうにもならなかった審査のハードルを越えることができるのです。

どう頑張ってもクレジットカードを作成できない状況の方にとって、これほど嬉しいカードはないと言えますね。

年会費がかかる分審査は寛容!?ライフカード(チャレンジ)

| 基本還元率 | 通常:0.5%~ 初年度:0.75%~ 誕生月:1.5%~ |

|---|---|

| 年会費 | 5,500円(税込) |

| 国際ブランド | MasterCard |

| ETCカード | 無料 |

| 家族カード | 無料 |

「年会費5,500円は高い!」と思われる方もいるかもしれませんが、こちらにもきちんと相応の理由があります。

ETCカードや家族カードが無料で作成できる点は、通常のライフカードと同様ですね。

年会費の代わりに、審査のハードルがグンと下がる

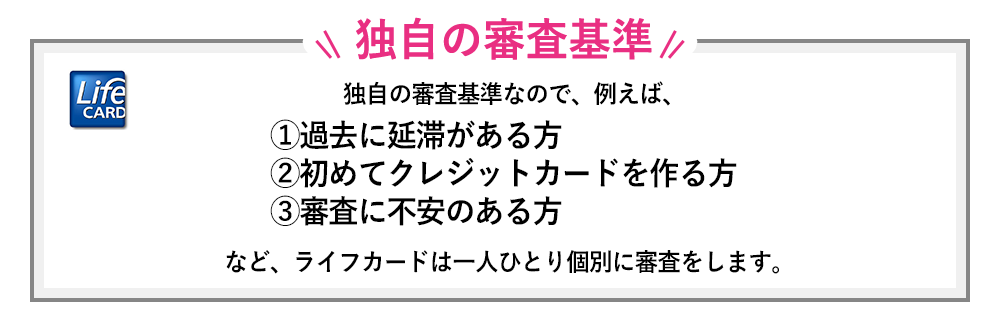

ライフカード(年会費有料)の基本的なカードスペックやデザインは通常のライフカードと同じです。

ただ一点異なるのは、他のライフカードよりも審査をクリアしやすいということ。具体的には、ライフカード(年会費有料)の審査には以下のような特徴があります。

公式サイトでも延滞した人でも独自審査してくれると記載あり

公式サイトでも延滞した人でも独自審査してくれると記載あり- 独自の審査基準を用いて一人ひとり個別に審査

- 過去に延滞がある方でもエントリー可能

もうお気づきと思いますが、5,500円(税込)の年会費がかかる理由はここにあります。

とはいえ、誰でも100%ライフカード(年会費有料)の審査をクリアできるとは限りません。

実際に、こちらの年会費有料ライフカードの審査通過率は高くありません…。そりゃ、デポジット型の方が確実ですよね。

多少クレジットカードの審査に自信がある方だけ、こちらの年会費有料ライフカードを申し込みしましょう!

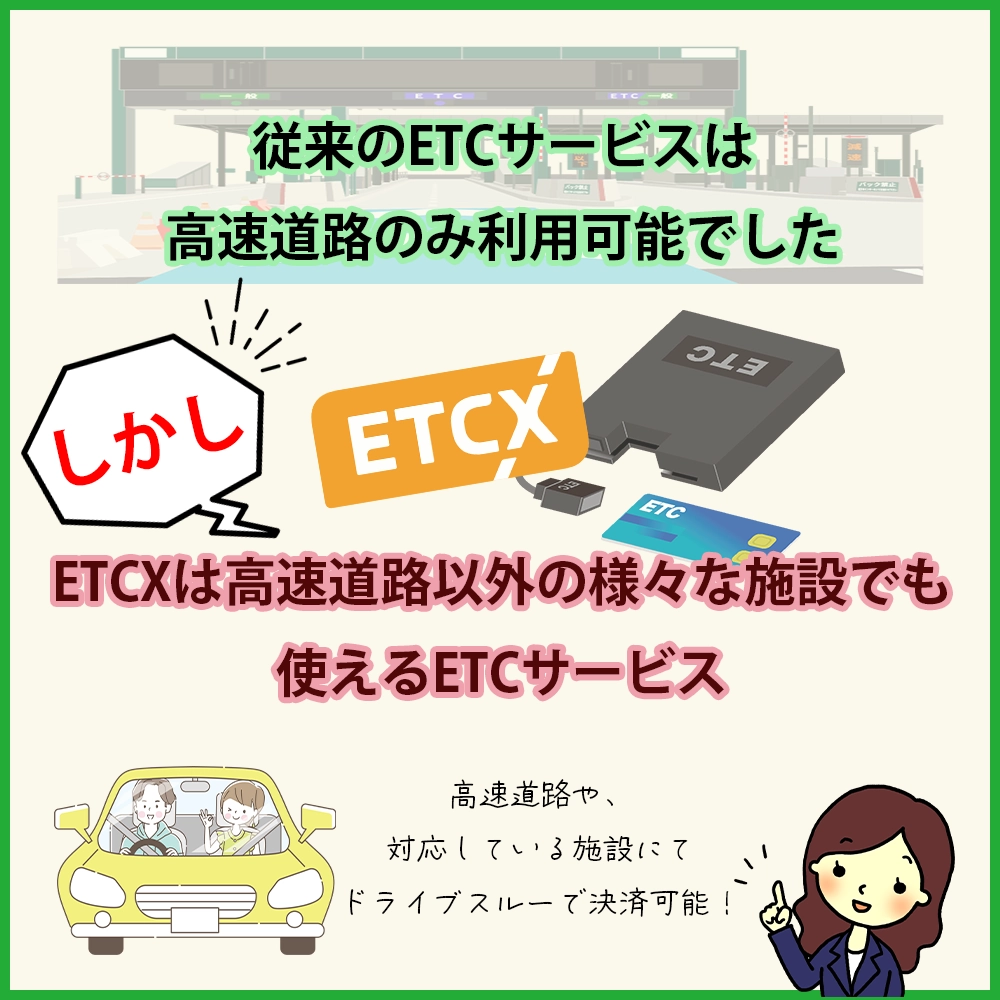

ETCカードは有料道路だけではない!ドライブスルーにも使えるETCXの時代に!

ドライブスルーなど今後の利用先が増えることに期待!

ドライブスルーなど今後の利用先が増えることに期待!その一つにETCXというサービスがあります。

「ETCXって一体なに?」

と思われている人も多いことでしょう。

運営会社によると、ETCXは以下のように定義されています。

『ETCX』は国土交通省が推進する『ETC多目的利用サービス』の一環であり、『ネットワーク型ETC技術』を活用した新しいキャッシュレス決済サービスです。

出典:ETCXサービス企業

ちょっと、わかりづらいかもしれないですね。

まずETC多目的利用サービスは、高速道路以外の施設におけるETC技術の活用を意味します。

事例を上げると、これまでETCに対応してこなかった有料道路。その他にも、ガソリンスタンドで利用できるなど少しずつ活用の幅は広がっています。

クレコミ編集部の拠点、大阪にある鳥飼仁和寺大橋有料道路は橋を渡るために小銭を投げ入れる事しかできなかったですが、ETCXに対応した事で現金が不要となりました。

そしてネットワーク型ETC技術とは、ETCカードを用いた決済の安全性を確保するための技術のことです。

なんでも遠隔地に設置された情報処理機器によって、駐車場やガソリンスタンドなどにおける複数の路側機をネットワークで接続し、路側機で取得した情報を集約させて一括処理する仕組みなのだとか。

- ETCX:国土交通省が推進する『ETC多目的利用サービス』の一環で、『ネットワーク型ETC技術』を活用した新しいキャッシュレス決済サービス

- ETC多目的利用サービス:高速道路以外の施設におけるETC技術の活用

- ネットワーク型ETC技術:ETCカードを用いた決済の安全性を確保するための技術

簡単にまとめてしまうと、ETCXは高速道路以外の施設で利用可能な次世代のETCサービスといったところです。

ただし、対応しているETCカード(クレジットカード会社)、していない会社がある為、登録して利用する前にチェックしておくのがおすすめです。

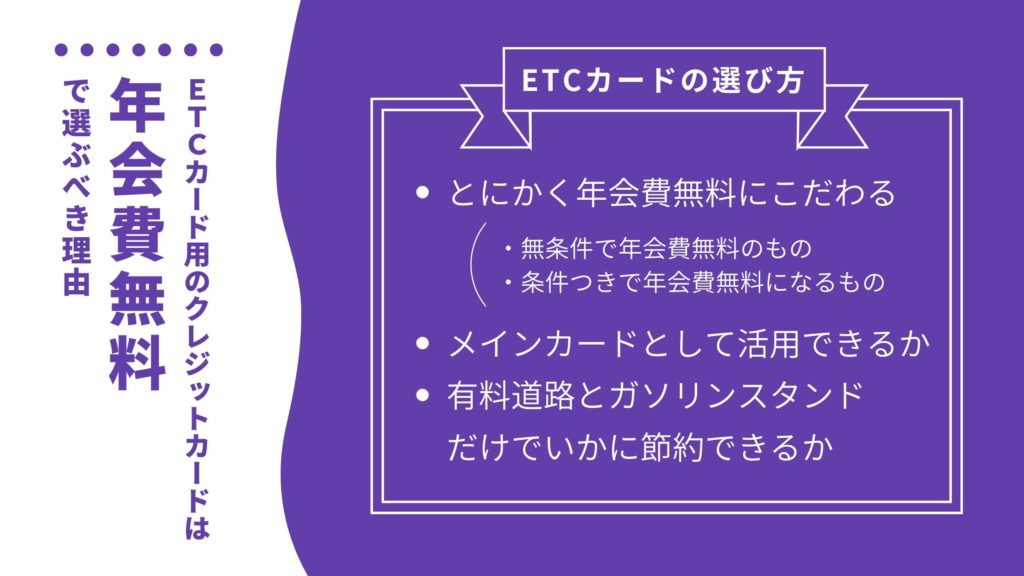

ETCカード用のクレジットカードは年会費無料で選ぶべき理由

ETCカードの為に年会費を払うのはもったいない!

ETCカードの為に年会費を払うのはもったいない!さて、ここまで様々なETCカードを紹介してきましたが、クレジットカードからの紐付けで作成する場合、バリエーションが様々であるため、どのような基準で選べば良いか迷ってしまう方もいることでしょう。

そこでここでは、ETCカードの選び方について考えていきたいと思います。

たとえば、以下のような基準を持って選ぶのはどうでしょうか。

- とにかく年会費無料にこだわる

- メインカードとして、有料道路以外の場面でも積極的に活用できるかどうか

- 有料道路とガソリンスタンドだけの利用でいかに節約効果を上げることができるか

早速、それぞれの考え方について、以下で解説を加えていきましょう。

とにかくETCカードは年会費無料にこだわる

ランニングコストというのは、仮にクレジットカードやETCカードを全く利用しなかったとしても毎年かかってくるものです。

このように考えれば、年会費が無料であるに越したことはありませんよね。

さて、ここでポイントとなるのが、年会費無料には以下の2種類があるということです。

- 無条件で年会費無料のもの

- 条件付きで年会費無料になるもの

無条件で年会費無料の場合は何も気にすることがなくて楽なのですが、条件付きの場合はうっかりしていると年会費を取られてしまうので注意が必要です。

たとえば、ガンガンポイントを稼ぎたい人におすすめの楽天カード。こちらは本カードは年会費無料ですが、ETCカードは条件付きで無料という仕様です。

ダイヤモンドランク以上で無料に!

ダイヤモンドランク以上で無料に!もちろん、楽天系列を利用することが多く、ETCカードの年会費分を大きく凌駕するほどの節約効果を生み出せるのであれば、それでよしとする考え方もあります。

以上を踏まえ、改めて本記事で紹介しているカードを眺めてみてください。

ETCカードだけではなく、メインカードとして有料道路以外の場面でも積極的に活用できるかどうか

「せっかくクレジットカードを作成するのであれば、ETCカードを使うだけでなく、本カードも積極的に活用したい!」

このように考えている方は、メインカードのスペックに着目する必要があります。

この時のポイントは、あなたが普段どのような店舗やサービスをよく利用しているかを振り返ることです。

このように考えると以下の通り、すんなり選ぶべきクレジットカードに辿り着くことができますね。

| 普段使いしている店舗 | 相性の良いクレジットカード |

|---|---|

| イオン系列 | ・イオンカード(WAON一体型) ・イオンカードセレクト |

| セブン-イレブン等 | ・三井住友カード(NL) ・JCB CARD W |

| ファミリーマート | ・ファミマTカード |

| 楽天系列 | ・楽天カード |

| Amazon/セブン-イレブン/スターバックス | ・JCB CARD W |

| ホットペッパー/じゃらん/ポンパレモール | ・リクルートカード |

| マルイ/無印良品 | ・エポスカード |

もちろんこれに加え、その他のカードスペックであったり、年会費の有無などを考慮に入れて考えれば、あなたにとって相性抜群の一枚を選び抜くことができるでしょう。

有料道路とガソリンスタンドだけの利用でいかに節約効果を上げることができるか

一般加盟店でのカード利用は考えておらず、有料道路とガソリンスタンドにおいてのみお得になれば良いと思われている方であれば、ガソリンスタンドと相性の良いクレジットカードを選ぶのが基本です。

本記事で紹介したのは以下の3枚ですね。

- エネオスカード

- apollostation card

- コスモザオーパスカード

しかし、さらに無駄なく節約効果を高めたいという方であれば、上記のいずれかのクレジットカードに加え、以下のような基本還元率の高いクレジットカードを作成するのがベストです。

- JCB CARD W

- 楽天カード

- オリコカード・ザ・ポイント

- リクルートカード

なぜなら有料道路においては、ETCカードによる割引に加え、クレジットカード本来の基本還元も獲得できるためです。

つまり、ガソリンスタンドを利用する際には、各ガソリンスタンドの良いクレジットカードを用いつつ、ETCレーンを通過する際には、基本還元率に優れたクレジットカードから紐付けしたETCカードを用いることで、最大限の節約効果を得ることができるというわけですね。

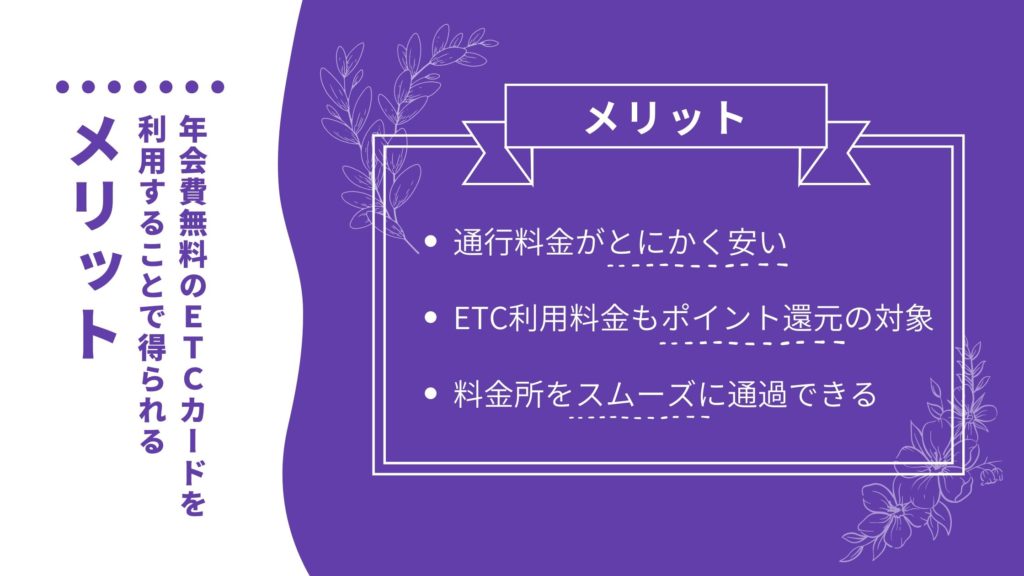

年会費無料のETCカードを利用することで得られるメリット

年会費無料のETCカードでもメリットはたくさん!

年会費無料のETCカードでもメリットはたくさん!さて、続いては、ETCカードを利用することで得られるメリットについて考えていきたいと思います。

ここで取り上げたいのは以下のメリットです。

- 通行料金がとにかく安い

- ETC利用料金に対してもポイント還元を得ることができる

- 料金所をスムーズに通過することができる

ご覧の通り、経済的・時間的・精神的なコストを全て軽減してくれるのがETCカードです。以下、それぞれの内容に対して解説を加えていきましょう。

ETCを利用すれば通行料金がとにかく安い

ETCを利用しない選択肢はない!

ETCを利用しない選択肢はない!ETCカードの魅力として何よりもまずお伝えしたいのは、通行料金がとにかく安いということです。

たとえば、1,000円の有料道路を往復する場合、本来なら合計で2,000円かかりますが、休日割引で30%が適用されたらどうでしょうか。

2,000円の30%は600円になるため、出費を1,400円に抑えることができるわけですね。

- ETCカードなしで1,000円の区間を往復した場合:2,000円

- ETCカードありで1,000円の区間を往復した場合:1,400円

冷静に考えていただければお分かりかと思いますが、600円分の節約効果を得ようと思うと、仮に基本還元率が1%のクレジットカードを用いても、実に60,000円の決済が求められる計算です。

還元率1%のクレジットカードで60,000円の決済が必要なところを、ETCカードならたった2,000円で同等の節約効果を生み出せることになります。

いかに30%オフというETCカードのメリットが大きいかがわかりますね。

ETC利用料金に対してもポイント還元を得ることができる

中にはポイント付与がないETCカード(クレジットカード)もあるので注意!

中にはポイント付与がないETCカード(クレジットカード)もあるので注意!ETCパーソナルカードを用いる場合は別ですが、クレジットカードからの紐付けで作成したETCカードであれば、ETC利用料金に対してもポイント付与を得ることができます。

ETCカードの利用で得られる還元は、本カードの利用で得られる還元と同率です。

つまり、基本還元率が1%のクレジットカードからの紐付けで作成したETCカードの場合、通行料金に対しても1%の還元が得られることになります。(ライフカードを除く)

前項と同じく、休日割引を享受できる条件下で、1,000円の区間を往復で利用した場合を例に取りましょう。

まず、休日割引で600円が引かれて決済金額は1,400円。そしてこの1,400円に対して1%のポイント還元があるため、14ポイントを獲得できます。

- 2,000円-600円(休日割引)=1,400円

- 1,400円×1%=14ポイント

仮に1ポイントを1円の価値と想定すれば、この条件で得られる節約効果は614円分となりますね。

有料道路を利用するたびに、この節約効果が重なっていくと思えば、ETCカードを活用しない理由がないと言えるでしょう。

更に、ETC料金分のマイレージも貯めることができます。

詳しくは『ETCカードをマイレージに登録する方法・手順【還元率やお得さを知ろう!】』の記事を参考にしてみてください。

料金所をスムーズに通過することができる

料金所で止まってられない!

料金所で止まってられない!時にお金の節約以上に価値を持つのが、時間的コストや精神的コストがかからないことですよね。

ETCカードを使うことで得られる割引やポイント還元も嬉しいけど、何よりも料金所をスムーズに通過できることに価値をおいている方も多いのではないでしょうか。

ETCカード一枚さえ作成しておけば、以下のような手間は一切なくなります。

- 料金所で車両を完全に停止させる

- 財布を出す

- 支払いをする

- お釣りおよび領収書が出てくるのを待つ

このように考えてみると、急いでいる時の料金所ほどストレスがかかるシチュエーションはないかもしれませんね。

一度ETCカードでスイスイ料金所を通過する感覚を覚えてしまえばきっと、ETCカードなしには高速道路に乗れなくなりますよ。

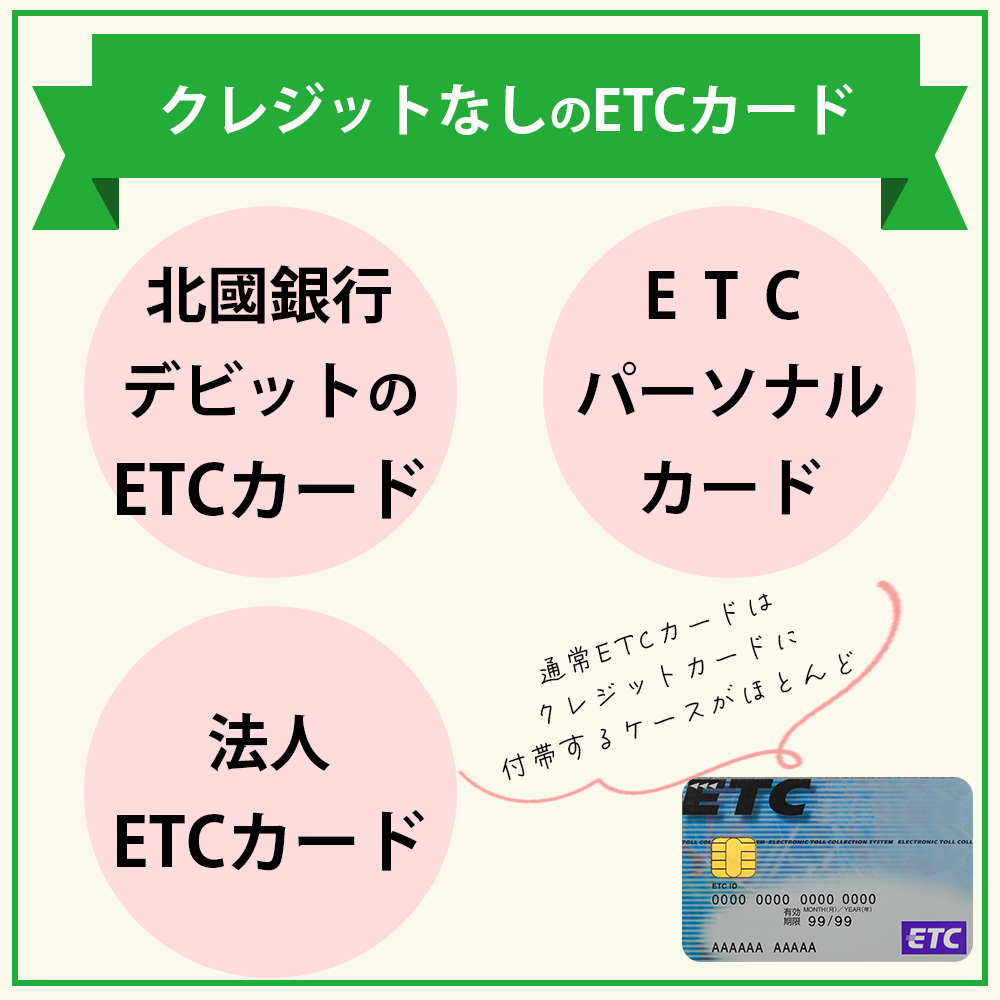

クレジットなしの年会費無料でETCカードを発行する方法|クレジットなしのETCカードは限られている

クレジットなしで個人がETCカードを持つのはパーソナルカードになってしまう…

クレジットなしで個人がETCカードを持つのはパーソナルカードになってしまう…通常、ETCカードはクレジットカードに付帯するケースがほとんどです。

後払い式のETCカードやプリペイド式のETCカード単体はほぼ存在しないと思っておいてください。

ただし、以下のようなETCカードであれば、クレジットカードの審査を受けることなく発行できます。

- 北國銀行デビットのETCカード

- ETCパーソナルカード

- 法人ETCカード

基本的にはクレジットカードの紐付けでETCカードを作成するのがおすすめですが、どうしても難しい場合は上記のETCカードを検討するのも1つです。

以下、それぞれのETCカードについてみていきましょう。

北國銀行デビットのETCカード

| 基本還元率 | 0.5% ETCマイレージポイントも別途付与 |

|---|---|

| 年会費 | 永年無料 |

| 国際ブランド | Visa |

| ETCカード | 永年無料 |

北國Visaデビットカードはクレジットカードとは異なり、クレジットの審査なしでクレジット機能付きの本カードおよびETCカードを発行できます。

以前は住んでいる都道府県に関係なく発行できたけど、今では北陸のみになってしまったのが残念なところ。。

ありがたいことに、北國銀行デビットカードおよびETCカードは完全無料で保有できるため、とにかくランニングコストをかけたくない人におすすめです。

ETCパーソナルカード

| 基本還元率 | – ETCマイレージポイントは対象 |

|---|---|

| 年会費 | 1,257円(税込) |

| デポジット | 20,000円〜80,000円 |

| 必要書類 | 運転免許証 |

ETCパーソナルカードは事前に20,000円〜80,000円のデポジットを預けることによって、審査なしで入手可能なETCカードです。

デポジットの額はETCパーソナルカードの1ヶ月の平均利用額の4倍を預ける必要があります。

支払い方法はあらかじめ指定した金融機関口座から1ヶ月単位で引落しされる形式です。デポジットはETCパーソナルカードを解約した後にきちんと返還されますよ。

法人ETCカード

| 基本還元率 | – ETCマイレージポイントは対象 |

|---|---|

| 年会費 (取扱手数料) |

550円(税込) |

| 発行手数料 | 550円(税込) |

| 出資金 (脱退時返金) |

10,000円 |

| 必要書類 | ・法人:商業登記簿謄本(写し可) ・個人事業主:所得税確定申告(写し可) ・車検証(写し) ・ETCカード車載器セットアップ証明書(写し) ・代表者の本人確認書類(運転免許証/保険証など) |

法人ETCカードは法人や個人事業主の方が審査なしで発行できる一枚。

取扱手数料や発行手数料の他、出資金も必要ですが、出資金は法人ETCカードを退会するときに返金してもらえます。

支払い方法は月末締めで翌月20日頃に請求書が発行され、翌々月6日に口座振替される仕組みです。

ETCパーソナルカードや法人ETCカードは審査なしでETCカードを発行できますが、諸々の諸経費を考慮するとやはり、通常のクレジットカードに付帯するかたちでETCカードを作成するのがベストと言えるでしょう。

クレジットなしの法人ETCカードについては下記記事でも詳しく紹介しています!

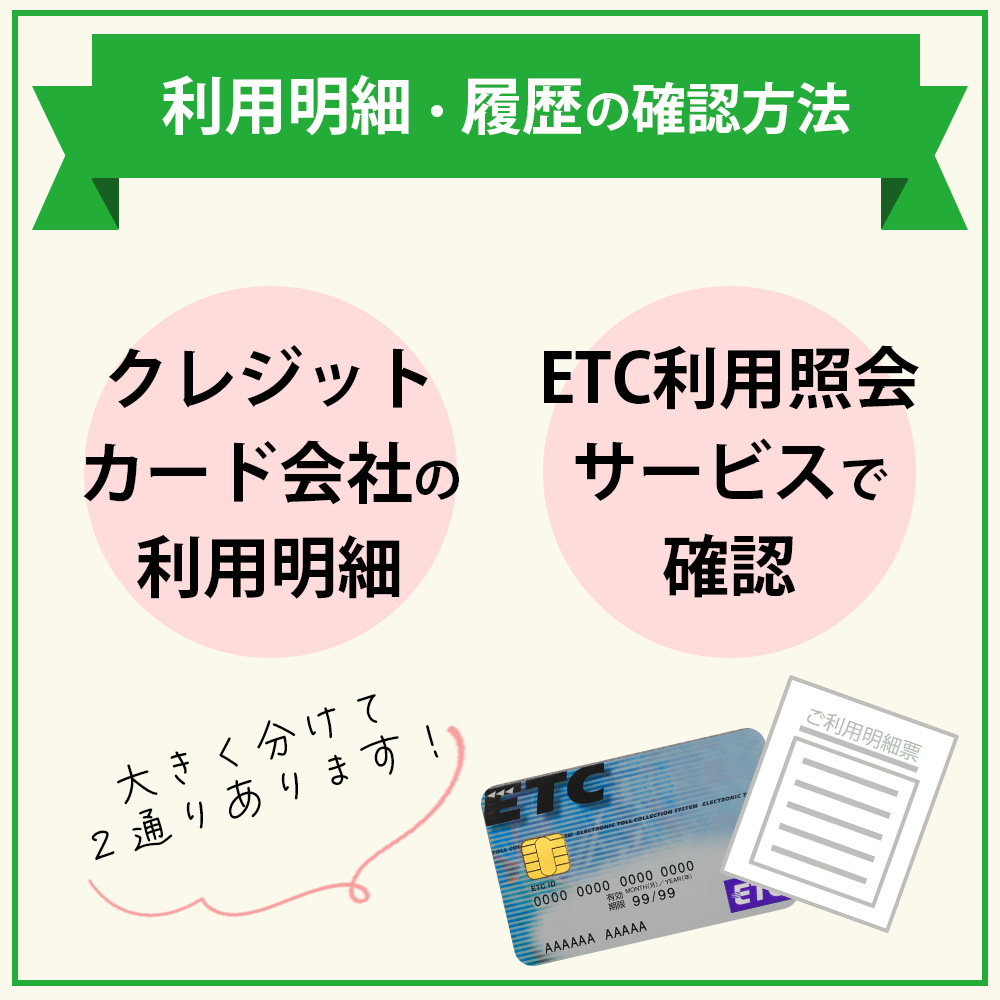

ETCカードの利用明細・履歴をチェックする方法

細かく明細を見たいならETC利用照会サービスへ!

細かく明細を見たいならETC利用照会サービスへ!高速道路の利用頻度が多い人や、運送会社を営んでいる企業などは、ETCカードの利用明細をいつでも確認できるようにしておきたいですよね。

ETCカードの利用明細・履歴をチェックする方法には大きく、以下の2通りがあります。

- クレジットカード会社の利用明細で確認する

- ETC利用照会サービスで確認する

早速、それぞれの方法についてみていきましょう。

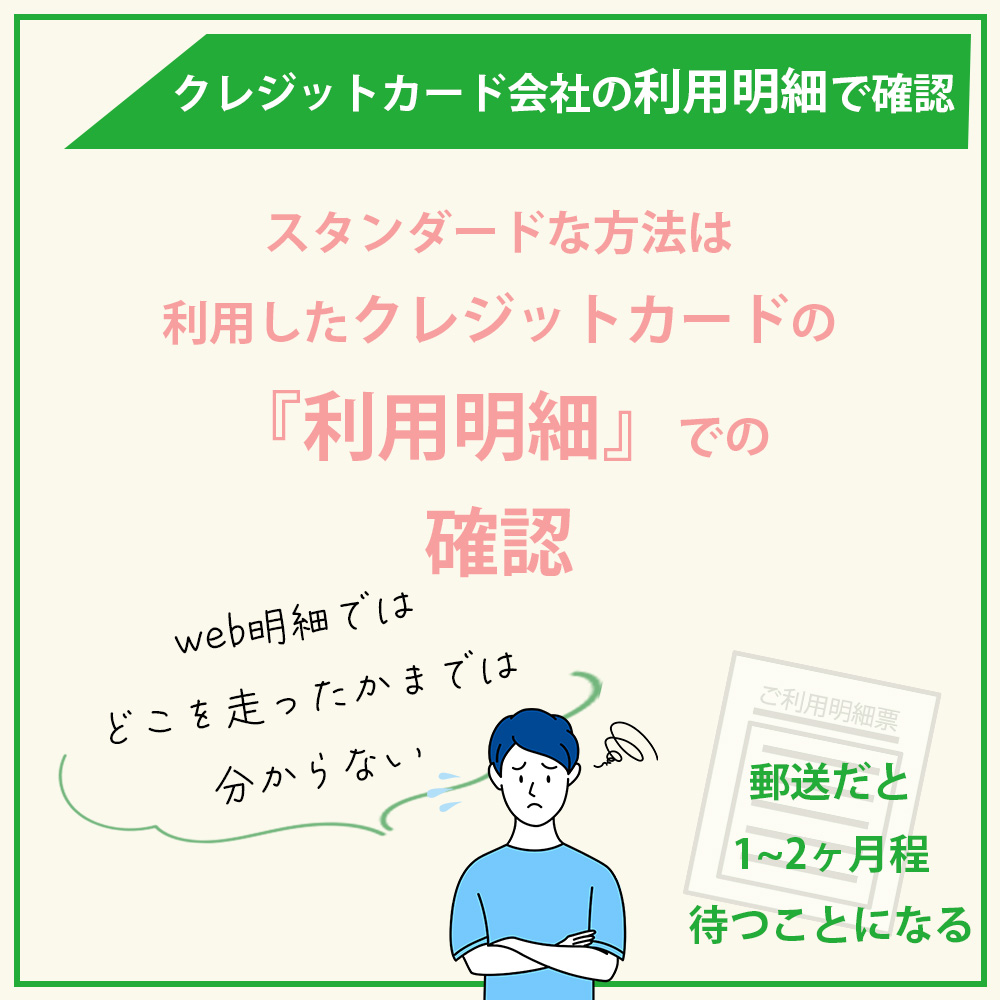

クレジットカード会社の利用明細で確認する

いつ、どのくらいの料金がかかったかで、ある程度推測は可能かも?!

いつ、どのくらいの料金がかかったかで、ある程度推測は可能かも?!ETCカードの利用履歴を確認する最もスタンダードな方法は、クレジットカード会社の利用明細をチェックすることです。

ただし利用明細で確認する場合、ETCカードを利用してから明細が届くまでに1〜2ヶ月を要します。

「もっとスムーズに利用履歴を把握したい!」と思われる人には、次項のETC利用照会サービスがおすすめです。

ETC利用照会サービスで確認する

より細かくチェックするならコレ!

より細かくチェックするならコレ!『ETC利用照会サービス』は以下の特徴を有するサービスです。

- 年会費無料で登録可能

- 過去の利用証明書・明細の確認ができる(利用日から数日後に反映)

- ETC無線走行のみならず、ETC非無線走行(手渡し)も対象

- 利用証明書や明細をPDF/CSVファイルで出力/印刷/保存できる

登録手続きは必要ですが、年会費や初期費用などは一切かからないため、ETC利用照会サービスの利用においてリスクはありません。

少しでも気になった人はこの機会に登録してみてはいかがでしょうか。

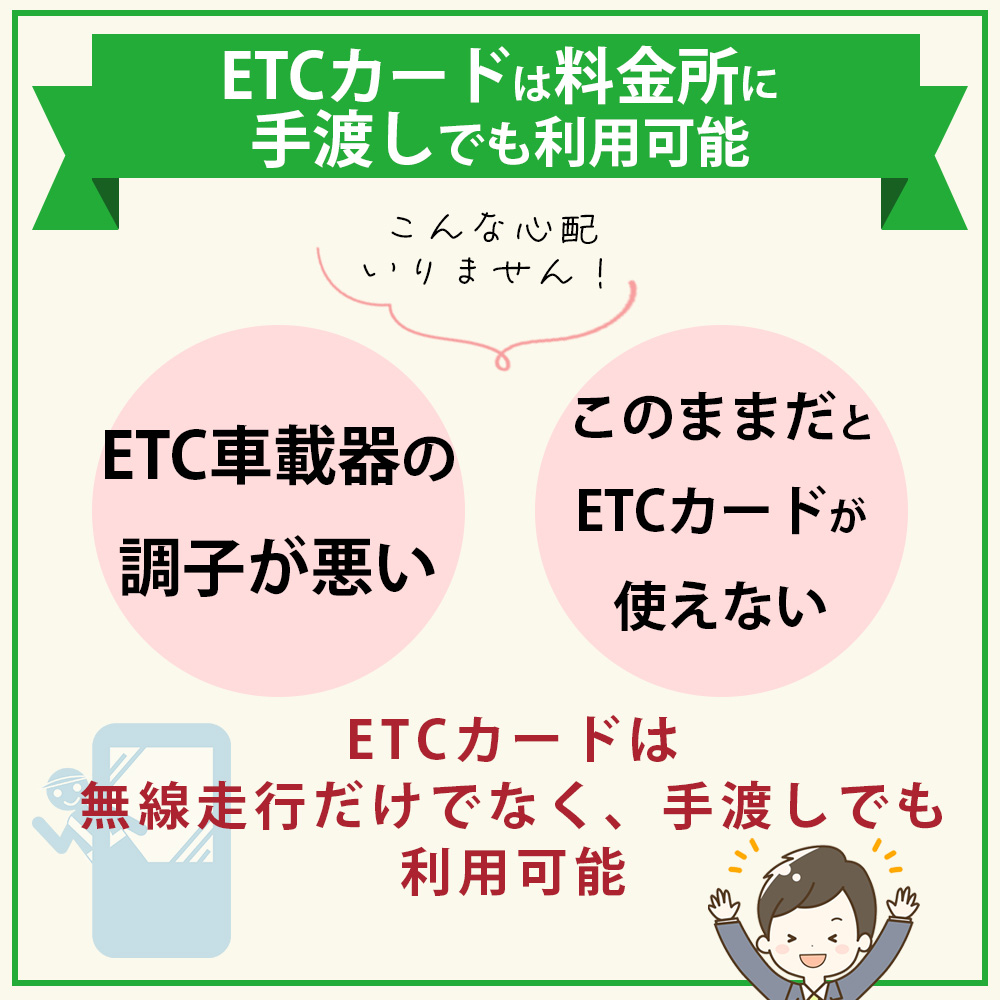

車載器の不具合やカードエラーでもETCカードは料金所に手渡しでも利用可能!

不具合やエラーでも手渡しでETCカード自体は利用可能!

不具合やエラーでも手渡しでETCカード自体は利用可能!「ETC車載器の調子が悪い…」

「このままだとETCカードが使えない…」

そんな心配をしている人もいるかもしれません。

実はETCカードは無線通行のみならず、非無線走行(手渡し)でも利用可能となっています。

仮にETC車載器に何かしらのトラブルが発生した場合でも、ETCカードを利用できるというわけです。

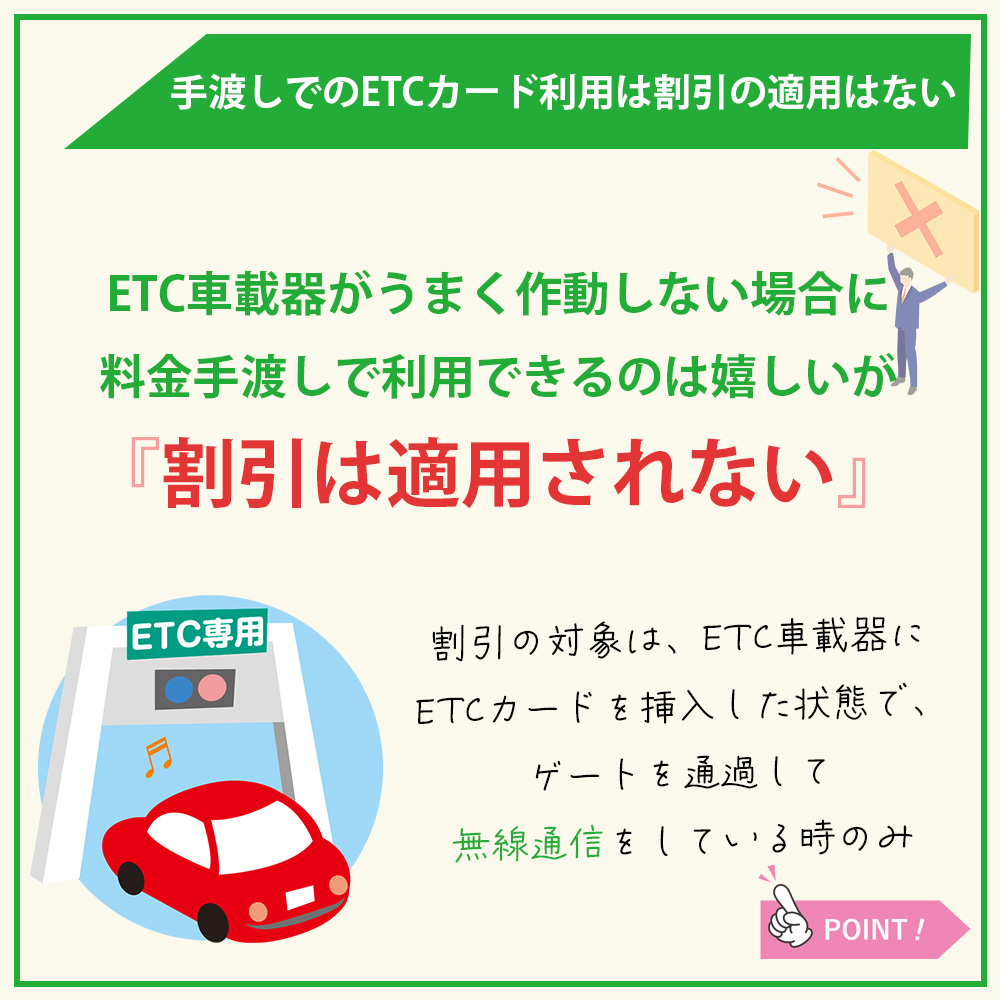

手渡しでのETCカード利用に対して割引は適用されない

これは仕方がない…ポイントは貯まる!

これは仕方がない…ポイントは貯まる!ETC車載器がうまく作動しない場合にETCカードを手渡しでも利用できるのはありがたいですが、手渡しでのETCカードを利用した場合、残念ながら割引は適用されません。

一例として『セゾンカードの公式ホームページ』に以下のような記載がみられます。

ETC割引が適用されるのは、原則として「ETC車載器にETCカードを挿入した状態で、高速道路の入口でETCゲートを通過して無線通信をしている」ときのみ

つまりETCカードを手渡しで利用しても、ETCカードを持っていない場合と同じ通常料金を支払う必要があるというわけ。

やはり節約効果を意識するなら、ETCカード車載器およびETCカードの無線通行は必須といえます。

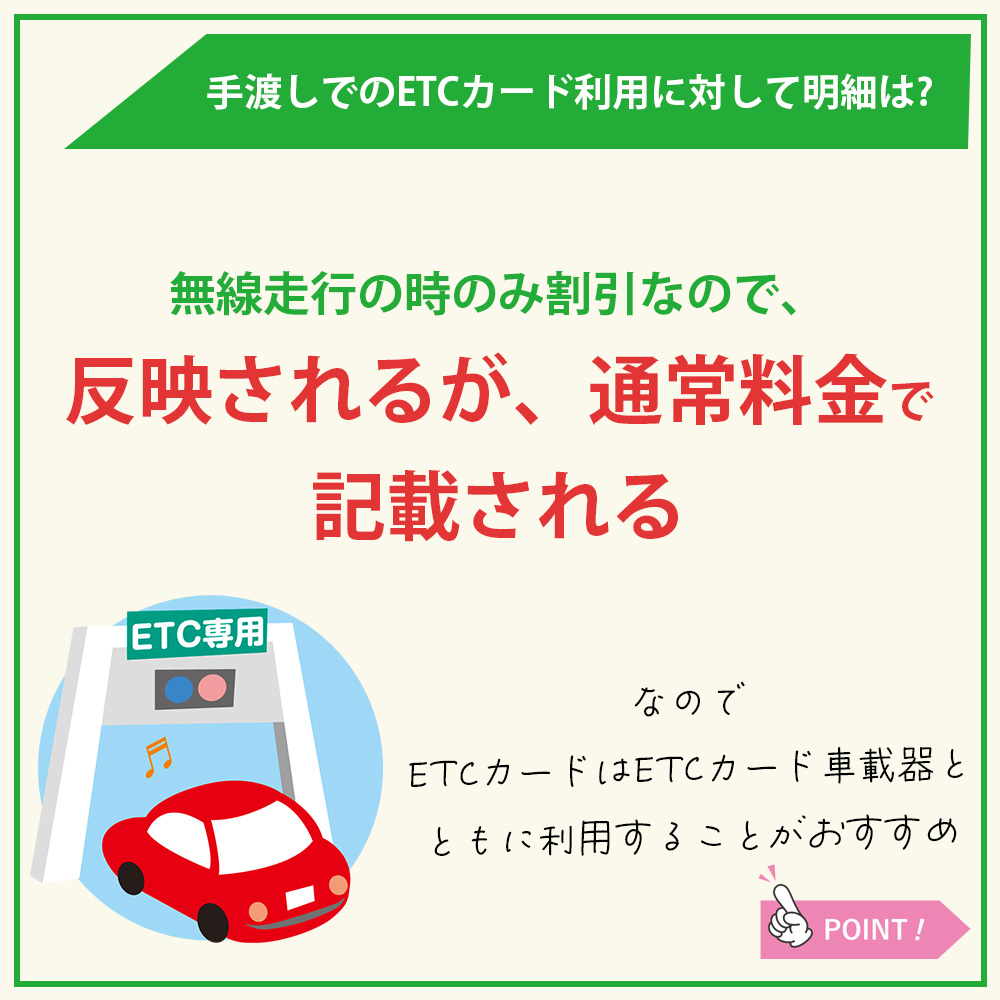

手渡しでのETCカード利用に対して明細は反映される

明細はもちろん確認できる!

明細はもちろん確認できる!ETC利用照会サービスの項でも触れましたが、ETC非無線走行(手渡し)でETCカードを利用した場合でも、きちんと利用明細は反映されます。

ただし、前述した通りETCカードの割引は適用されないため、割引料金ではなく、通常料金が記載されることとなります。

- ETC非無線走行(手渡し)でETCカードを利用した場合でも利用明細は反映される

- 利用明細には割引料金ではなく通常料金が記載される

せっかくETCカードを持っているのに、割引料金が適用されないのはやはり痛いです。

特別な事情がない限り、ETCカードはETCカード車載器とともに利用することをおすすめします。

ETCカードの作り方はクレジットカードとセットが基本!

さて、ここでは改めて、ETCカードの作成はクレジットカードとのセットが基本であることを強調しておきたいと思います。

もちろん、「今まで何度もクレジットカードの審査に落ちてきた」というような方であれば仕方がないですが、クレジットカードの審査に臨む前から弱気なスタンスでいたり、クレジットカードの作成に必要以上に抵抗を覚えて一歩を踏み出さないのはもったいないことです。

ここでは、最後の一歩を踏み出せずにいる方の背中を押す内容をお伝えしたいと思います。

たとえ審査落ちしても半年後に履歴は消える

仮にあなたがクレジットカードの審査に落ちたとしても、何ら心配は要りません。

なぜならクレジットカードの申し込み履歴は、半年後にはキレイさっぱりなくなっているからです。

したがって、再度クレジットカードの審査にチャレンジしたければ、半年の期間を空けてエントリーすると良いでしょう。

ちなみにクレジットカードを申し込む上で注意していただきたいポイントは以下の通りです。

- 個人情報を偽らないこと

- 勤務先状況を偽らないこと

- 他社からの借入状況を偽らないこと

何とか審査をくぐり抜けたいという気持ちはわかりますが、嘘をつくというのは大人として恥ずかしい行為ですし、虚偽の申請がバレてしまった場合、それこそ一気に信用を失墜することになります。

こういう時は正々堂々、真っ向勝負が大切ですよ。

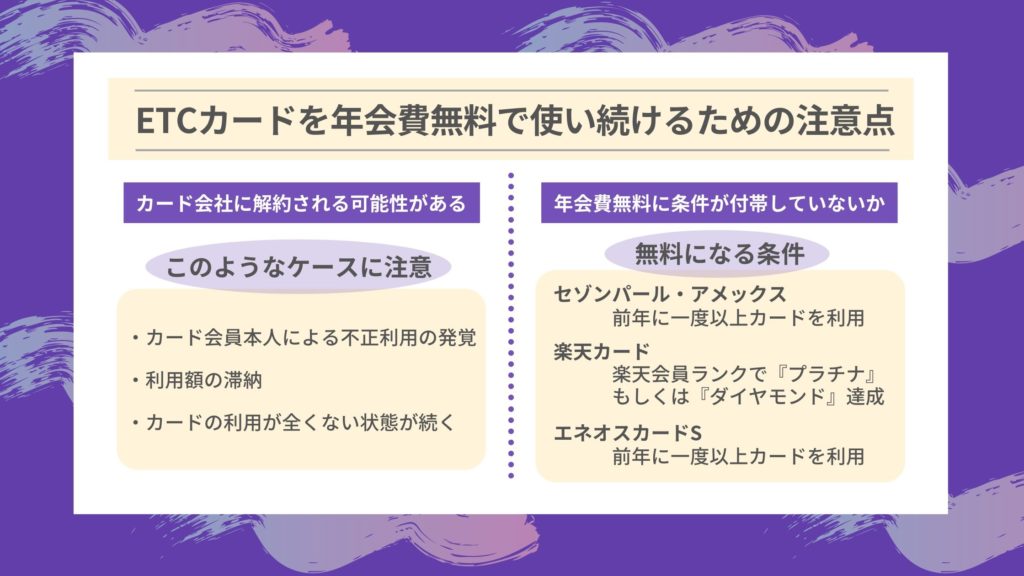

ETCカードを年会費無料で使い続けるための注意点

ETCカードを失わないように注意しよう!

ETCカードを失わないように注意しよう!さて、ここでは、ETCカードを年会費無料で使い続ける上での注意点を紹介しておきたいと思います。

「え、年会費無料で心配することなんてありますか?」と思われる方もいるかもしれませんが、ここで改めて、以下の内容について一緒に考えていきましょう。

- カード会社に解約される可能性がある

- 年会費無料に条件が付帯していないか

カード会社に解約される可能性がある

あなたはまさか、クレジットカードとETCカードが手元に届いて安心しきってはいないでしょうか。

「どういうことですか?」という声が聞こえてきそうですが、クレジットカードおよびETCカードは使い方によっては、解約されてしまう可能性があるのです。

たとえば、以下のようなケースには注意が必要です。

- 利用額の滞納

- カード会員本人による不正利用が発覚する

- カードの利用が全くない状態が続く

以下、これらの状況について解説を加えていきましょう。

カード会員本人による不正利用が発覚する

「不正利用なんてするはずない!」と主張される方がほとんどかと思いますが、不正利用とは知らずに行ってしまうというケースもなきにしもあらずです。

たとえば、ショッピング枠の現金化。これは一体何かと言うと、換金性の高い商品をクレジットカードで購入し、それを転売して利益を得る行為を指します。

ちなみに換金性の高い主な商品は以下の通りです。

- 商品券

- 新幹線の回数券

- ブランド品

ショッピング枠の現金化は法律に抵触するわけではありませんが、クレジットカード会社の利用規約によって禁止されています。

「知らなかった」では済まされませんので、この点はきちんとおさえておきましょう。

クレジットカード利用額の滞納

クレジットカードの『クレジット』という言葉は『信用』を意味します。

言うまでもなく、利用額の滞納はクレジットカード会社からの信用を裏切る行為に相当するため、滞納が続いてしまうと当然ながら、解約されてもやむを得ません。

クレジットカードやETCカードは上手に活用すれば大きな節約効果を生み出すことができるツールですが、一方で使い方を誤ると、お金が回らなくなる状況に陥ってしまう可能性もあります。

したがって、カード決済に慣れるまでは以下のようなポイントを意識しながら各カードを活用していくと良いでしょう。

- 月に利用する限度額を決めておく

- カード決済した金額を把握しておく

- カードを切る前に本当に必要なものかどうかを改めて考える

カードの利用が全くない状態が続く

クレジットカード会社の立場になってみればお分かりかと思いますが、クレジットカードやETCカードを提供しているにもかかわらず、一切カードの利用がなければ、カード会社は以下のような印象を抱いてしまいます。

- 入会したのはキャンペーンの特典が目的だったのだろうか

- 今後も一切利用してもらえないのではないだろうか

特に、年会費無料でクレジットカードやETCカードを発行しているカード会社の場合、カードを利用しない会員を抱えていても全くプラスにならないため、「コスト削減の為に、いっそのこと解約してもらおうか」という流れになりやすいのです。

以上を踏まえると、少なくとも年間に一度くらいは、少額でも構わないのでカードを切っておくのがベターでしょう。

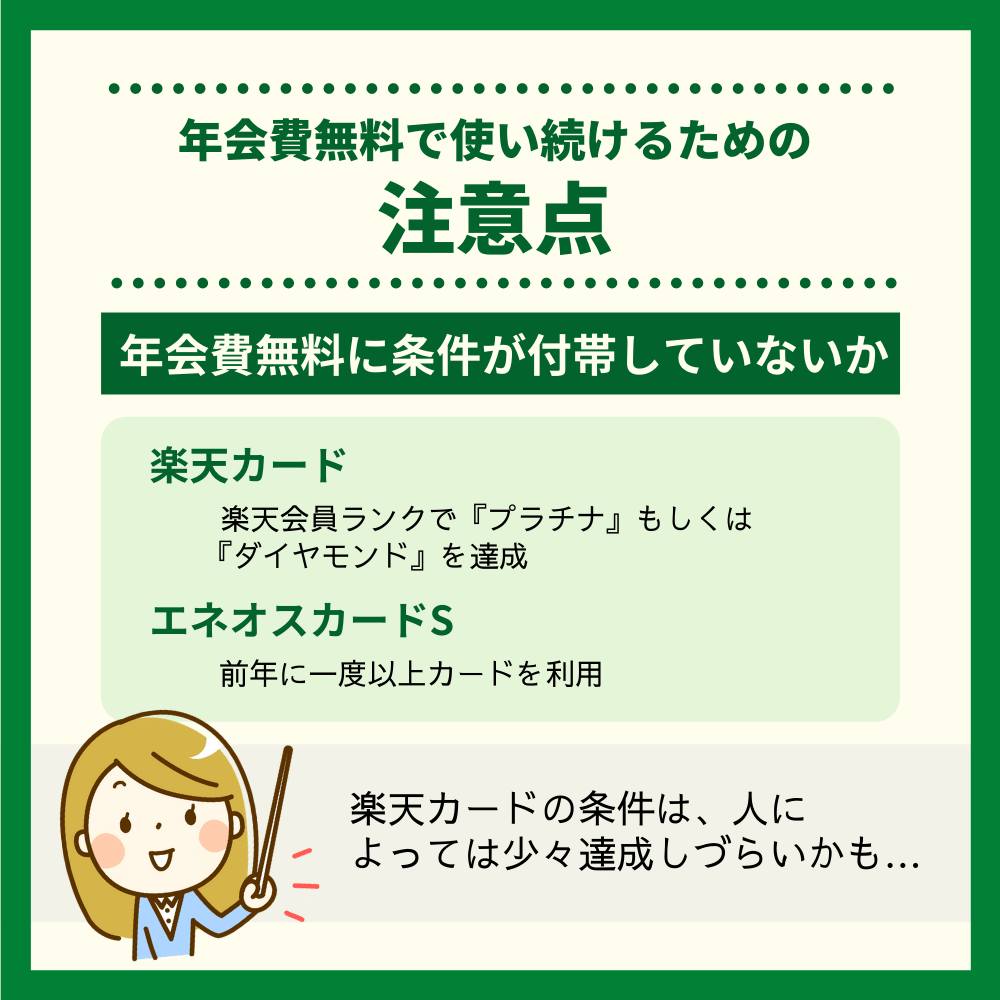

クレジットカードやETCカードに年会費無料の条件が付帯していないか

クレジットカードやETCカードどちらも無料かチェック!

クレジットカードやETCカードどちらも無料かチェック!さて、ETCカードを年会費無料で使い続けるための注意点としてもう一つ確認しておきたいのが、年会費無料に条件が付帯していないかどうかです。

たとえば、本記事で紹介しているクレジットカードの中でピックアップすると、以下のカードはクレジットカードかETCカードのいずれかに対し、年会費無料の条件が設けられています。

| クレジットカード名 | カードの種類 | 無料になる条件 |

|---|---|---|

| 楽天カード | ETCカード | 年会費:550円(税込) 無料の条件:楽天会員ランクで『プラチナ』もしくは『ダイヤモンド』を達成 |

| エネオスカードS | 本カード | 年会費:1,375円(税込) 無料の条件:前年に一度以上カードを利用 |

前年に一度カードを利用するという条件はハードルが低いですが、楽天カードの条件は、人によっては少々達成しづらいかもしれません。

そもそも、楽天市場等を利用しない場合は、楽天カードにあまりメリットは感じられないでしょう(利用する場合は何よりも心強い)。

以上を踏まえ、年会費無料で利用できそうなイメージが固まった場合に、対象のクレジットカードの審査に臨むと良いでしょう。

ETCカードを利用するにはETCの登録・セットアップが必要

専門店に頼んでETCのセットアップを行おう!

専門店に頼んでETCのセットアップを行おう!さて、本記事最終項でお伝えしたいのは、ETCの登録およびセットアップについてです。

「登録?セットアップ?なんだかめんどくさそう」とこのように思われる方もいるかもしれませんが、以下の内容に目を通していただければ、特に難しい手続きが求められることはないとお分かりいただけることでしょう。

ここでは、こちらの2点についてシンプルに解説していきますね。

- ETCカードのセットアップ方法

- ETCカードの使い方

ETCの商標登録を持っている、一般財団法人 ITSサービス高度化機構の発表では、ETCの車載器のセットアップつい経験数が令和4年9月時点で11,200万件を突破とあり、それほどETCのセットアップを活用している人が多いのが現実です。

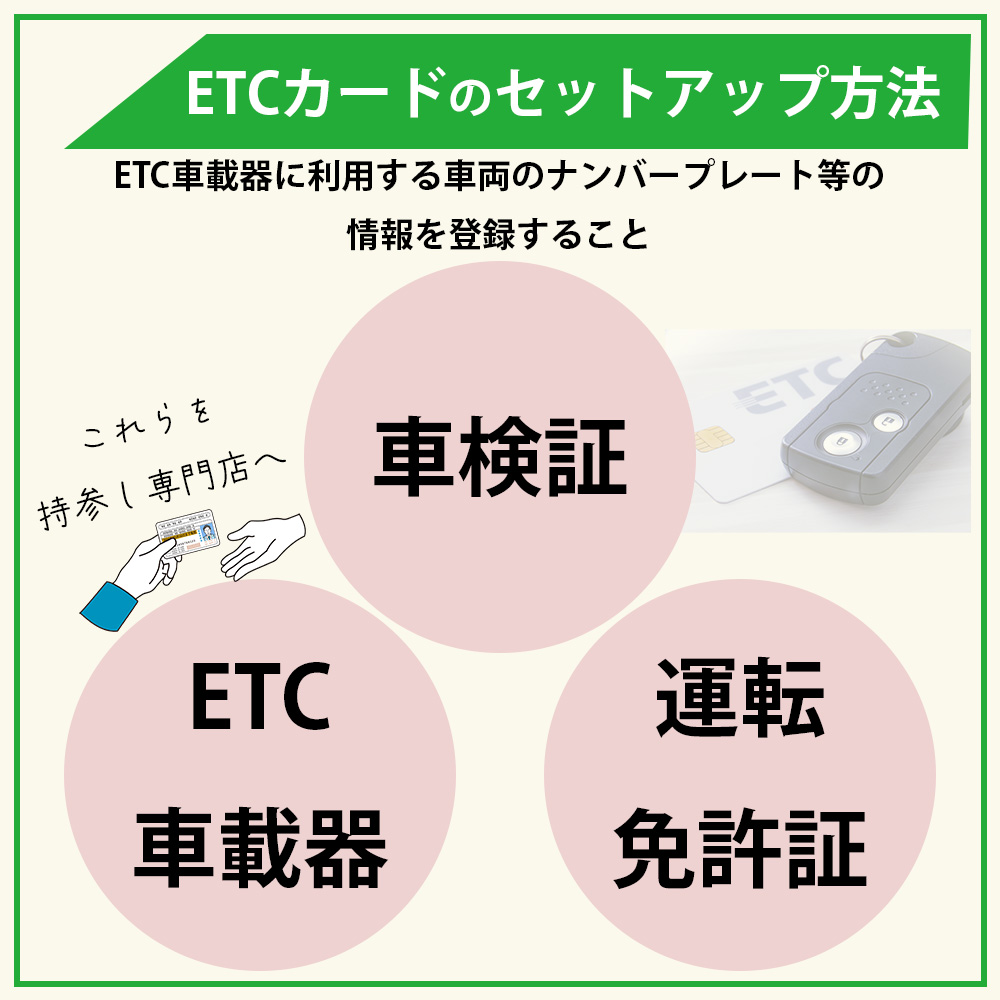

ETCカードのセットアップ方法

中古車の専門店でセットアップしてもらおう!

中古車の専門店でセットアップしてもらおう!「そもそもETCカードのセットアップってなに?」と思われる方もいるかもしれませんので、ここで簡単に解説をしておきます。

ETCカードのセットアップとは、ETC車載器に利用する車両のナンバープレート等の情報を登録することです。

ETCカードを作成しただけではETCレーンを利用することができませんから、ETCカードが手元に届いたらまず、このセットアップを済ませましょう。

ちなみにETCカードのセットアップは個人で行うことはできず、専門の登録店に依頼する必要があります。

ここで準備するものは以下の通りです。

- 車検証

- ETC車載器

- 運転免許証

これらを持参の上、登録店で申込書に必要事項を記載しましょう。

なお、セットアップにETC車載器の取り付けは含まれませんので、ETC車載器の取り付け〜セットアップまでを依頼する場合は、少々費用がかさみます。

あくまでも目安にはなりますが、セットアップのみと、ETC車載器の取り付け〜セットアップまでの依頼に必要な金額のイメージは以下の通りです。

- セットアップのみの依頼:3,000円程度

- ETC車載器の取り付け〜セットアップの依頼:8,000円程度

できるだけ出費を抑えたいのであれば、車載器の取り付けはあらかじめ済ませておくと良いでしょう。

ETCカードのセットアップや使い方などは『【どこよりも丁寧!】ETCカードの使い方を1から解説!わかりづらい登録やセットアップをする方法も』の記事で更に詳しく解説しています。

ETCカードの使い方

さて、ETCカードのセットアップさえ完了すれば、あとは簡単です。ETC車載器にETCカードを挿入し、ETCレーンを通過する。これだけですね。

ここで注意したいのが以下のようなポイントです。

- ETCカードに記載されている有効期限を確認すること

- ETCカードを挿入する向きを間違えないこと

ETCカードの挿入方向はETCカードおよび車載器に記載があります。

仮に挿入の仕方を間違えてしまったとしても、エラー表示もしくはアナウンスがあるため、再度方向を確かめて挿入すれば問題ありません。

ただし、ETCカードの有効期限切れに対しては、エラー表示やアナウンスがないため注意が必要です。

最悪の場合、有効期限切れのままETCレーンに入り、開閉ゲートが開かず立ち往生といったこともあり得ます。

したがって、高速道路を利用する際には必ず、ETCカードの有効期限をしっかりと確認する習慣をつけておきましょう。

ETCカード発行にまつわるQ&A

Q,ETCカードの作り方は?年会費無料のデメリットは?

ETCカードは基本的にクレジットカードと紐付けて発行します。そのため、まずはクレジットカードの審査に通過する必要があり、申込みと同時にETCカードを発行することも可能です。

年会費無料のETCカードであっても、ポイントは貯まりますし、デメリットは一切なく、むしろ年会費有料のETCカードの方が無駄と言えます。

Q,クレジットカードなしでETCカードは作れる?

クレジットカードを発行せずにETCカードを発行する方法は、ETCマイレージカードしかありません。事前にデポジット(保証金)を預ける必要があり、年会費もかかる為、最終手段としての選択肢として留めておくのが良いでしょう。

Q,利用しているクレジットカードにETCカードを追加する際に審査はある?

すでに所有しているクレジットカードにETCカードを発行する際は、特に審査はありません。ただ、現在滞納中である場合などは、ETCカードの発行が見送られる場合もあります。

Q,ETCの車載器のセットアップにETCカードは必要?

ETCの車載器セットアップをするにあたり、ETCカードは必要ありません。あくまで車に対してのETCの設定なので、どのETCカードかは関係がない為です。

Q,ETCマイレージって何?

ETCマイレージは、各高速道路を管轄するNEXCO等が共同で運営しているマイレージサービスです(阪神高速は除く)。ETCマイレージサービスに登録すれば、利用によってポイント還元や割引を受けることができる為、ETCカードを利用する場合は、必ず登録しておきましょう。

Q,ETCカードでもポイントは貯まる?

ETCカードの利用金額は、クレジットカードの利用代金と合わせて請求され、同時にカード会社が提供するポイント還元を受けることができます。ただし、ライフカードのように、一部のクレジットカードではETCカードの利用分はポイント付与対象外となることもある為、事前にチェックが必要です。

Q,ETCカードの更新はどうすれば良いの?

ETCカードの更新は自動でカード会社が行ってくれるため、利用者は気にする必要はありません。また一部のカード会社ではETCカードの利用期限を設けていないところもあり、更新は気にする必要はないでしょう。

ETCカードは年会費無料で使えるものを選ぼう!

年会費無料で活用できるETCカードやクレジットカードの種類は実に様々です。

特に、ETCカードのみならず、クレジットカードも合わせて活用していくのであれば、どのクレジットカードからの紐付けで作成するかは非常に重要と言えるでしょう。

- ETC利用でクレジットカードのポイント付与があるか?

- ETCマイレージサービス登録でポイントを貯める方法

- ETCカードを年会費無料で使い続けられるか?

本記事では各クレジットカードのスペックやそのカードがおすすな人に加え、クレジットカードを選ぶ上での基準も合わせて記載しているため、ぜひ改めて目を通してみてください。

月単位や年単位のロングランで考えると、クレジットカードやETCカードで得られる節約効果は相当な値になりますから、カードの選定作業にはじっくり時間をかけてみてくださいね。