「年会費無料でクレジットカードを持ちたいけど、何を選んでいいか分からない!」

実は年会費無料で使えるクレジットカードはかなり多くあります。

せっかくクレジットカードを作成するのであれば、少しでもハイスペックな一枚を持ちたいものですよね。

ここでは、年会費無料という条件をベースにおきながら、特におすすめのクレジットカードを紹介していきたいと思います。

高還元率のカードから充実した特典を備えたカードまで、個性あふれる様々なクレジットカードが登場しますよ。

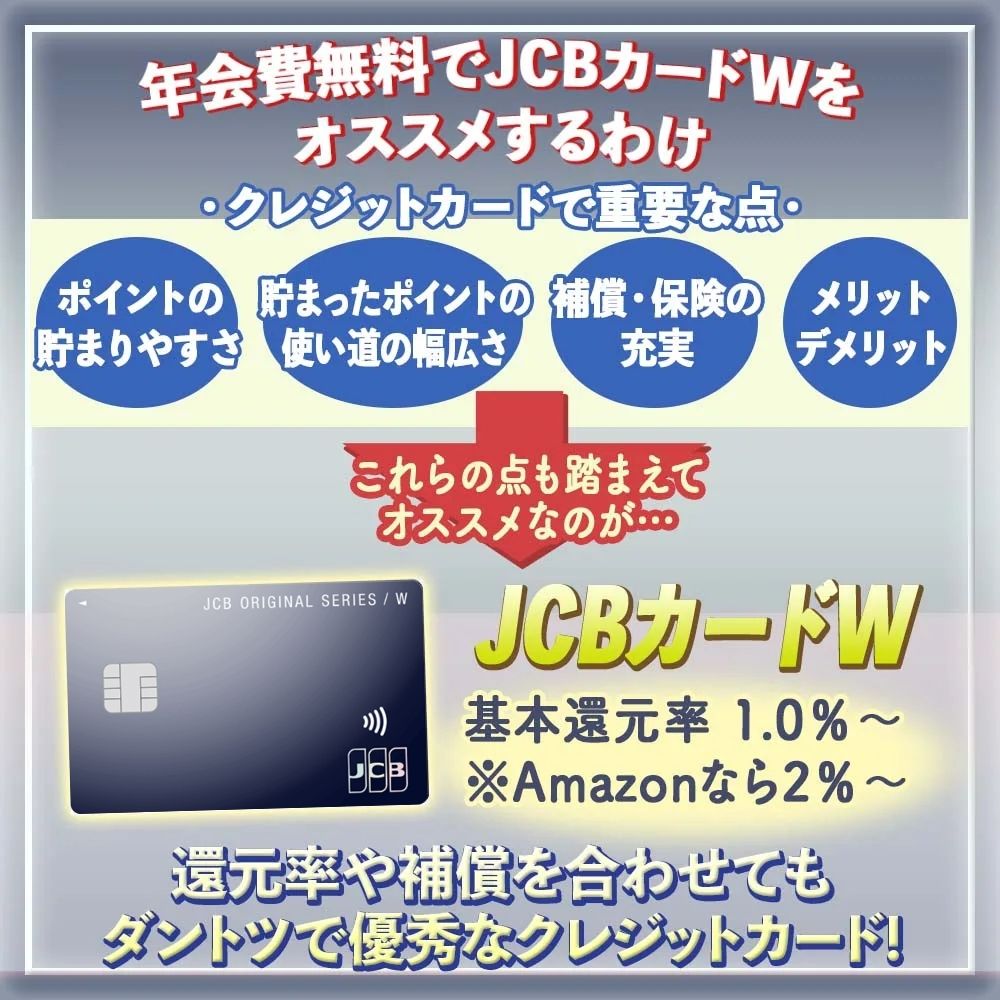

今一番注目な年会費無料のクレジットカードはJCBカードW!

39歳以下しか申し込みできないクレジットカードなのは残念なんですが、通常還元率も高く、Amazonでの還元率も抜群なので一番おすすめです!

- クレジットカードは年会費無料で選ぼう!

- メインカードで使いたい年会費無料のおすすめクレジットカード6選

- サブカードに!保険・補償重視で選ぶ年会費無料のおすすめクレジットカード

- 特定店舗でお得になる年会費無料おすすめクレジットカード

- ETCカードまで全て年会費無料で使えるおすすめクレジットカード

- 審査に不安がある方向け|年会費無料で使えるおすすめクレジットカード

- 学生限定!年会費無料で使えるおすすめクレジットカード

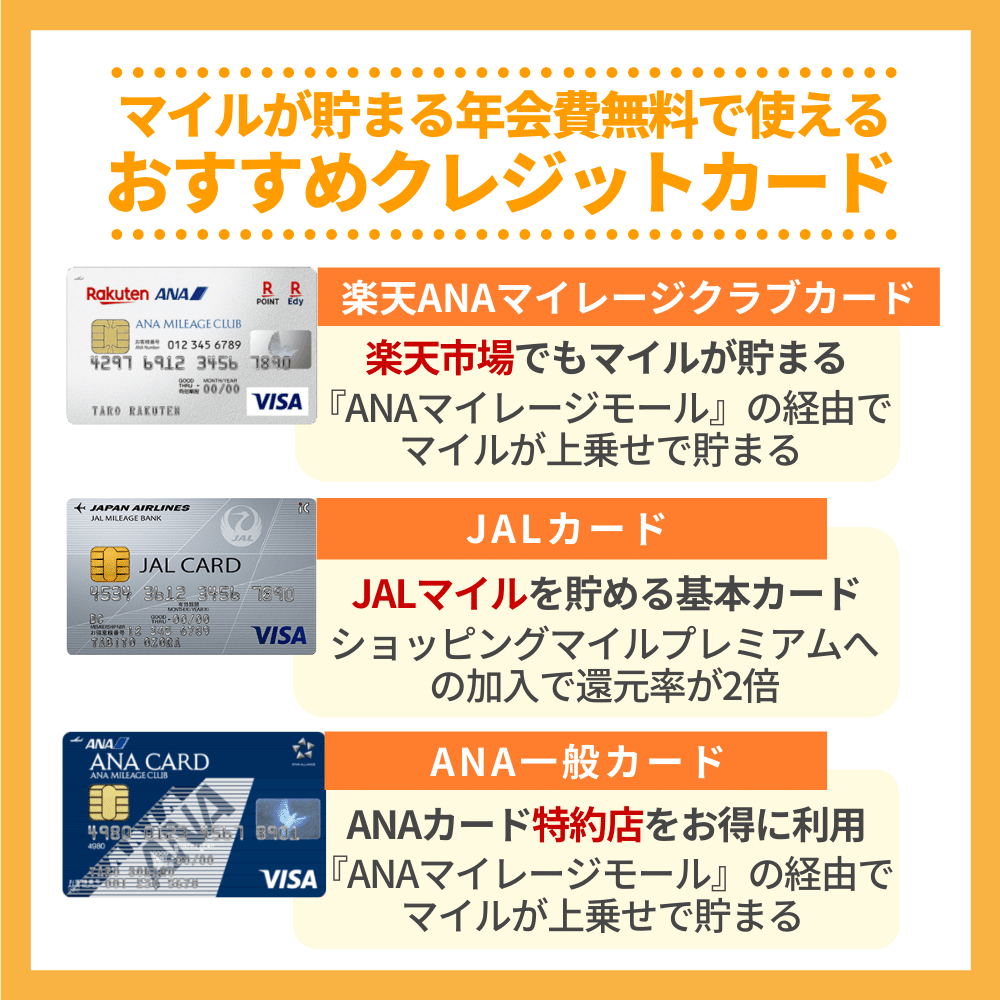

- マイルが貯まる年会費無料で使えるおすすめクレジットカード

- キャッシュバック型の年会費無料で使えるおすすめクレジットカード

- 年会費無料で使えるおすすめゴールドカード

- 条件付きで年会費が無料で使えるおすすめクレジットカード

- クレジットカードを選ぶ基準で年会費はとても重要!

- クレジットカードの年会費を支払ってでも受けたい特典

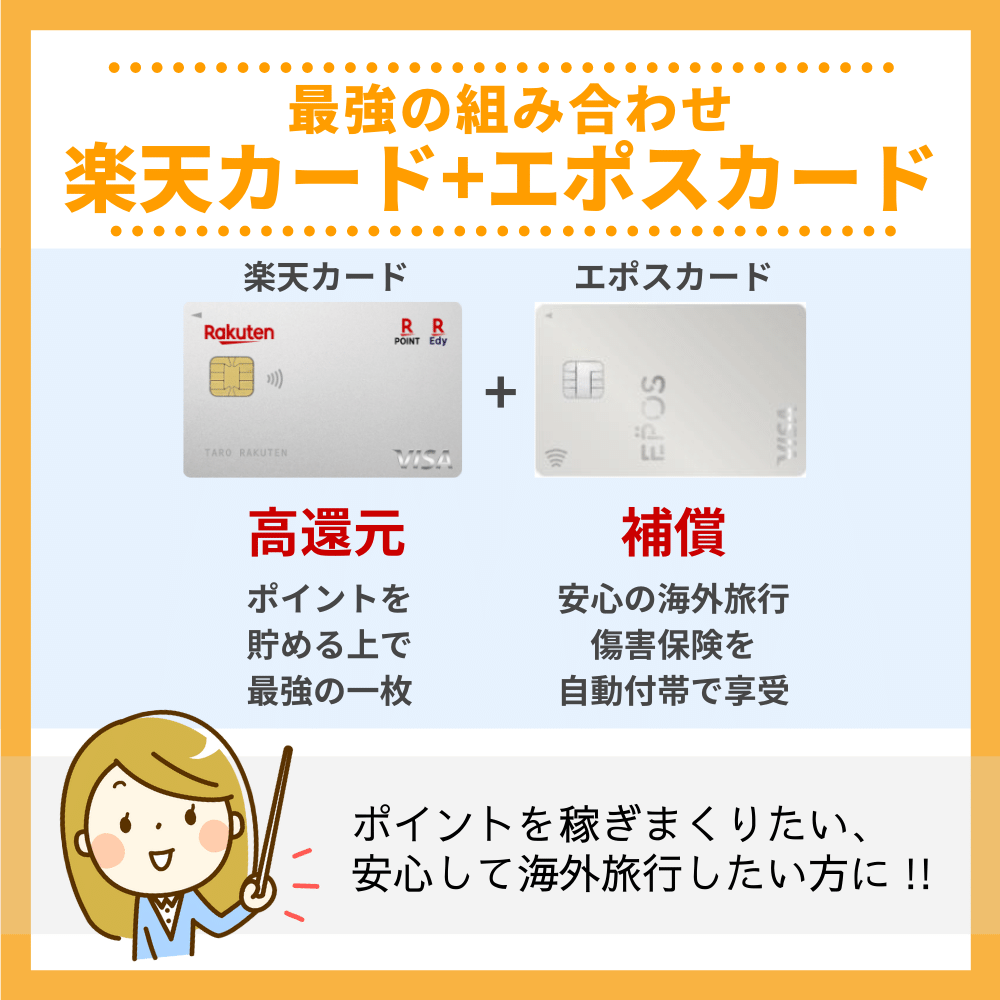

- 年会費無料のクレジットカードで選ぶ最強の2枚|組み合わせはコレ!

- なぜ?に答える|クレジットカードが年会費無料で発行できるカード会社の仕組み

- 年会費無料のクレジットカードによくあるQ&A

- 年会費無料のクレジットカードを使い倒そう!

クレジットカードは年会費無料で選ぼう!

年会費無料でも高すスペックのカードは多くある!

年会費無料でも高すスペックのカードは多くある!「できる限り余計なコストを出したくない!」

このように考えている方にとって、クレジットカードを選定する上での大事なポイントはやはり、年会費が無料であるかどうかという点ではないでしょうか。

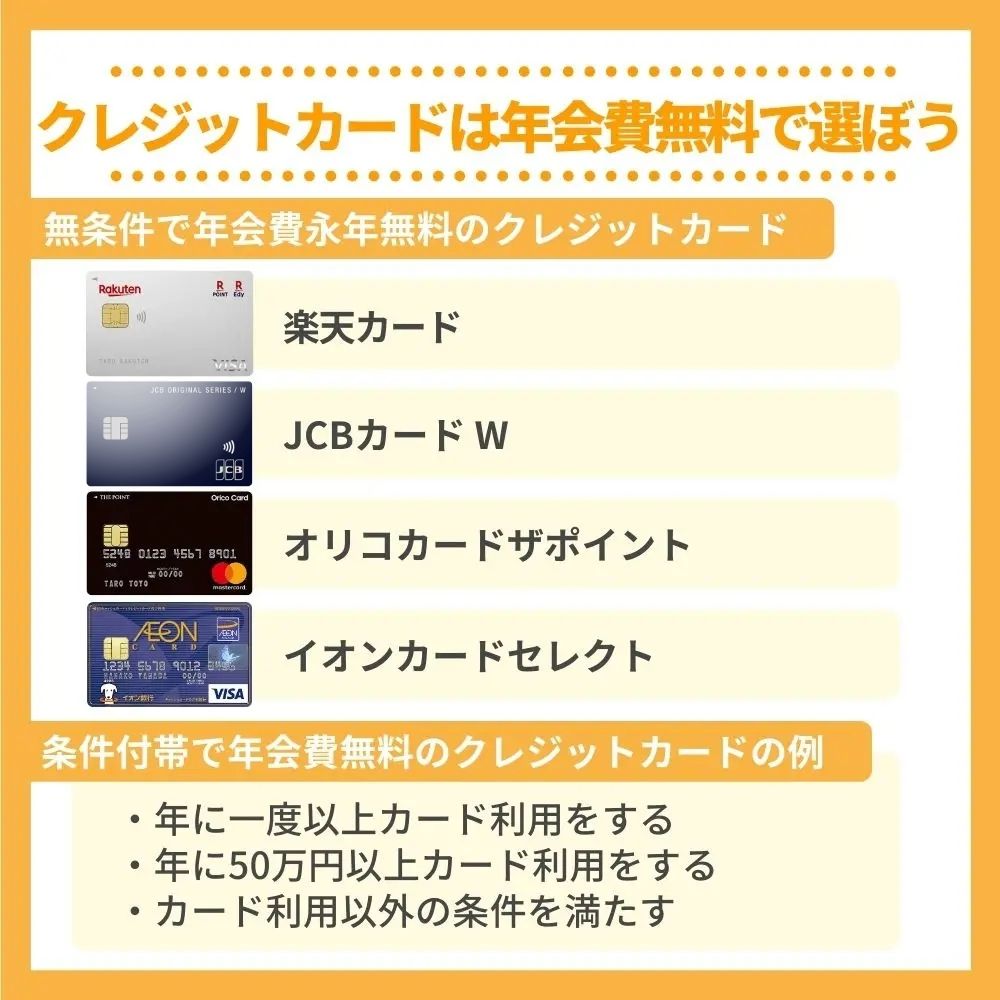

ここでおさえておきたいのが、年会費無料と一口に言っても、大きく以下の2通りに分かれるということです。

- 無条件で永年無料

- 条件付帯で無料

以下、それぞれの年会費の項目について解説を加えていきましょう。

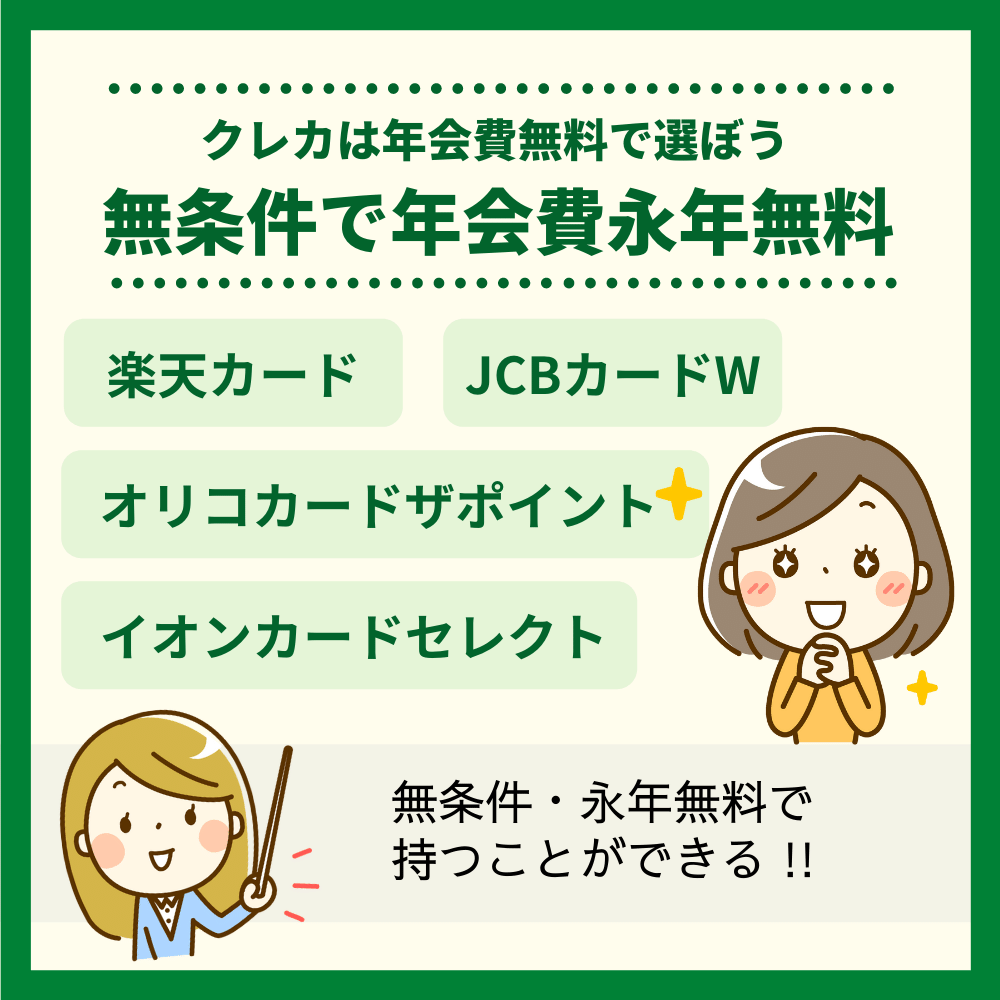

無条件で年会費永年無料のクレジットカード

何の制約も条件もなく年会費無料のクレジットカード

何の制約も条件もなく年会費無料のクレジットカード無条件で永年無料のクレジットカードは、保有する上で一切のランニングコストがかからないため、カードを発行して仮に一度も使わなかったとしても、全くマイナスを被ることはありません。

ストレスフリーとはまさにこのことですね。

たとえば、以下のようなクレジットカードは無条件・永年無料で持つことができます。参考にしてみてください。

- 楽天カード(ETCカードは条件付無料)

- JCBカード W

- オリコカードザポイント

- イオンカードセレクト

条件付帯で年会費無料のクレジットカード

年に1度の利用や一定金額の利用で無料になるクレジットカード等

年に1度の利用や一定金額の利用で無料になるクレジットカード等「条件付帯ってたとえばどんなの?」

年会費が無料になる条件はクレジットカードによって様々で、例としては以下のようなものがあります。

- 年に一度以上カード利用をする

- 年に50万円以上カード利用をする

- カード利用以外の条件を満たす

カード利用額以外の条件に関してですが、たとえば楽天カードのETCカードには、楽天会員ランクでプラチナ以上を達成するという条件が設けられています。

このように、クレジットカードによって条件は様々です。

気になるカードがあれば必ず、年会費無料で利用できるかどうかのイメージを固めておくようにしましょう。

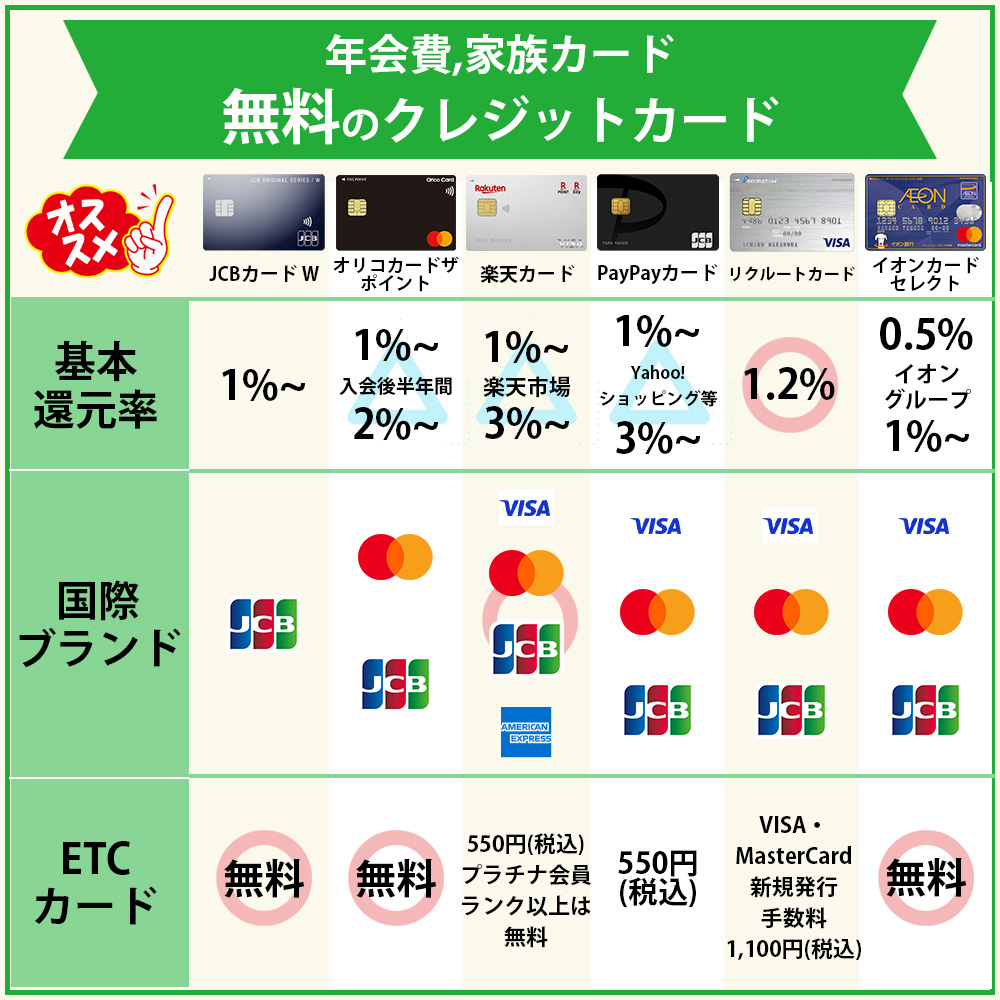

メインカードで使いたい年会費無料のおすすめクレジットカード6選

メインカードなら年会費無料で高還元カードを選ぼう!

メインカードなら年会費無料で高還元カードを選ぼう!まず最初に紹介していきたいのが、年会費無料かつメインカードとして活用できるクレジットカードです。

ここでは、年会費が無料で使える6種類のおすすめクレジットカードについて解説を進めていきたいと思います。

以下、各クレジットカードの基本情報と得られるメリットをご覧ください。

参考» 【クレジットカードのおすすめを厳選】比較してわかった目的別最強のクレカとは?

JCBカード W|JCBプロパーが永年無料で使える高還元カード!

| 基本還元率 | 1%~ |

|---|---|

| 年会費 | 無料 |

| 国際ブランド | JCB |

| ETCカード | 無料 |

| 家族カード | 無料 |

- AmazonではAmazonのクレジットカードよりも高還元を得ることができる

- 『Oki Dokiランド』の経由でネット通販をお得に利用できる

- 海外旅行保険が付帯している

オリコカードザポイント|入会から半年間はポイント還元率が2倍!

| 基本還元率 | 通常:1% ※入会後半年間は2% |

|---|---|

| 年会費 | 無料 |

| 国際ブランド | MasterCard/JCB |

| ETCカード | 無料 |

| 家族カード | 無料 |

- 入会後半年間はいつでもどこでも還元率が2倍になる

- AmazonではAmazonのクレジットカードよりも高還元を得ることができる

- 『オリコモール』の経由でネット通販がお得になる

楽天カード|楽天ユーザーは持っていないと損!

| 基本還元率 | 通常:1% 楽天市場:3%~ |

|---|---|

| 年会費 | 無料 |

| 国際ブランド | VISA/MasterCard/JCB/AMEX |

| ETCカード | 550円(税込) ※楽天会員プラチナランク以上は無料 |

| 家族カード | 無料 |

- 楽天ポイント加盟店でポイント2重取りができる

- とにかくザクザクポイントを貯めることができる

- 充実の海外旅行保険が付帯している

PayPayカード|PayPayポイントが高還元!

| 基本還元率 | 最大1.5% ※ご利用金額200円(税込)ごとに最大1.5%のPayPayポイントが付与 |

|---|---|

| 年会費 | 無料 |

| 国際ブランド | VISA/MasterCard/JCB |

| ETCカード | 550円(税込) |

| 家族カード | 無料 |

- Yahoo!ショッピングやLOHACOなどでスイスイポイントが貯まる

- PayPayポイントが貯まりやすい

- PayPayへのチャージや支払い設定も可能

- 日常的にPayPayを利用している人におすすめ

リクルートカード|常時1.2%の還元率は圧倒的

| 基本還元率 | 1.2% |

|---|---|

| 年会費 | 無料 |

| 国際ブランド | VISA/MasterCard/JCB |

| ETCカード | 年会費:無料 ※VISA・MasterCardは 新規発行手数料1,100円(税込) |

| 家族カード | 無料 |

- 基本還元率に圧倒的に優れている

- ホットペッパー、ポンパレモール、じゃらんなどのリクルート系列の利用がお得になる

- 各種電子マネー(nanaco楽天EdyモバイルSuicaスマートICOCA)へのクレジットチャージでポイント還元を得られる

イオンカードセレクト|イオン利用者は豊富なキャンペーンを得られる!

| 基本還元率 | 通常:0.5% イオングループ:1%~ |

|---|---|

| 年会費 | 無料 |

| 国際ブランド | VISA/MasterCard/JCB |

| ETCカード | 無料 |

| 家族カード | 無料 |

- イオン系列で多大なメリットを得ることができる

- WAONへのオートチャージでポイント2重取りが可能

- イオンゴールドカードのインビテーションを受けることができる

- 年会費無料なクレカの中でショッピング保険が長期間得られる

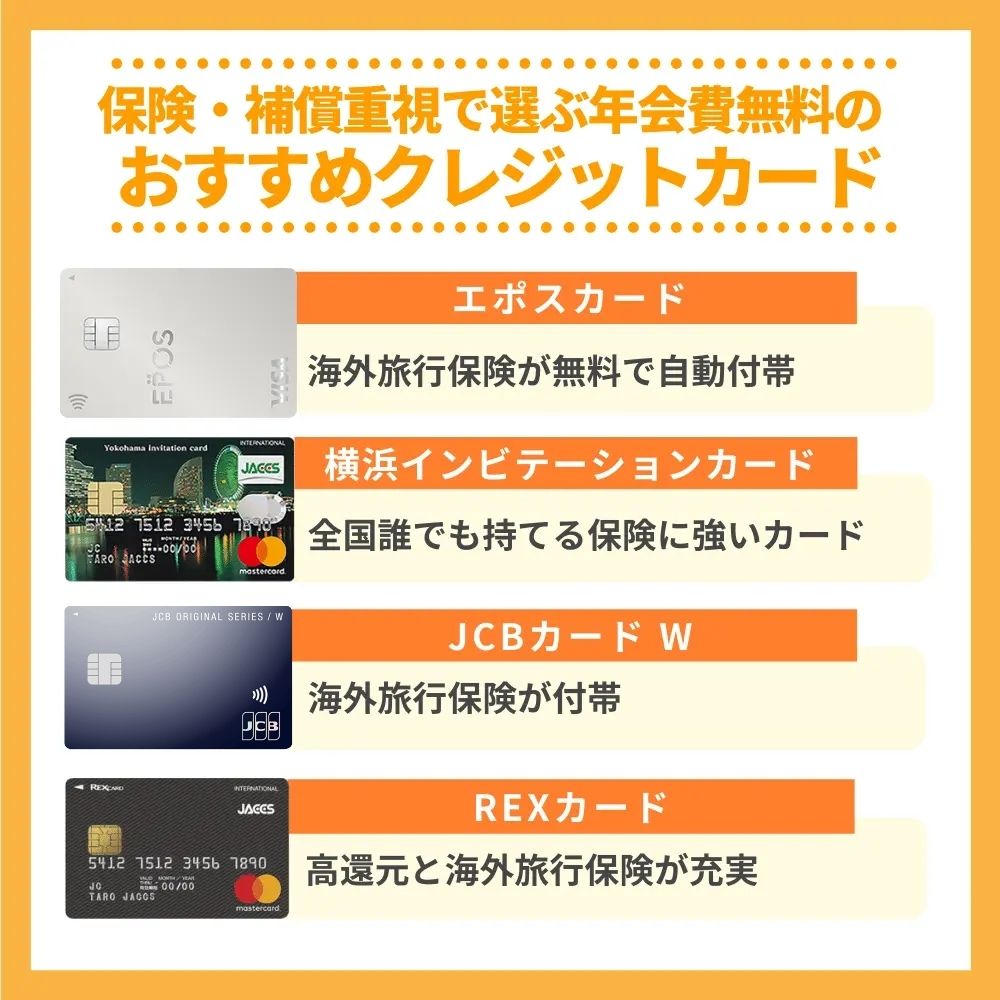

サブカードに!保険・補償重視で選ぶ年会費無料のおすすめクレジットカード

サブカードとして補償・優待が充実したカードを選ぼう!

サブカードとして補償・優待が充実したカードを選ぼう!続いては保険や補償面を重視した年会費無料のクレジットカードを紹介したいと思います。

ここで紹介するおすすめな年会費無料のクレジットカードは以下の4枚です。

早速、これらのクレジットカードの基本情報と得られるメリットについてみていきましょう。

エポスカード|海外旅行保険が無料で自動付帯!

| 基本還元率 | 0.5%~ |

|---|---|

| 年会費 | 無料 |

| 国際ブランド | VISA |

| ETCカード | 無料 |

| 家族カード | ー |

- セール時にマルイやモディ、無印良品で大幅に割引を受けることができる

- 自動付帯の海外旅行保険を享受できる

- エポスゴールドカードのインビテーションを受けることができる

横浜インビテーションカード|全国誰でも持てる保険に強いカード!

| 基本還元率 | 0.5%~ |

|---|---|

| 年会費 | 無料 |

| 国際ブランド | MasterCard |

| ETCカード | 無料 |

| 家族カード | 無料 |

- 国内外の旅行保険が付帯している

- J’sコンシェルでAmazonギフト券などがお得に購入できる

- 『JACCSモール』の経由でネット通販がお得に利用できる

JCBカード W

| 基本還元率 | 1%~ |

|---|---|

| 年会費 | 無料 |

| 国際ブランド | JCB |

| ETCカード | 無料 |

| 家族カード | 無料 |

- AmazonではAmazonのクレジットカードよりも高還元を得ることができる

- 『Oki Dokiランド』の経由でネット通販をお得に利用できる

- 海外旅行保険が付帯している

ディライトジャックスカード|高還元と海外旅行保険が充実!

| 基本還元率 | 1% |

|---|---|

| 年会費 | 無料 |

| 国際ブランド | MasterCard |

| ETCカード | 無料 |

| 家族カード | 無料 |

- 1%~のトップクラスの基本還元率を誇っている

- ポイントはシンプルなキャッシュバック制

- 自動付帯の海外旅行保険を享受できる

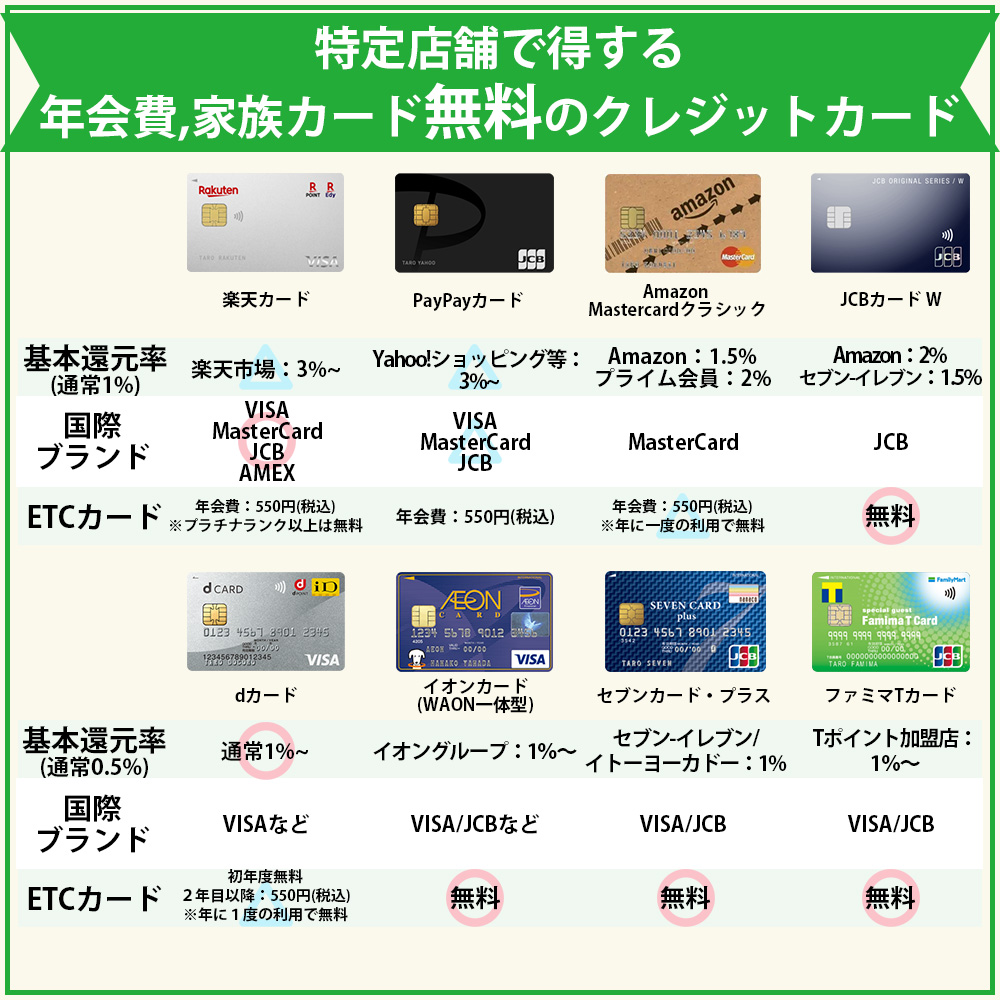

特定店舗でお得になる年会費無料おすすめクレジットカード

多くの利用者がいるネットショップや店舗でよりお得になる年会費無料クレカ!

多くの利用者がいるネットショップや店舗でよりお得になる年会費無料クレカ!続いては、特定の店舗でお得になる年会費無料のクレジットカードを紹介したいと思います。

ここで紹介するおすすめクレジットカードは以下の8枚です。

あなたが普段、どのような店舗で買い物をすることが多いかをイメージしながら以下を読み進めてみてください。

楽天カード|楽天市場では最低でも3倍以上のポイント還元

| 基本還元率 | 通常:1% 楽天市場:3%~ |

|---|---|

| 年会費 | 無料 |

| 国際ブランド | VISA/MasterCard/JCB/AMEX |

| ETCカード | 年会費:550円(税込) ※楽天会員でプラチナランク以上は無料 |

| 家族カード | 無料 |

- 楽天ポイント加盟店でポイント2重取りができる

- とにかくザクザクポイントを貯めることができる

- 充実の海外旅行保険が付帯している

PayPayカード|Yahoo!系サービスやPayPay利用者に!

| 基本還元率 | 通常:1% Yahoo!ショッピング等:3%~ |

|---|---|

| 年会費 | 無料 |

| 国際ブランド | VISA/MasterCard/JCB |

| ETCカード | 550円(税込) |

| 家族カード | 無料 |

- Yahoo!ショッピングやLOHACOなどでスイスイポイントが貯まる

- PayPayポイントを多く貯めることができる

- PayPayへチャージや支払い設定も可能

- PayPayを普段利用している方におすすめ!

Amazon prime Mastercard|プライム会員ならAmazonで2%の還元率!

| 基本還元率 | 一般加盟店:1% Amazon:1.5% Amazonプライム会員:2% |

|---|---|

| 年会費 | 初年度:無料 2年目以降:1,375円(税込) ※年に1度の利用で無料 |

| 国際ブランド | MasterCard |

| ETCカード | 550円(税込) ※年に1度の利用で無料 |

| 家族カード | 無料 |

- Amazonで還元率が優遇される

- ショッピング補償が付帯している

- エクスペディアやReluxの利用でお得に旅行を楽しめる

イオンカード(WAON一体型)

| 基本還元率 | 通常:0.5% イオングループ:1%~ |

|---|---|

| 年会費 | 無料 |

| 国際ブランド | VISA/MasterCard/JCB |

| ETCカード | 無料 |

| 家族カード | 無料 |

- イオン系列で多大なメリットを得ることができる

- ショッピングセーフティ保険が付帯している

- イオンゴールドカードのインビテーションを受けることができる

dカード|ahamoやノジマ・マツキヨがお得に!

| 基本還元率 | 1%~ |

|---|---|

| 年会費 | 無料 |

| 国際ブランド | VISA/MasterCard |

| ETCカード | 初年度:無料 2年目以降:550円(税込) ※年に1度の利用で無料 |

| 家族カード | 無料 |

- スターバックス、マツモトキヨシなどで還元率がアップする

- 『dカードポイントUPモール』の経由でネット通販がお得になる

- dカードケータイ補償が付帯している

セブンカード・プラス|セブン-イレブンでお得に!

| 基本還元率 | 一般加盟店:0.5% セブン-イレブン/イトーヨーカドー:1% |

|---|---|

| 年会費 | 無料 |

| 国際ブランド | VISA/JCB |

| ETCカード | 無料 |

| 家族カード | 無料 |

- セブン-イレブンやイトーヨーカドーなどで還元率がアップする

- 電子マネーnanacoへのチャージでポイントが貯まる

- セブンカードプラスゴールドのインビテーションを受けることができる

JCBカード W|Amazonやセブン-イレブンでお得!

| 基本還元率 | 1%~ ※Amazon2%~ ※セブン-イレブン1.5% |

|---|---|

| 年会費 | 無料 |

| 国際ブランド | JCB |

| ETCカード | 無料 |

| 家族カード | 無料 |

- Amazonで高還元を得ることができる

- セブン-イレブンでも1.5%の高還元

- 『Oki Dokiランド』の経由でネット通販をお得に利用できる

- 海外旅行保険が付帯している

ファミマTカード|ファミリーマートで常に2%ポイントが貯まる!

| 基本還元率 | 一般加盟店:0.5% Vポイント加盟店:1% |

|---|---|

| 年会費 | 無料 |

| 国際ブランド | JCB |

| ETCカード | 無料 |

| 家族カード | ー |

- ファミリーマートでどのクレジットカードよりも還元を得られる

- Vポイント加盟店ではポイント2重取りができる

- 『ポケットモール』の経由でネット通販がお得になる

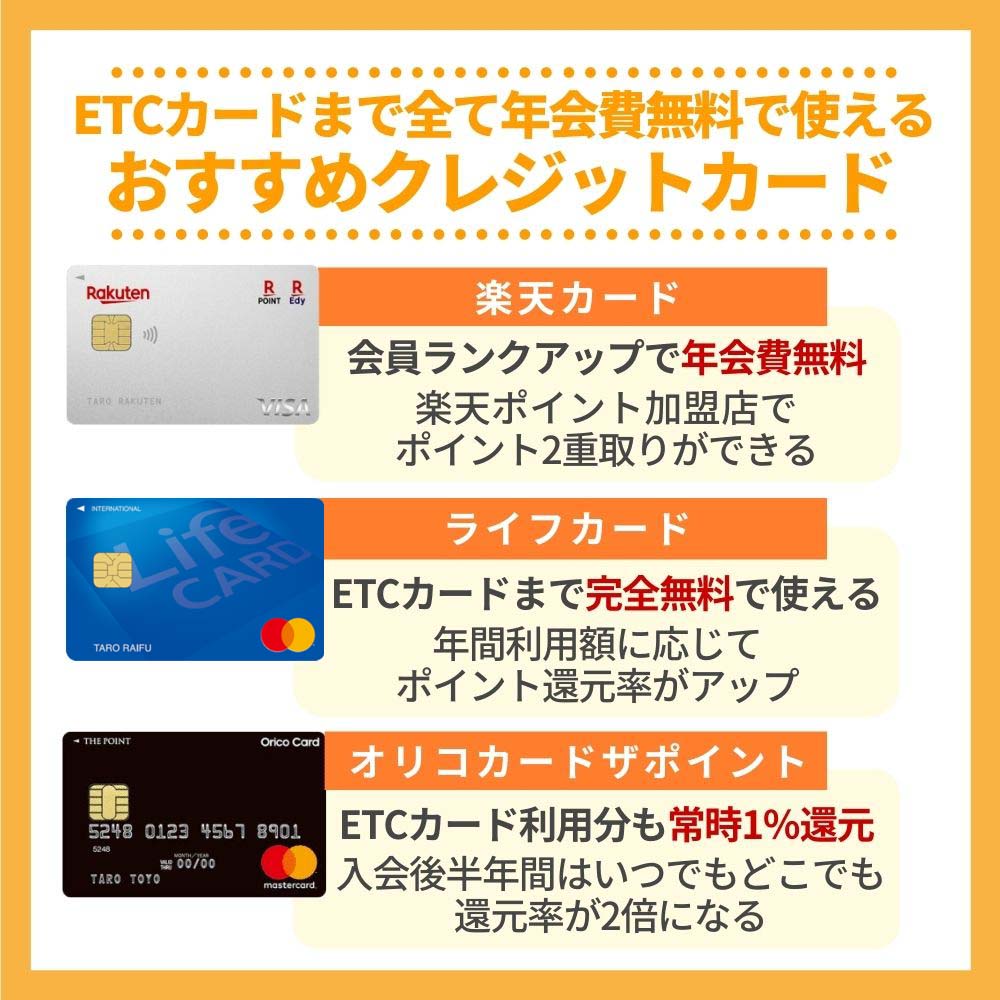

ETCカードまで全て年会費無料で使えるおすすめクレジットカード

年会費を支払ってまでETCカードは発行する必要はない!

年会費を支払ってまでETCカードは発行する必要はない!さて、続いては、ETCカードまでを含めて年会費無料で使うことができるクレジットカードを紹介していきたいと思います。

ここで紹介するおすすめなクレジットカードは以下の4枚です。

ちなみに、楽天カードのETCカードに関しては、条件クリアで年会費無料となっているため、その辺りにも注目しながら以下の内容を読み進めてみてください。

楽天カード|会員ランクアップで年会費無料に!

| 基本還元率 | 通常:1% 楽天市場:3%~ |

|---|---|

| 年会費 | 無料 |

| 国際ブランド | VISA/MasterCard/JCB/AMEX |

| ETCカード | 年会費:550円(税込) ※楽天会員でプラチナランク以上は無料 |

| 家族カード | 無料 |

- 楽天ポイント加盟店でポイント2重取りができる

- とにかくザクザクポイントを貯めることができる

- 充実の海外旅行保険が付帯している

ライフカード|ETCカードまで完全無料で使える!

| 基本還元率 | 0.5%~ 初年度:0.75% 誕生月:1.5% |

|---|---|

| 年会費 | 無料 |

| 国際ブランド | VISA/MasterCard/JCB |

| ETCカード | 無料 |

| 家族カード | 無料 |

- 年間利用額に応じてポイント還元率がアップする

- 毎年の誕生月は還元率が1.5%に優遇される

- 『L-Mall』の経由でネット通販がお得になる

オリコカードザポイント|ETCカード利用分も常時1%還元!

| 基本還元率 | 通常:1% ※入会後半年間は2% |

|---|---|

| 年会費 | 無料 |

| 国際ブランド | MasterCard/JCB |

| ETCカード | 無料 |

| 家族カード | 無料 |

- 入会後半年間はいつでもどこでも還元率が2倍になる

- AmazonではAmazonのクレジットカードよりも高還元を得ることができる

- 『オリコモール』の経由でネット通販がお得になる

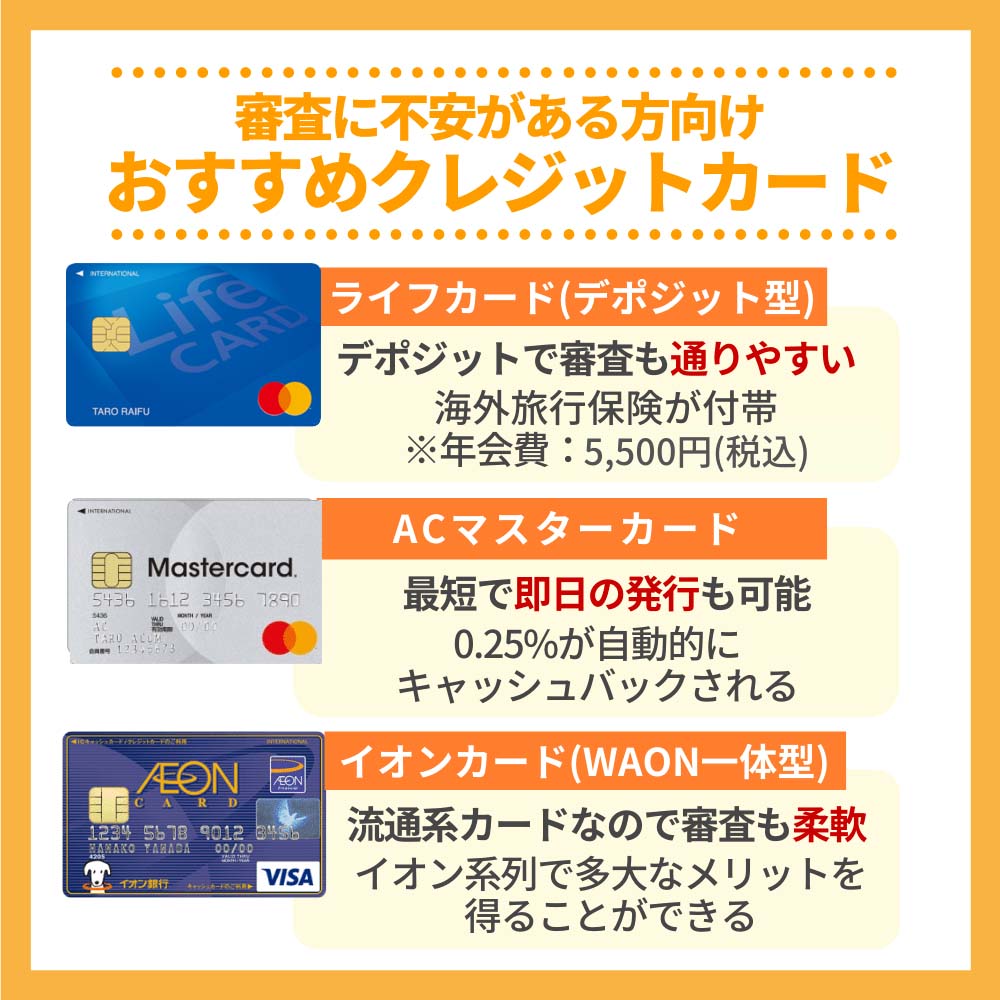

審査に不安がある方向け|年会費無料で使えるおすすめクレジットカード

審査になかなか通らない方向けの年会費無料クレジットカード!

審査になかなか通らない方向けの年会費無料クレジットカード!続いては、審査に不安があるという方に目を通していただきたい年会費無料のクレジットカードを紹介したいと思います。

ここで紹介するおすすめクレジットカードは以下の3枚です。

- ライフカード(デポジット型):年会費無料ではないので注意

- ACマスターカード

- イオンカード(WAON一体型)

もちろん、これらのカードにエントリーすれば100%審査に通過できるというわけではありませんが、クレジットカードの作成を諦めてしまう前に、これらのカードに望みを託してみましょう。

参考» クレジットカードの審査が甘いと言えるおすすめカード特集|審査通過する為の知っておくべき6つのこと

ライフカード(デポジット型)|デポジットで審査もかなり通りやすく!

| 基本還元率 | 0.5%~ 初年度:0.75% 誕生月:1.5% |

|---|---|

| 年会費 | 5,500円(税込) ※5~10万円のデポジットが必要 |

| 国際ブランド | MasterCard |

| ETCカード | 無料 |

| 家族カード | ー |

- デポジットタイプなので審査も安心

- 海外旅行保険が付帯

- ETCカードも発行可能

ACマスターカード|最短で即日の発行も可能!

| キャッシュバック | 0.25% |

|---|---|

| 年会費 | 無料 |

| 国際ブランド | MasterCard |

| ETCカード | ー |

| 家族カード | ー |

- 最短で即日発行が可能

- 0.25%が自動的にキャッシュバックされる

- クレジット機能に加えて、カードローンも利用できる

イオンカード(WAON一体型)|流通系カードなので審査も柔軟

| 基本還元率 | 0.5%~ ※イオン系列は1%~ |

|---|---|

| 年会費 | 無料 |

| 国際ブランド | VISA/MasterCard/JCB |

| ETCカード | 無料 |

| 家族カード | 無料 |

- イオン系列で多大なメリットを得ることができる

- ショッピングセーフティ保険が付帯している

- イオンゴールドカードのインビテーションを受けることができる

学生限定!年会費無料で使えるおすすめクレジットカード

さて、続いては学生限定の年会費無料で利用可能なクレジットカードを紹介していきたいと思います。

ここで紹介するおすすめなクレジットカードは以下の4枚です。

学生からクレヒスを積み重ねておくのは非常に大切なことです。

ぜひ初めてのクレジットカードを検討している方も、以下の内容を参考にしてみてください。

参考» 学生におすすめな厳選クレジットカード8枚|学生だけに特典が豊富なクレジットカードを選ぼう!

セゾンブルー・アメリカン・エキスプレス・カード|25歳以下は年会費無料!

| 基本還元率 | 通常:0.5% 海外:1% |

|---|---|

| 年会費 | 3,300円(税込) ※25歳以下は無料 |

| 国際ブランド | AMEX |

| ETCカード | 無料 |

| 家族カード | 1,100円(税込) ※本会員が25歳以下なら無料 |

- 国内外の旅行保険が付帯している

- 大手旅行会社のパッケージツアーが最大8%オフで利用できる

学生専用ライフカード|学生カードのみ海外旅行保険が付帯!

| 基本還元率 | 通常:0.5% 初年度:0.75% 誕生月:1.5% |

|---|---|

| 年会費 | 無料 |

| 国際ブランド | VISA/MasterCard/JCB |

| ETCカード | 無料 |

| 家族カード | ー |

- 毎年の誕生月は還元率が1.5%に優遇される

- 自動付帯の海外旅行保険を享受できる

- 海外での利用分が年間最大50,000円キャッシュバックされる

マイルが貯まる年会費無料で使えるおすすめクレジットカード

今の内にマイルを貯めておきたい方向け!

今の内にマイルを貯めておきたい方向け!続いては、マイルが貯まるクレジットカードを紹介していきたいと思います。

ここで紹介するおすすめなクレジットカードは以下の3枚です。

マイルが直接貯まる年会費無料のクレジットカードはほとんどありません。

これらのカードでは初年度無料や条件付きで無料になるほど、ランニングコストを最小限に抑えることができますよ。

参考» 【マイルの還元率で選ぶ】マイルが貯まるおすすめクレジットカードを紹介!海外旅行へタダで行けるよ!

楽天ANAマイレージクラブカード|楽天市場でもマイルが貯まる!

| 基本還元率 | 通常:1% 楽天市場:3%~ |

|---|---|

| 年会費 | 初年度:無料 2年目以降:550円(税込) |

| 国際ブランド | VISA/MasterCard/JCB |

| ETCカード | 年会費:550円(税込) ※楽天会員プラチナランク以上で無料 |

| 家族カード | 無料 |

- 楽天ポイント加盟店で還元率がアップする

- 『ANAマイレージモール』の経由でマイルが上乗せで貯まる

- 海外旅行保険が付帯している

JALカード|JALマイルを貯める基本カードはコレ!

| 基本還元率 | 通常:0.5% 特約店:1% |

|---|---|

| 年会費 | 初年度:無料 2年目以降:2,200円(税込) ※AMEXのみ6,600円(税込) |

| 国際ブランド | VISA/MasterCard/JCB/AMEX |

| ETCカード | 無料 新規発行手数料:1,100円(税込) |

| 家族カード | 初年度:無料 2年目以降:1,100円(税込) ※AMEXのみ2,750円(税込) |

- ショッピングマイルプレミアムへの加入で還元率が2倍

- JALカード特約店では常に還元率が2倍

- 『JAL eマイルパートナー』の経由でマイルが上乗せで貯まる

ANAカード(一般カード)

| 基本還元率 | 通常:0.5% ANAカード特約店:1% ※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円分にならない場合があります。※Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。 |

|---|---|

| 年会費 | 初年度:無料 2年目以降:2,200円(税込) |

| 国際ブランド | Visa/Mastercard® |

| ETCカード | 550円(税込) ※年に1度の利用で無料 |

| 家族カード | 1,100円(税込) ※同時入会の場合初年度のみ無料 |

- ANAカード特約店をお得に利用できる

- ショッピング保険が付帯している

- 『ANAマイレージモール』の経由でマイルが上乗せで貯まる

キャッシュバック型の年会費無料で使えるおすすめクレジットカード

ポイントを使ったり貯めたりするのが面倒な方へ!

ポイントを使ったり貯めたりするのが面倒な方へ!さて、続いては、キャッシュバック型の年会費無料で使えるクレジットカードを紹介していきたいと思います。

ここで紹介するおすすめなクレジットカードは以下の4枚です。

- 三菱UFJカード VIASOカード

- ディライトジャックスカード

- P-one wiz

- ミライノカード

集めたポイントを他のポイントや商品などに交換する手続きを億劫に感じている方はぜひ、以下の内容に目を通してみてください。

三菱UFJカード VIASOカード|旅行保険も付帯しているキャッシュバック型カード

| 基本還元率 | 0.5%~ |

|---|---|

| 年会費 | 無料 |

| 国際ブランド | MasterCard |

| ETCカード | 無料 新規発行手数料:1,100円(税込) |

| 家族カード | 無料 |

- 多種多様なデザインのカードが用意されている

- 『POINT名人.com』の経由でネット通販がお得になる

- 貯まったポイントが自動的にキャッシュバックされる

ディライトジャックスカード|貯めたJデポは利用料金と相殺できる

| 基本還元率 | 1% |

|---|---|

| 年会費 | 無料 |

| 国際ブランド | MasterCard |

| ETCカード | 無料 |

| 家族カード | 無料 |

- 1%~の高還元率を誇っている

- ポイントはシンプルなキャッシュバック制

- 自動付帯の海外旅行保険を享受できる

P-one wiz|リボ払い専用カードでも1.5%還元は魅力

| 基本還元率 | 1.5% |

|---|---|

| 年会費 | 無料 |

| 国際ブランド | VISA/MasterCard/JCB |

| ETCカード | 無料 新規発行手数料:1,100円(税込) |

| 家族カード | 無料 |

- カード利用した金額が自動的に1%オフになる

- 『ポケットモール』の経由でネット通販がお得になる

- 旅行会社のパッケージツアーが最大8%オフで利用できる

ミライノカード|SBIネット銀行利用者はお得!

| 基本還元率 | 支払い総額から相殺:0.5% スマプロポイントへ交換:1% |

|---|---|

| 年会費 | 初年度:無料 2年目以降:990円(税込) ※前年度10万円以上の利用で無料 |

| 国際ブランド | MasterCard/JCB |

| ETCカード | 無料 |

| 家族カード | ー |

- 貯まったポイントで支払い総額から相殺できる

- 国内外の旅行保険が付帯している

- 諸条件を満たすと、住信SBIネット銀行の『スマートプログラム』のランクが上がる

年会費無料で使えるおすすめゴールドカード

ゴールドカードも条件次第で年会費無料で持てる時代に!

ゴールドカードも条件次第で年会費無料で持てる時代に!続いては、年会費無料で使えるおすすめのゴールドカードを以下の通り紹介していきたいと思います。

『え、ゴールドカードって年会費無料で持てるんですか!?』とこのように思われる方もいることでしょう。ここで紹介するカードなら年会費無料で持つことができます。

ただし、年会費無料で持つためには諸条件を満たす必要があります。

| カード名 | 年会費無料の条件 |

|---|---|

| イオンゴールドカード | 一般カードを利用した上で、インビテーションを受ける |

| エポスゴールドカード | ・一般カードを利用した上で、インビテーションを受ける or ・年間利用額を満たす |

| セブンカード・プラスゴールド | 一般カードを利用した上で、インビテーションを受ける |

| NTTグループゴールドカード | 年間利用額を満たす |

| ミライノカードGOLD | 年間利用額を満たす |

以上を踏まえた上で、以下の内容を読み進めてみてください。

イオンカードゴールド|イオンラウンジが使えるなどの特典も!

| 基本還元率 | 0.5%~ ※イオン系列1%~ |

|---|---|

| 年会費 | 無料 |

| 国際ブランド | VISA/MasterCard/JCB |

| ETCカード | 無料 |

| 家族カード | 無料 |

- イオン系列で多大なメリットを得ることができる

- イオン内のラウンジを利用できる

- 充実の国内外旅行保険が付帯している

エポスゴールドカード|一定条件で永年無料も!

| 基本還元率 | 0.5%~ |

|---|---|

| 年会費 | 5,500円(税込) ※インビテーションの入会で無料 ※年間50万円以上の利用で永年無料 |

| 国際ブランド | VISA |

| ETCカード | 無料 |

| 家族カード | ー |

- マルイやモディ、無印良品で大幅に割引を受けることができる

- 国内主要空港のラウンジが利用できる

- 充実の海外旅行保険を自動付帯で享受できる

セブンカード・プラス ゴールド|ゴールドになっても大きな変化はナシ

| 基本還元率 | 一般加盟店:0.5% セブン-イレブン/イトーヨーカドー:1% 西武百貨店/そごう:1% |

|---|---|

| 年会費 | 無料 |

| 国際ブランド | VISA/JCB |

| ETCカード | 無料 |

| 家族カード | 無料 |

- セブン-イレブンやイトーヨーカドーなどで還元率がアップする

- 電子マネーnanacoへのチャージでポイントが貯まる

- 国内外のショッピングガード保険が付帯

NTTグループカードゴールド|前年度の100万円のハードルは高め

| 基本還元率 | 0.5% |

|---|---|

| 年会費 | 5,500円(税込) ※前年度に100万円以上利用で無料 |

| 国際ブランド | VISA/MasterCard |

| ETCカード | 無料 |

| 家族カード | 1,750円(税込) ※前年度150万円以上利用で無料 |

- 『おまとめキャッシュバックコース』を選ぶとNTTグループの通信料金が最大60%キャッシュバックされる

- 国内主要空港ラウンジおよび韓国ハワイのラウンジが利用できる

- 充実の国内外旅行保険を享受できる

ミライノカードGOLD|同じく前年度100万円以上の利用で無料に

| 基本還元率 | 支払い総額から相殺:0.5% スマプロポイントへ交換:1% |

|---|---|

| 年会費 | 3,300円(税込) ※前年度100万円以上の利用で無料 |

| 国際ブランド | MasterCard/JCB |

| ETCカード | 無料 |

| 家族カード | なし |

- 貯まったポイントで支払い総額から相殺できる

- 充実の国内外旅行保険を自動付帯で享受できる

- 住信SBIネット銀行の『スマートプログラム』が2ランク上がる

条件付きで年会費が無料で使えるおすすめクレジットカード

さて、続いては、条件付きで年会費が無料になるクレジットカードを紹介していきたいと思います。

ここで紹介するおすすめなクレジットカードは以下の4枚です。

それぞれのクレジットカードでクリアすべき条件は様々です。

年会費無料になる条件にも注目しながら、以下の内容を読み進めてみてください。

三井住友カードはマイ・ペイすリボ適用で無料に!

| 基本還元率 | 0.5%~7.0% (対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元) |

|---|---|

| 年会費 | 初年度:無料(オンライン入会) 2年目以降:1,375円(税込) |

| 国際ブランド | Visa/Mastercard® |

| ETCカード | 550円(税込) ※年に1度でもカード利用があれば無料 |

| 家族カード | 初年度:無料(1枚目のみ) 2枚目以降/2年目以降:440円(税込) ※前年に3回以上カード利用があれば無料(1枚目のみの特典) |

- 『ポイントUPモール』の経由でネット通販がお得になる

- 『ココイコ!』の利用でリアル店舗でもお得に買い物ができる

- 国内外における旅行保険が付帯している

- 対象のコンビニ・ファーストフード・ファミレス等で最大7%の還元率

※1※2

ビックカメラSuicaカード|年に1度の利用で年会費無料

| 基本還元率 | 一般加盟店:1% Suicaチャージ・定期券購入:1.5% ビックカメラ:10%~ |

|---|---|

| 年会費 | 初年度:無料 2年目以降:525円(税込) ※年に1度の利用で無料 |

| 国際ブランド | VISA/JCB |

| ETCカード | 525円(税込) |

| 家族カード | ー |

- Suicaへのチャージで1.5%の還元率が得られる

- ビックカメラで最大11.5%の還元率が得られる

- 国内外の旅行保険が付帯している

JCB一般カード|JCBプロパーのスタンダードカード!

| 基本還元率 | 0.5%~ |

|---|---|

| 年会費 | 初年度:無料 ※2年目以降:1,375円(税込) ※オンライン申込みの場合 |

| 国際ブランド | JCB |

| ETCカード | 無料 |

| 家族カード | 年会費:440円(税込) ※本会員の年会費が無料の場合は無料 |

- セブン-イレブンやAmazon、スターバックスなどで還元率がアップする

- 『Oki Dokiランド』の経由でネット通販がお得になる

- 国内外の旅行保険が付帯している

セゾンパール・アメリカン・エキスプレスカード

| 基本還元率 | 通常:0.5% 海外:1% |

|---|---|

| 年会費 | 初年度:無料 2年目以降:1,100円(税込) ※年に1度の利用で無料 |

| 国際ブランド | AMEX |

| ETCカード | 無料 |

| 家族カード | 無料 |

- QUICPayで3%の高還元を得られる

- アメリカンエキスプレスコネクトの優待を享受できる

- 大手旅行会社のパッケージツアーが最大8%オフで利用できる

クレジットカードを選ぶ基準で年会費はとても重要!

クレジットカードを選ぶ上で年会費はとても重要

クレジットカードを選ぶ上で年会費はとても重要ここまで様々なクレジットカードを紹介してきましたが、やはり年会費無料であるかどうかは非常に大切なポイントと言えます。

その理由として、以下のような項目を挙げることができます。

- 保有に際して一切マイナスを被ることがない

- 仮にマッチしなかったとしても解約すれば問題なし

早速、それぞれの内容について解説を加えていきましょう。

保有に際して一切マイナスを被ることがない

無料だからこそ作っても損はない!

無料だからこそ作っても損はない!年会費無料でクレジットカードが持てるということは、保有に際して一切マイナスを被ることがないということです。

特に、無条件で年会費無料のクレジットカードであれば、カード利用の有無を気にすることもありませんよね。

したがって、少しでも気になっているカードがあるようなら、まずは実際に持ってみることをおすすめします。

百聞は一見にしかずとはよく言ったもので、いくら公式ホームページや口コミを眺めてみるより、一度カードを使ってみた方が価値がよくわかるものです。

仮にマッチしなかったとしても解約すれば問題なし

最低でも1年間は保有して解約しよう!(カード会社からの印象が悪くなる)

最低でも1年間は保有して解約しよう!(カード会社からの印象が悪くなる)それでは実際に持ってみてそこまで自分に合わないとわかったらどうするか。

その時は迷わず解約すれば良いのです!

もちろん、解約に際するペナルティなどはありません。

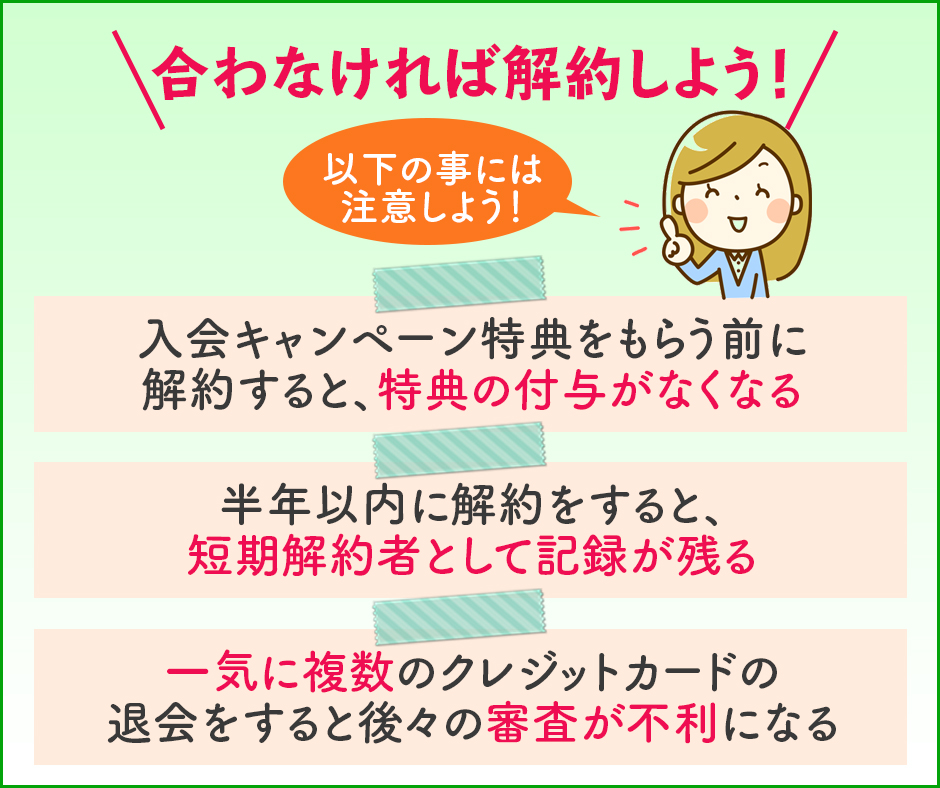

ただし、解約するのであれば、以下のような点には配慮しておきましょう。

- 入会キャンペーン特典をもらう前に解約すると、特典の付与がなくなる

- 半年以内に解約をすると、短期解約者として記録が残る

- 一気に複数のクレジットカードの退会をすると後々の審査が不利になる

これらの注意点を踏まえると、クレジットカードを作成してすぐに解約しない方が良いということですね。

年会費無料のクレジットカードであれば、ただ保有している分には一切のリスクがないため、焦って解約手続きをする必要はないですよ。

JCBのレポートからわかる一番利用頻度の高いクレジットカードのスペック

さて、続いてみていきたいのが、クレジットカードに関する『JCBのレポート』です。

さて、続いてみていきたいのが、クレジットカードに関する『JCBのレポート』です。

まず、クレジットカードの保有枚数が平均3.2枚というデータ(レポートの4ページを参照)があります。

このことから、大多数の人が一枚のクレジットカードに絞るのではなく、複数のカードを使い分けることによって、効率良く節約効果を挙げていることがうかがえますね。

そして次に注目すべくは、一番多く使うクレジットカードの主な利用理由(レポートの9ページ5の項目を参照)についてです。

- ポイントやマイルが貯めやすいから(46%)

- 入会金・年会費が他社と比較して安いから(33%)

ご覧の通り、実際にクレジットカードを保有する3割以上の方が、入会金や年会費などの安さに価値をおいているのです。

以上を踏まえると、年会費無料をベースにクレジットカードを選択することは非常に堅実な方法であることがお分かりいただけることでしょう。

ポイント還元率が高いクレジットカードについては『高還元率のおすすめクレジットカードランキング|最強のクレジットカードはコレだ!』の記事で更に詳しく解説していますので、ぜひ合わせて参考にしてみてください。

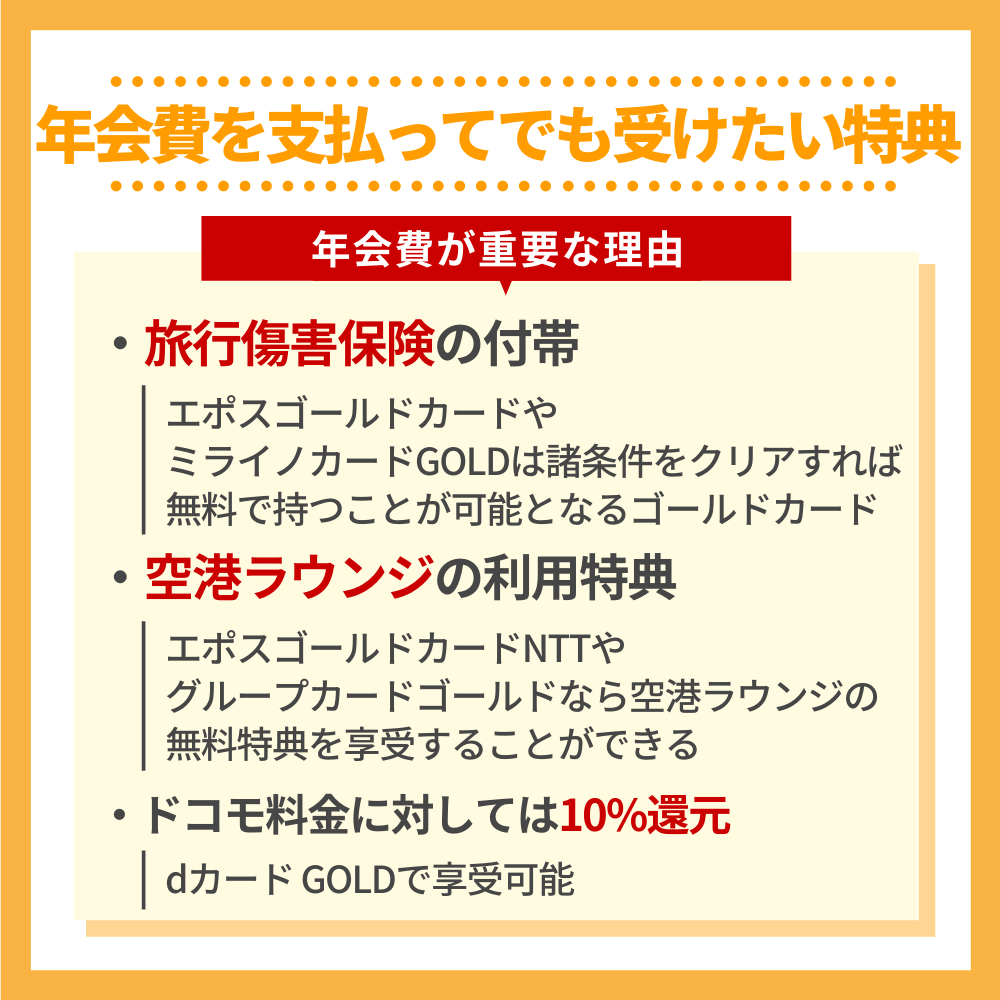

クレジットカードの年会費を支払ってでも受けたい特典

高額な年会費のクレカはそれだけ特典・優待も充実しているのでライフスタイルを考えて発行しよう!

高額な年会費のクレカはそれだけ特典・優待も充実しているのでライフスタイルを考えて発行しよう!「確かに年会費無料は魅力的だけど、補償や特典もやっぱり気になる!」

このように思われる方もいるかと思います。

そこでここでは、クレジットカードの年会費を支払ってでも受けたい特典について解説を進めていきたいと思います。

毎年ランニングコストを負担する価値があるクレジットカードにおける補償や特典は以下の通りです。

- 旅行傷害保険の付帯

- 空港ラウンジの利用特典

- その他の特典

早速、それぞれの項目について具体的にみていきましょう。

旅行傷害保険の付帯

海外旅行保険はとても重要な要素!

海外旅行保険はとても重要な要素!「休みさえあればすぐにでも飛び立ちたい!」

このように思われている無類の旅行好きの方にぜひともおさえていただきたいのが旅行傷害保険です。

特に、海外の医療費事情に詳しい方ならご存知の通り、海外では数日間病院にお世話になっただけでも、数百万が一気にぶっ飛んでしまうことも珍しくありません。

この点を踏まえると、手厚い補償を備えておくに越したことはありませんよね。

さて、本記事で紹介しているクレジットカードの中でピックアップすると、以下のようなクレジットカードは非常に充実した旅行傷害保険を備えています。

- エポスゴールドカード

- ミライノカードGOLD

以下、それぞれのクレジットカードの旅行保険の内容をみてみましょう。

| 【エポスゴールドカード】 海外旅行傷害保険(自動付帯) |

|

|---|---|

| 保険の種類 | 保険金額 |

| 傷害死亡・後遺障害 | 1,000万円 |

| 傷害治療費用 | 300万円 |

| 疾病治療費用 | 300万円 |

| 賠償責任 | 2,000万円 |

| 救援者費用 | 100万円 |

| 携行品損害(免責金額3,000円) | 20万円 |

| 【ミライノカードGOLD】 海外旅行傷害保険(自動付帯) |

||

|---|---|---|

| 補償項目 | 本会員 | 本会員の家族 |

| 傷害死亡・後遺障害 | 5,000万円 | 1,000万円 |

| 傷害治療費用 | 500万円 | 250万円 |

| 疾病治療費用 | 500万円 | 250万円 |

| 賠償責任 | 5,000万円 | 2,500万円 |

| 携行品損害 (1旅行・1年間) |

50万円 | 25万円 |

| 救援者費用 | 300万円 | 150万円 |

| 【ミライノカードGOLD】 国内旅行傷害保険(自動付帯) |

||

|---|---|---|

| 補償項目 | 本会員 | 本会員の家族 |

| 傷害死亡・後遺障害 | 5,000万円 | 1,000万円 |

| 入院保険金 | 4,000円/日 | 2,000円/日 |

| 通院保険金 | 4,000円/日 | 2,000円/日 |

さすがはゴールドカードといったところでしょうか。補償額が潤沢なのはもちろんですが、自動付帯で保険を享受できるのが嬉しいですね。

ミライノカードGOLDなら本会員の家族にまで補償が及びます。

もちろん、前述した通り、エポスゴールドカードやミライノカードGOLDは諸条件をクリアすれば無料で持つことが可能となるゴールドカードです。

旅行に出かける頻度が多い方はぜひ、こうしたカードのスペックに注目してみてくださいね。

空港ラウンジの利用特典

空港ラウンジの利用は旅をより快適にしてくれる

空港ラウンジの利用は旅をより快適にしてくれるこちらも旅行好きな方に嬉しい特典ですが、空港ラウンジ無料特典があるかどうかは、旅行の充実度に大きな影響を及ぼすこともあります。

本記事で紹介しているクレジットカードで例を挙げると、以下のようなクレジットカードなら空港ラウンジの無料特典を享受することができます。

- エポスゴールドカード

- NTTグループカードゴールド

ちなみに、これらのカードで利用可能な空港ラウンジはこちらです。

| エポスゴールドカードで 利用可能なラウンジ一覧 |

|

|---|---|

| 空港名 | ラウンジ名 |

| 新千歳空港 | スーパーラウンジ |

| 函館空港 | ビジネスラウンジ A Spring |

| 仙台空港 | ビジネスラウンジ EAST SIDE |

| 羽田空港 | SKY LOUNGE/SKY LOUNGE ANNEX 第1ターミナル:エアポートラウンジ/POWER LOUNGE 第2ターミナル:エアポートラウンジ/POWER LOUNGE |

| 成田国際空港 | IASS EXECUTIVE LOUNGE |

| 中部国際空港 | プレミアムラウンジセントレア |

| 小松空港 | スカイラウンジ白山 |

| 伊丹空港 | ラウンジオーサカ |

| 関西国際空港 | 比叡・六甲・アネックス六甲・金剛 |

| 神戸空港 | ラウンジ神戸 |

| 広島空港 | ビジネスラウンジもみじ |

| 松山空港 | ビジネスラウンジ・スカイラウンジ |

| 北九州空港 | ラウンジひまわり |

| 福岡空港 | くつろぎのラウンジTIME ラウンジTIME インターナショナル |

| 長崎空港 | ビジネスラウンジアザレア |

| 大分空港 | ラウンジくにさき |

| 熊本空港 | ラウンジ『ASO』 |

| 鹿児島空港 | スカイラウンジ菜の花 |

| 那覇空港 | ラウンジ華 |

| NTTグループカードゴールドで 利用可能なラウンジ一覧 |

|

|---|---|

| 空港名 | ラウンジ名 |

| 新千歳空港 | スーパーラウンジ・ロイヤルラウンジ |

| 函館空港 | 国内線ビジネスラウンジ |

| 青森空港 | エアポートラウンジ |

| 秋田空港 | ロイヤルスカイラウンジ |

| 仙台空港 | ビジネスラウンジ |

| 羽田空港 | Sky Lounge/Sky Lounge ANNEX 第1ターミナル:エアポートラウンジ/POWER LOUNGE 第2ターミナル:エアポートラウンジ/POWER LOUNGE |

| 成田国際空港 | IASS EXECUTIVE LOUNGE1 IASS EXECUTIVE LOUNGE2 ビジネス&トラベルサポートセンター TEIラウンジ |

| 新潟空港 | エアリウムラウンジ |

| 富山空港 | ラウンジらいちょう |

| 中部国際空港 | プレミアムラウンジセントレア |

| 小松空港 | スカイラウンジ白山 |

| 伊丹空港 | ラウンジオーサカ |

| 関西国際空港 | 比叡・六甲・アネックス六甲・金剛 |

| 神戸空港 | ラウンジ神戸 |

| 岡山空港 | ラウンジマスカット |

| 広島空港 | ビジネスラウンジ『もみじ』 |

| 米子空港 | ラウンジDAISEN |

| 山口宇部空港 | ラウンジきらら |

| 高松空港 | ラウンジ讃岐 |

| 松山空港 | ビジネスラウンジ |

| 徳島空港 | エアポートラウンジヴォルティス |

| 北九州空港 | ラウンジひまわり |

| 福岡空港 | くつろぎのラウンジTIME |

| 長崎空港 | ビジネスラウンジアザレア |

| 大分空港 | ラウンジくにさき |

| 熊本空港 | ラウンジ『ASO』 |

| 鹿児島空港 | スカイラウンジ菜の花 |

| 那覇空港 | ラウンジ華〜hana〜 |

| ホノルル国際空港 | IASS EXECUTIVE LOUNGE |

| 仁川国際空港 | MATINA |

エポスゴールドカードやNTTグループカードゴールドのような、空港ラウンジ無料特典が付帯しているクレジットカードを持つと、旅に出かけるのがますます楽しみになりそうですね。

参考» 【おすすめのゴールドカード比較】人気のゴールドカードとあなたに最適なカードを目的別に紹介!

その他の特典

旅行傷害保険や空港ラウンジ無料特典以外にも、価値の高い特典は多々あります。

たとえば、本記事では紹介していませんが、dカードのゴールドカードであるdカード GOLDには、ドコモユーザーには嬉しい以下のような特典があります。

- ドコモ料金に対しては10%還元

dカード GOLDの年会費は11,000円(税込)ですが、ドコモユーザーであればこれを楽々に相殺することも可能です。

ポイントだけで年会費を相殺する人も!

ポイントだけで年会費を相殺する人も!ちなみに損益分岐点は毎月10,000円のドコモ料金ですから、ドコモ料金に対して10,000円以上支払っている方は、dカード GOLDを作成しない理由がありません。

このように、年会費の負担があるクレジットカードには様々な特典があります。

基本還元率などの基本情報だけではなく、カードスペックについても隅々まで確認しておきたいですね。

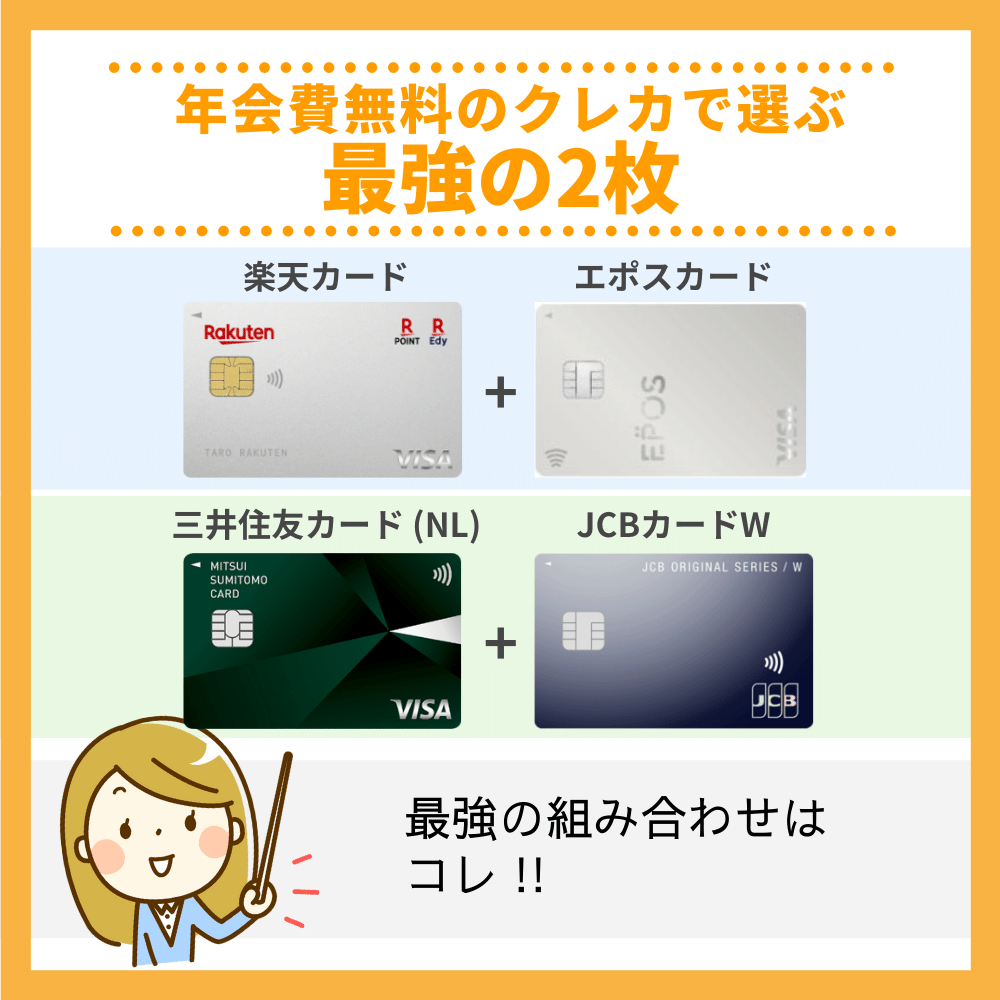

年会費無料のクレジットカードで選ぶ最強の2枚|組み合わせはコレ!

組み合わせは自由!しかしお互いの弱いところを補い合うのが理想の持ち方!

組み合わせは自由!しかしお互いの弱いところを補い合うのが理想の持ち方!「年会費無料のクレジットカードの上手な組み合わせが知りたい!」

このように思われている方もいることでしょう。

年会費無料のクレジットカードで選ぶ最強の2枚は以下の通りです。

- 楽天カード+エポスカード

- 三井住友カード(NL)+JCBカードW

次項ではなぜ上記の組み合わせが最強なのかについて解説していきます。

ぜひ以下の内容を参考にしていただき、向かうところ敵なしのクレジットカードライフを送ってください。

楽天カード+エポスカードで高還元と補償を充実!

高還元と旅行保険の合わせ技の最強2枚カード!

高還元と旅行保険の合わせ技の最強2枚カード!「とにかくザクザクポイントを稼ぎまくりたい!」

「安心して海外旅行をエンジョイしたい!」

そんなあなたにおすすめしたいのが楽天カード+エポスカードの組み合わせです。

世の中には実に様々なクレジットカードがありますが、楽天カードはポイントを貯める上で右に出る一枚はないと言っても良いほどです。

また、エポスカードの会員は盤石な海外旅行傷害保険を自動付帯で享受できるため、旅行代金の一部をエポスカードで決済する必要がありません。

- 楽天カードはポイントを貯める上で最強の一枚

- エポスカードは安心の海外旅行傷害保険を自動付帯で享受できる

以上を踏まえると、楽天カードとエポスカードはクレジットカード業界のベストカップルと称しても良いでしょう。

以下、それぞれのクレジットカードの目玉特典について、もう少し掘り下げていきたいと思います。

楽天カードなら面白いほどに楽天ポイントが貯まる

とにかく最速でポイントを貯めたいなら、楽天カードを選んでおいて間違いはありません。

楽天カードの基本還元率は1%ですが、以下のようなキャンペーンを駆使することで、あっという間にまとまったポイントが集まります。笑いが止まらなくなる方もいることでしょう。

- SPU(スーパーポイントアッププログラム)でポイント最大14倍

- 楽天市場のショップ買いまわりでポイント最大10倍

- 5と0のつく日は楽天市場の買い物でポイント+2倍

上記の他、楽天ポイント加盟店ではクレジット決済分のポイントに加え、カード提示分のポイントも上乗せされます。

様々な買い物を楽天カードに集約させていれば、一年後にはあっと驚く結果になっているのは間違いありません。

ぜひ貯まりに貯まった楽天ポイントをどのように使うかを妄想しながら、楽天カードをフル活用してくださいね。

エポスカードは盤石な海外旅行傷害保険が自動付帯

| 保険の種類 | 保険金額 |

|---|---|

| 傷害死亡・後遺障害 | 500万円 |

| 傷害治療費用 | 200万円 |

| 疾病治療費用 | 270万円 |

| 賠償責任 | 2,000万円 |

| 携行品損害 (免責金額3,000円) |

20万円 |

| 救援者費用 | 100万円 |

エポスカードはマルイでの10%オフの他、実に安定感のある旅行傷害保険を自動付帯で享受できるのが大きなメリットです。

海外におけるリアルな医療費事情をお伝えしておくと、たった1週間ほど海外の病院でお世話になっただけで、サラリーマンの平均的な年収が一瞬にして吹っ飛んでしまいます。

この点を踏まえると、最低でも200〜300万円の傷害治療費用/疾病治療費用は用意しておきたいところ。上表の通り、エポスカードなら最悪の事態が起きても安心ですね。

ちなみに、楽天カードにも充実の海外旅行傷害保険が付帯(利用付帯)しています。

エポスカードを財布に忍ばせつつ、旅行代金の一部を楽天カードで支払えば補償が上乗せされ、傷害治療費用や疾病治療費用で400万円〜470万円の補償額を享受できますよ。

三井住友カード(NL)+JCBカードWで日常やAmazonでお得に!

「マクドナルドやコンビニを普段使いしている!」

「ネット通販ならAmazon一択!」

そんなあなたに検討していただきたいのが三井住友カード(NL)+JCBカードWのカップリングです。

三井住友カード(NL)はセブン-イレブンやマクドナルドなどで最大7%のVポイントを享受できる一枚。

一方、JCBカードWはAmazon利用における最強のクレジットカードで、最大2%のOki Dokiポイントを獲得できます。

- 三井住友カード(NL)は対象のコンビニや飲食店等で最大7%還元※

- JCBカードWはAmazonで最大2%還元

※1.最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)

対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元

※2,商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

iD、カードの差し込み、磁気取引は対象外です。

一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※3,ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円分にならない場合があります。※Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

「え!私にぴったり!」

と思われた方もいるのではないでしょうか。

それでは以下、それぞれのクレジットカードの魅力に迫っていきましょう。

三井住友カード(NL)は対象のコンビニ・ファーストフード・ファミレス等で最大7%還元

三井住友カード(NL)の基本還元率は0.5%ですが、以下の店舗では最大7%のポイント還元を享受できます。

- セイコーマート

- セブン‐イレブン

- ポプラ

- ミニストップ

- ローソン

- マクドナルド

- モスバーガー

- サイゼリヤ

- ガスト

- バーミヤン

- しゃぶ葉

- ジョナサン

- 夢庵

- その他すかいらーくグループ飲食店※

- ドトールコーヒーショップ

- エクセルシオール カフェ

- かっぱ寿司

※ステーキガスト、から好し、むさしの森珈琲、藍屋、グラッチェガーデンズ、魚屋路、chawan、La Ohana、とんから亭、ゆめあん食堂、桃菜、八郎そば、三〇三も対象

上記のいずれかの店舗を普段使いされている方なら、三井住友カード(NL)を発行しない理由がありません。

注意点として、7%還元を受け取るためには、スマホのVisaのタッチ決済もしくはMastercard®タッチ決済での支払いが条件となることを覚えておいてください。

カード現物決済を選んだ場合、0.5%還元止まりとなってしまい、非常にもったいないですよ。

JCBカードWはAmazonで最大2%還元

JCBカードWの基本還元率は1%ですが、Amazonなら安定して2%のポイント還元を享受できます。

Amazonにおける2%還元の内訳は次の通りです。

- JCBカードWの基本還元率:1%

- JCB ORIGINAL SERIESの特典:0.5%

- ポイントアップ登録の特典:0.5%

⇒合計:2%

上記の項目のうち、ポイントアップ登録のみ手続きが必要です。

『公式ホームページ』でポイントアップ手続きを済ませた上で、Amazonで買い物を楽しみましょう。

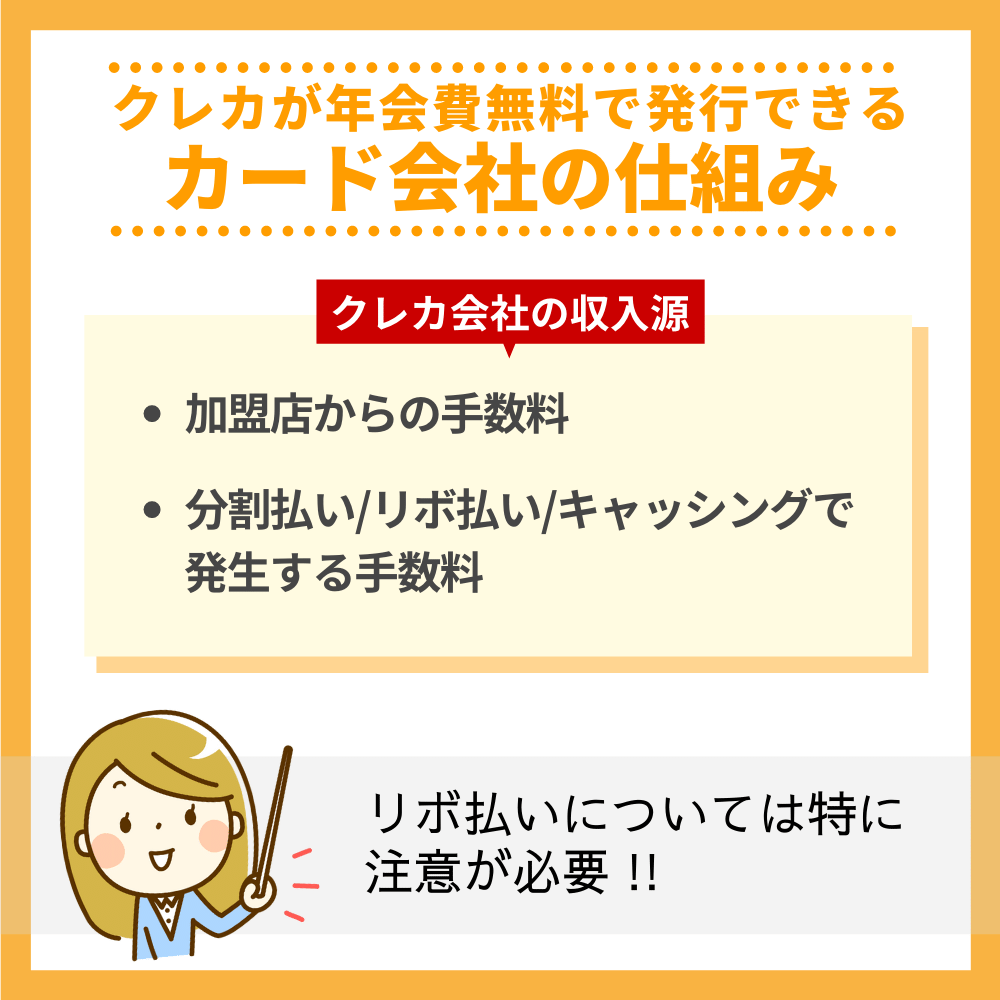

なぜ?に答える|クレジットカードが年会費無料で発行できるカード会社の仕組み

年会費無料な上にポイントや特典がもらえる仕組みはこうだ!

年会費無料な上にポイントや特典がもらえる仕組みはこうだ!「年会費無料のクレジットカードは裏がありそうで怖い!」

そんなふうに思われている方もいるかもしれませんね。

確かにお得な商品やサービスが無料で提供されると聞くと、構えてしまうのは当然のことです。

ところがクレジットカード会社の以下の収入源を理解すれば、年会費無料のクレジットカードが存在する意味合いに気づけます。

- 加盟店からの手数料

- 分割払い/リボ払い/キャッシングで発生する手数料

クレジットカード会社が得られる最も大きな収入源は年会費ではありません。

毎年一度きりの年会費より、加盟店から安定的に入る手数料や、分割払い/リボ払い/キャッシングで発生する手数料の方が遥かに旨みが大きいのです。

もちろん、年に一度もクレジットカードを利用しないとなると、カード会社側のメリットはありません。

あなたが発行したカードを全く利用しない場合、解約に至る可能性も考えられます。

逆に言えば、たとえ利用額や利用頻度が少なくても、あなたが定期的にクレジットカードを利用するなら、カード会社は大切な顧客としてあなたを受け入れ続けてくれます。

以上を踏まえると、年会費無料のクレジットカードに安心してエントリーできるのではないでしょうか。

ぜひ先ほど紹介した相性抜群の組み合わせを参考にしていただき、じゃんじゃん節約効果を高めていってくださいね。

年会費無料のクレジットカードによくあるQ&A

Q,年会費無料のクレジットカードにも高還元のカードはありますか?

年会費無料のクレジットカードの中にも、常時1%以上の還元率を誇るクレジットカードは多くあります。代表的なカードとして、楽天カードやJCBカードW、リクルートカード、PayPayカードなど、どこで利用しても高還元で年会費が永年無料で利用できます。

Q,条件付き年会費無料のクレジットカードとは?

条件付きで、年会費が無料になるクレジットカードが多く存在しています。例えば、年に1度の利用で翌年の年会費が無料になる、年に数十万円の利用で無料になるなど、各カードによってケースバイケースなので、クレジットカードの明細や詳細は必ずチェックしておきましょう。

Q,クレジットカードが年会費無料で使えるのはなぜ?

クレジットカードが年会費無料で利用できるのは、カード会社が加盟店から手数料収入を得ているから実現できるのです。年会費有料のクレジットカードもありますが、実はカード会社は薄利多売のビジネスモデルであり、だからこそ利用者からも手数料を得られる分割払いやリボ払いのキャンペーンを実施したりもしています。

年会費無料のクレジットカードを使い倒そう!

クレジットカードと一口に言っても以下の通り、様々なカードがあります。

- 年会費無料のカード

- 条件付帯で年会費無料になるカード

- 年会費の負担はあっても、それ以上の価値を見いだすことができるカード

大切なのは、あなたがどのような用途でクレジットカードを活用していきたいかです。

今一度、クレジットカードを選定する上での基準を考えていただき、本記事で紹介しているクレジットカードに目を向けてみてください。

明確な基準さえ持っていれば、自ずとあなたにぴったりのクレジットカードがわかりますよ。

=========

【クレコミ】では、アフィリエイトプログラムを利用し、アコム社等から委託を受け広告収益を得て運用しております。

=========