「楽天カードとヤフーカードの具体的な違いを知りたい!」

「楽天カードとヤフーカードを比較するとどうなる?」

年会費無料でかつ、優秀なクレジットカードの代表に楽天カードやヤフーカードがありますが、どちらのクレジットカードを発行しようか頭を抱えている方もいるのではないでしょうか。

ここでは、楽天カードとヤフーカードそれぞれの基本情報や特典に触れた後に、各カードの比較を進めていきたいと思います。

この記事を読み終わる頃にはきっと、あなたのクレジットカードに対するニーズがより浮き彫りになり、どのカードをどんなふうに活用すれば良いかが明確になっていることでしょう。

もちろん、楽天カードとヤフーカードの二刀流でありとあらゆるシーンでガンガン還元率を高めていくのも一つの方法です。

ぜひ以下の内容を参考にしていただき、あなたのぴったりのクレジットカード選定にお役立てください。

楽天経済圏でザクザク貯めるならコレ!

楽天経済圏でザクザク貯めるならコレ!

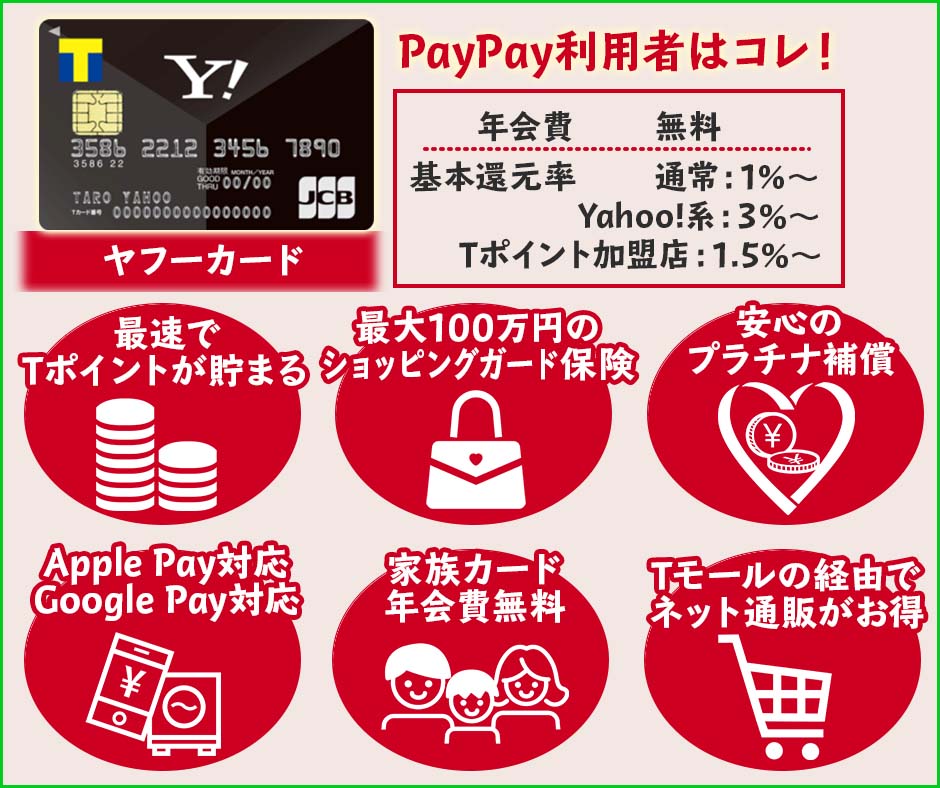

PayPayやVポイント利用者はコレ!

PayPayやVポイント利用者はコレ!

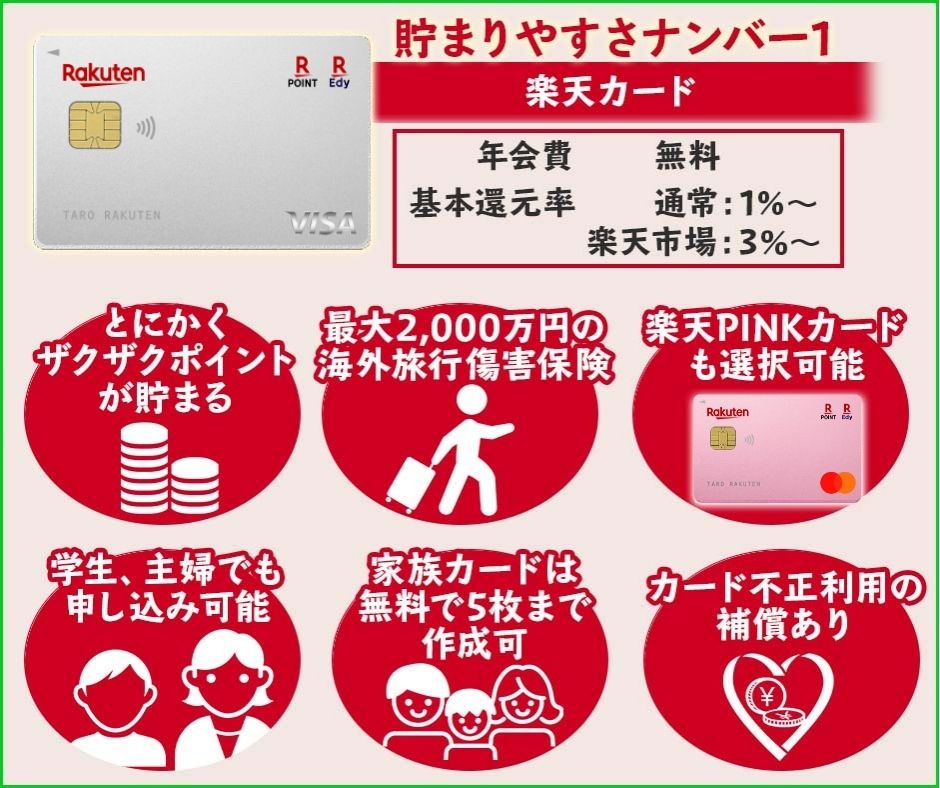

楽天カードの特徴

| 基本還元率 | 通常:1%~ 楽天市場:3%~ |

|---|---|

| 年会費 | 無料 |

| 国際ブランド | VISA/MasterCard/JCB/AMEX |

| ETCカード | 年会費:550円(税込) ※楽天会員で『プラチナ』『ダイヤモンド』のいずれかを達成している場合は無料 |

| 家族カード | 無料 |

- SPU(スーパーポイントアッププログラム)でポイント最大16倍など、とにかくザクザクポイントが貯まる

- 楽天ポイントカード機能が付帯

- 最大2,000万円の海外旅行傷害保険が付帯

- 楽天Edy付きで申し込みすると、500円分のEdyがついた状態で楽天カードが届く

- ディズニーデザインや楽天イーグルスデザインなど、選べるカードデザインが豊富

- オプションサービスが付帯した楽天PINKカードも選択可能

- 楽天ペイに登録すれば、スマホ一台でサクサク決済ができる上に楽天ポイントも貯まる

- AMEXブランドの楽天カードも年会費無料で作成できる

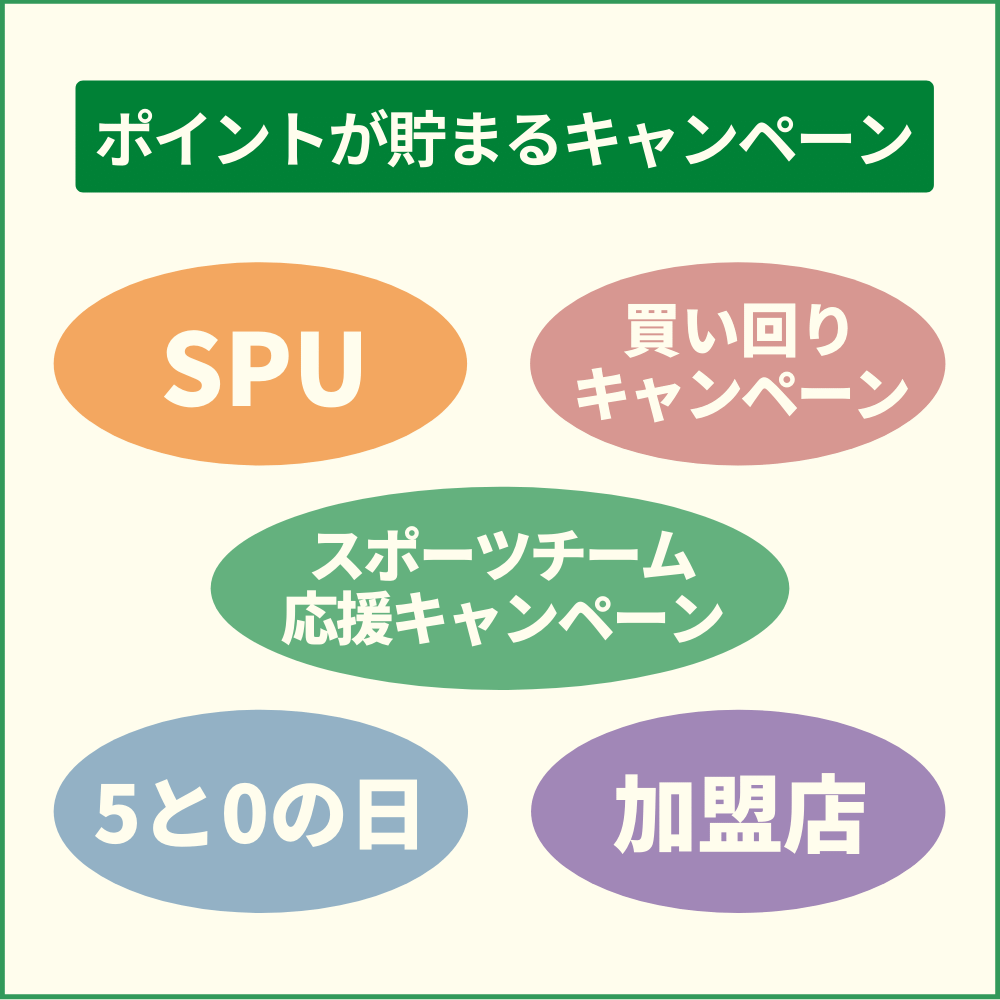

とにかくザクザクポイントが貯まる

一番ポイントが貯まる!

一番ポイントが貯まる!最速でポイントを貯めるという競技において、楽天カードほど効率の良いクレジットカードは他に存在しません。

それもそのはず。楽天カードの会員は、以下のような特典やキャンペーンを駆使することで、一気に20倍や30倍といった目を見張るようなポイント還元を享受できるのです。

- SPU(スーパーポイントアッププログラム)でポイント最大16倍

- 買い回りキャンペーンでポイント最大10倍

- 5と0の日キャンペーンでポイント+2倍

- スポーツチーム応援キャンペーンでポイント+1〜3倍

- 加盟店の利用でポイント+1〜2倍

たとえばあなたが、SPUや買い回りキャンペーンを活用し、10倍のポイントを獲得できる状態にあるとします。

そしてたまたま、冷蔵庫の買い替えが必要になりました。100,000円の出費。なかなか痛いです。

ただし、楽天カードをコツコツと利用していたおかげで、100,000円の冷蔵庫を購入した際に、なんと10,000ポイントが付与されます。

楽天ポイントは1ポイント1円の価値がありますから、100,000円の冷蔵庫を実質90,000円で購入できたようなものです。

たった一回の買い物で、10,000円相当の還元が得られるケースなど、なかなかありませんよね。

このように考えると、ありとあらゆる商品は楽天カード×楽天市場で購入しておけば、後々相当なバックがありますから、楽天カードがあなたの家計を支える大黒柱になり得ると言っても過言ではないでしょう。

あなたもぜひ、楽天カードを発行したら、積極的にSPUや買い回りキャンペーンに参戦し、じゃんじゃん楽天ポイントを稼いでくださいね。

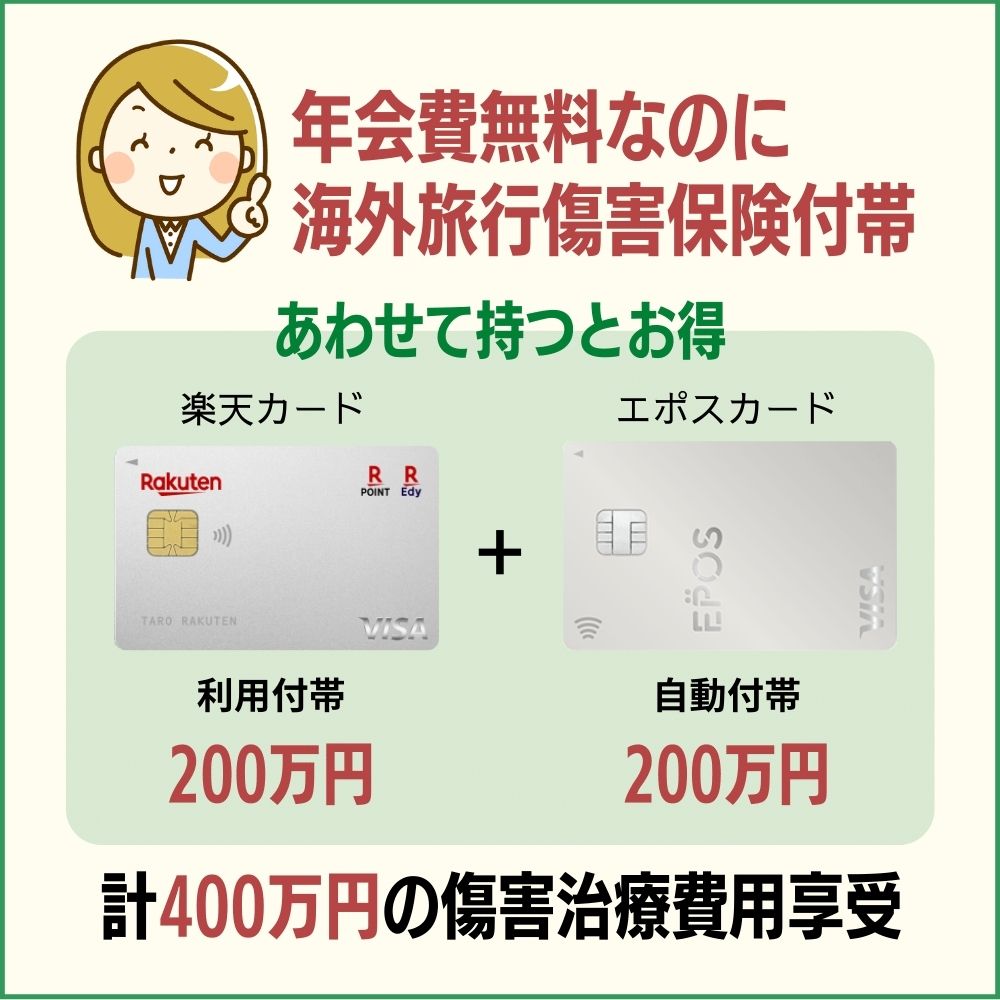

最大2,000万円の海外旅行傷害保険が付帯

旅行保険が充実しているのが魅力!

旅行保険が充実しているのが魅力!楽天カードは年会費無料であるにもかかわらず、以下の充実した海外旅行傷害保険が付帯しています。

| 保険の種類 | 保険金額 |

|---|---|

| 傷害死亡/後遺障害 | 2,000万円 |

| 傷害治療費用 | 200万円 |

| 疾病治療費用 | 200万円 |

| 賠償責任 (免責なし) |

2,000万円 |

| 救援者費用 | 200万円 |

| 携行品損害 (免責金額3,000円) |

20万円 |

「年会費無料なのに、トラブル時の補償をしてくれるって、どういうこと?」

と変な心配や疑問が浮かび上がってしまいますが、あなたはただ、シンプルに楽天カードの懐の深さを感じていれば良いのです。

あなたもご存知かもしれませんが、海外旅行傷害保険において最も重要度が高く、かつ利用頻度が高いのが傷害(疾病)治療費用です。

換言すれば、他の項目の補償額が充実していても、傷害(疾病)治療費用の補償額が低ければ、旅行傷害保険としては貧弱と言わざるを得ません。

より具体的なイメージを持っていただくために、海外における治療費に関するお話をしましょう。

海外でトラブルに遭われたことのない方はピンと来ないかもしれませんが、海外の医療費事情は信じられないほどにシビアです。

たった1週間の入院でも、サラリーマンの平均的な年収が一瞬にして吹き飛ぶことすらあります。

「え?1週間の入院費で数百万円もかかるの?!」

とシャウトされたかもしれませんが、これが海外における実情です。日本とは比較にならないほどヘビーですよね。

ここまでの話を踏まえると、年に1回でも海外に出掛けるスケジュールがある方なら、万に一つの可能性を想定し、盤石な海外旅行傷害保険を備えておきたいと思わないでしょうか。

ちなみに、楽天カードの海外旅行傷害保険は利用付帯ですが、海外旅行傷害保険が自動で付帯するエポスカードや横浜インビテーションカードなどを合わせて作成しておけば、傷害死亡/後遺障害以外の項目については上乗せで享受できます。

たとえば、楽天カードとエポスカードの2枚持ちで、海外旅行費用の一部を楽天カードで支払っておけば、楽天カードの200万円とエポスカードの200万円で合計400万円の傷害(疾病)治療費用を享受できます。

これなら今まで以上に安心感を持って、海外の地を闊歩することができますよね。

オプションサービスが付帯した楽天PINKカードも選択可能

オプションで女性に嬉しい特典が付帯できる!

オプションで女性に嬉しい特典が付帯できる!オプションサービスが付帯した楽天PINKカードを選択できることも、楽天カードならではの特徴の一つと言えます。

「どんなカードなの?」

という質問が飛んでくると思いますので、デザインや機能について補足しておきたいと思います。

まずはデザインですが、楽天PINKカードでは、以下の4種類から選ぶことができます。

- 通常デザイン

- お買いものパンダデザイン

- ミニーマウスデザイン(JCBのみ)

- ミッキーマウスデザイン(JCBのみ)

通常の楽天カードでも上記の選択肢がありますが、楽天PINKカードを選ぶと、全てピンクを基調とした特別なデザインでカードを発行することができます。

続いてスペック面ですが、楽天PINKカードでは、以下のような特典や補償が付帯します。

- 楽天グループ優待サービス

- ライフスタイル応援サービス『RAKUTEN PINKY LIFE』

- 女性のための保険『楽天PINKサポート』

上記の中でも特に目立つのが、オプション保険の楽天PINKサポートです。

楽天PINKサポートでは女性特有の疾病による入院や手術、放射線治療をサポートしてくれる体制が整っています。

年齢にもよりますが、月額なんとたったの40円から加入でき、お財布に優しいながらも、圧倒的な安心感を享受できる補償と言えます。

仮にあなたが女性特有の疾病で入院や手術をした場合、以下の金額が補償されます。

- 疾病入院保険金として入院1日につき3,000円

- 疾病手術保険金として入院中の場合は30,000円、入院中以外の場合でも15,000円

どこからどう見ても月々の保険料と補償額の辻褄が合っていないように思えますが、さすがは天下の楽天といったところでしょうか。

これだけの補償が用意されていれば、懐の心配は激減しますね。

ヤフーカードの特徴

| 基本還元率 | 通常:1%~ Yahoo!系:3%~ Vポイント加盟店:1.5%~ |

|---|---|

| 年会費 | 無料 |

| 国際ブランド | VISA/MasterCard/JCB |

| ETCカード | 550円(税込) |

| 家族カード | 無料 |

- 最速でVポイントが貯まる

- Vポイントカード(モバイルVカード含)の機能が付帯

- 最大100万円のショッピングガード保険が付帯

- プラチナ補償で日常生活の不安を大幅に軽減できる

- PayPayに登録したヤフーカード決済で1.5%還元を享受できる

- Tモールの経由でネット通販がお得になる

最速でVポイントが貯まる

Vポイントを貯めるという競技において、ヤフーカードの右に出る1枚は存在しません。

Vポイントを貯めるという競技において、ヤフーカードの右に出る1枚は存在しません。

ポイントなら何でも良いからとにかく爆速で貯めたいなら楽天カードが候補に挙がりますが、あなたが普段の私生活でVポイントを愛用しているならヤフーカードを選ばない理由はないでしょう。

ちなみにヤフーカードを用いて最速でVポイントを貯めるのであれば、以下のようなキャンペーンや特典を駆使することが重要です。

- 5のつく日キャンペーン

- Tモールの経由

5のつく日とはその名が示す通り、5日、15日、25日のことです。

いずれかの5の日にヤフーショッピングやLOHACOで買い物すると、付与されるポイントが5倍になります。

ちなみにアプリ経由での購入ならさらに+1%の上乗せで、合計7%の還元です。以下、7%還元の内訳を見てみましょう。

- ヤフーカード本来の還元:1%のVポイント

- ヤフーショッピングやLOHACOのストアポイント:1%のVポイント

- 5のつく日キャンペーン分:4%のPayPayボーナスライト

- アプリ経由での購入分:1%のPayPayボーナスライト

⇒合計:7%の還元

年会費無料のクレジットカードにもかかわらず、買い物の日を考慮し、アプリを活用するだけで一気に7%還元を実現できるのはありがたいですね。

ヤフーショッピングやLOHACOを普段使いしている方にとって、ヤフーカードは必須のクレジットカードと言えるでしょう。

また、『Tモール』を経由して買い物をすれば、ヤフーショッピングは+0.5%、LOHACOなら+1%のVポイントを上乗せで享受できます。

こうしたポイントアップの小技を把握しておけば、ヤフーカード片手にじゃんじゃんVポイントを積み上げていくことができそうですね。

Vポイントカード(モバイルVカード含)の機能が付帯

の機能が付帯.png) ヤフーカードはクレジットカードとして利用できるのはもちろん、Vポイントカード(モバイルVカード含)の機能も持ち合わせています。

ヤフーカードはクレジットカードとして利用できるのはもちろん、Vポイントカード(モバイルVカード含)の機能も持ち合わせています。

つまり、以下のようなVポイント加盟店においては、本来の基本還元率の1%に加え、0.5%のVポイントを獲得できるというわけです。

- TSUTAYA

- 蔦屋書店

- カメラのキタムラ

- アシックス

- ファミリーマート

- ウェルシア

- エディオン

- オートバックス

- ガスト

- 吉野家

- 牛角

- 洋服の青山

上記のような店舗で常に安定して1.5%のVポイントを稼げるのは大きいですね。

Vポイント加盟店を見つけたら脊髄反射で、ヤフーカードを取り出す習慣を身につけておきましょう。

これに加え、お財布の中をスッキリさせるという観点でも、Vポイントカード(モバイルVカード含)機能を有したヤフーカードは一役買います。

あなたはまさか、未だにVポイントカード(モバイルVカード含)をリアルカードとしてお財布の中に収納してはいないでしょうか。

場合によっては、「いつの時代だよ!」と突っ込まれてしまうかもしれません。

何より、クレジットカードやポイントカードなどでお財布がパンパンになってしまっていると見栄えが良くないだけでなく、運気も下がると言われていますよね。

せっかくあなたの普段の立ち居振る舞いがスマートでも、お財布がパンパンだとイケてない人という烙印を押されてしまいます。

以上を踏まえると、Vポイントカード(モバイルVカード含)はアプリにするか、あるいはヤフーカードとして持つことがワンランク上のスマートな人になるためのスタートラインと言えるでしょう。

より理想的な話をすれば、ヤフーカードを発行した上で、Apple PayやGoogle Payに登録してしまい、クレジットカードやVポイントカード(モバイルVカード含)はお財布から卒業させるのがベストですね。

参考» 収納に困る?クレジットカードの収納におすすめな財布やケースを紹介!

プラチナ補償で日常生活の不安を大幅に軽減できる

充実した補償が格安で!

充実した補償が格安で!クレジットカードには国内外の旅行傷害保険やショッピングガード保険など、様々な保険が付帯していますが、ヤフーカードのように、かゆいところにまで手が届くオプション保険が用意されているカードはなかなかありません。

オプションとはいえ、たった月額539円(税込)で以下のような補償を付帯させることができるのは、かなり希少価値の高いカードと言えるのではないでしょうか。

- 修理補償金

- 破損補償金

- 宅配郵送事故補償金

- 盗難補償金

- 返品補償金

- 携帯電話水漏れ・全損補償金

- 交通トラブルお見舞い金

- 電子デバイス災害補償金

- 車上荒らし被害補償金

- 自転車事故賠償責任補償金

- お悔やみ帰省見舞い金

- 旅行・イベントキャンセル補償金

- 海外旅行 けが・病気お見舞い金

- 海外旅行 持ちもの損害補償金

- 海外旅行 思わぬ出費補償金

- なりすまし賠償責任補償金

- ネット売買トラブルお見舞い金

- 個人情報漏洩過失責任補償金

たとえば、電子デバイス災害補償金をチョイスしておけばパソコンやスマホが災害で壊れた場合に役立ちますし、旅行・イベントキャンセル補償金を付帯しておけば、兼ねてから楽しみにしていた旅行やイベントをキャンセルしてしまったとしても補償がおります。

このように、各保険の内容をつぶさに見ていけば、「これは入っておくに越したことはないな!」と思える保険が見つかることでしょう。

さて、ここで声を大にしてお伝えしておきたいのは、今ならヤフーカードのプラチナ補償が、初回申し込みおよび初月に限り、無料で加入できることです。

まずはお試しでプラチナ補償に加入してみて、「特に必要ないな」と感じたら後から解約すれば、あなたが一切リスクを被ることはありません。

クレジットカードに18種類もの充実した補償をつけられるのはヤフーカードだけです。

ぜひあなたもオンラインでサクッと、初月無料の『プラチナ補償』を付帯させてみてください。

実際にトラブルに遭わなくても、日々の生活の中で圧倒的な安心感を享受できることでしょう。

楽天カードとヤフーカードを比較|特典や還元率などの違いとは?

共通する特典や独自の特典を比較

共通する特典や独自の特典を比較さて、ここまでご覧いただいたあなたなら、楽天カードとヤフーカードそれぞれの基本情報についてはあらかたご理解いただけたことでしょう。

ただし、当記事はここからが本番です。本項では以下の項目に沿って、楽天カードとヤフーカードを徹底的に比較していきたいと思います。

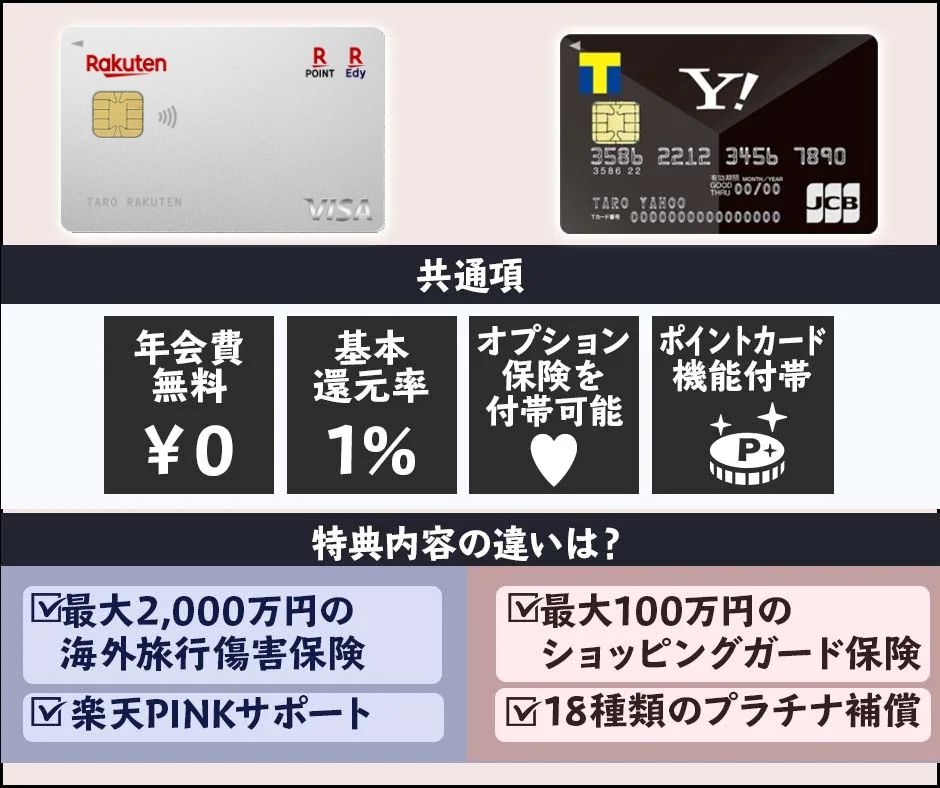

- 楽天カードとヤフーカードの共通項

- 楽天カードとヤフーカードの年会費の違い

- 楽天カードとヤフーカードの還元率の違い

- 楽天カードとヤフーカードの特典の違い

- 楽天カードとヤフーカードの補償内容の違い

これだけの項目を細かく見ていけば、スムーズにクレジットカードの選定ができるようになることは間違いありません。

早速、それぞれの内容について、詳細を見ていくことにしましょう。

楽天カードとヤフーカードの共通特典

楽天カードとヤフーカードの共通項は次の通りです。

楽天カードとヤフーカードの共通項は次の通りです。

- 年会費無料で持つことができる

- 基本還元率が1%と高い

- オプション保険を付帯できる

- ポイントカードの機能が付帯している

クレジットカードを持つ上で、年会費無料というのは非常に安心感があります。

特に、今回初めてクレジットカードを発行する方にとって、いきなり年会費が高額なゴールドカードやプラチナカードなどに挑戦するのはハードルが高くて気が引けてしまいますよね。

また、楽天カードやヤフーカードなどは基本還元率が1%と充実しており、各種キャンペーンや特典をフル活用することで、楽天ポイントやVポイントが面白いほどにじゃんじゃん貯まります。

年会費無料という守りの側面に加え、ポイントがじゃんじゃん貯まるという攻めの側面を兼ね備えた楽天カードやヤフーカードは、実にユーザーフレンドリーな一枚であり、発行しておいて損はないどころか、発行しないと絶対に損してしまう実用性の高いカードと評価できるでしょう。

また、世の中には実に様々なクレジットカードがありますが、オプション保険を付帯できるクレジットカードは希少価値が高く、まるでイリオモテヤマネコのような存在です。

海外旅行傷害保険やショッピングガード保険のみならず、よりあなたの日常生活に安心感をプラスしてくれるような保険を付帯させたいのであれば、楽天カードやヤフーカードを選んでおいて間違いはないでしょう。

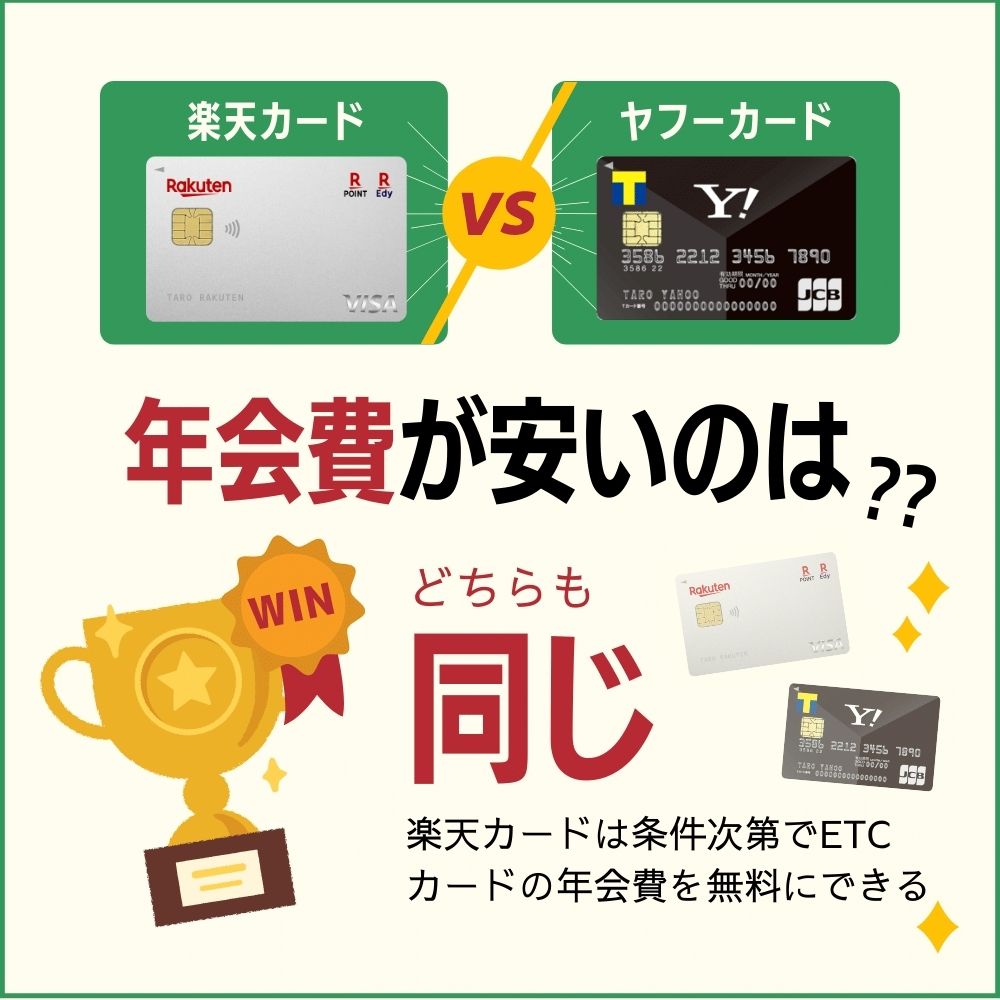

楽天カードとヤフーカードの年会費の違いを比較

共に年会費無料!

共に年会費無料!楽天カードとヤフーカードの年会費の違いは次の通りです。

| 楽天カード | ヤフーカード | |

|---|---|---|

| 本会員の年会費 | 無料 | 無料 |

| 家族会員の年会費 | 無料 | 無料 |

| ETCカードの年会費 | 年会費:550円(税込) ※楽天会員ランクにより無料 |

550円(税込) |

ご覧の通り、楽天カードもヤフーカードも、本カードおよび家族カードについては、永年無料で保有できます。

仮に楽天カードやヤフーカードを発行した後にお蔵入りになったとしても、あなたが負担するランニングコストは一切ありません。

このように考えると、実際に普段の生活で多用するか否かはさておき、まずはクレジットカードを発行してみても良いのではないかと思えてきますよね。

さて、前述した通り、本カードと家族カードの年会費はどちらも完全無料ですが、楽天カードとヤフーカードを比較する上で注目すべきはETCカードの年会費です。

ヤフーカードは毎年必ず550円(税込)の年会費が発生するのに対し、楽天カードは条件次第でETCカードの年会費を無料にできます。

ちなみに、楽天会員でプラチナランクもしくはダイヤモンドランクを達成する上では、過去6ヶ月以内のポイント実績および、楽天カードの発行有無が関連してきます。

| 楽天会員ランク | 達成条件 |

|---|---|

| レギュラーランク | ポイント対象の楽天サービスご利用で、ポイントを獲得する |

| シルバーランク | 過去6ヶ月で200ポイント以上、かつ2回以上ポイントを獲得する |

| ゴールドランク | 過去6ヶ月で700ポイント以上、かつ7回以上ポイントを獲得する |

| プラチナランク | 過去6ヶ月で2,000ポイント以上、かつ15回以上ポイントを獲得する |

| ダイヤモンドランク | 過去6ヶ月で4,000ポイント以上、かつ30回以上ポイントを獲得、かつ楽天カードを保有する |

比較的達成しやすいプラチナランクの場合、単純計算で1ヶ月に334ポイント以上、かつ3回以上楽天ポイントを獲得すれば条件クリアです。

このように考えれば、そこまでハードルの高さを感じないのではないでしょうか。

もちろん、無理に楽天カードやヤフーカードからETCカードを発行する必要はありません

たとえばJCBカードWやライフカードなど、ETCカードまでを含めて完全無料で発行できるカードに紐づけて作成すれば、ETCカードも永年無料で保有できますよ。

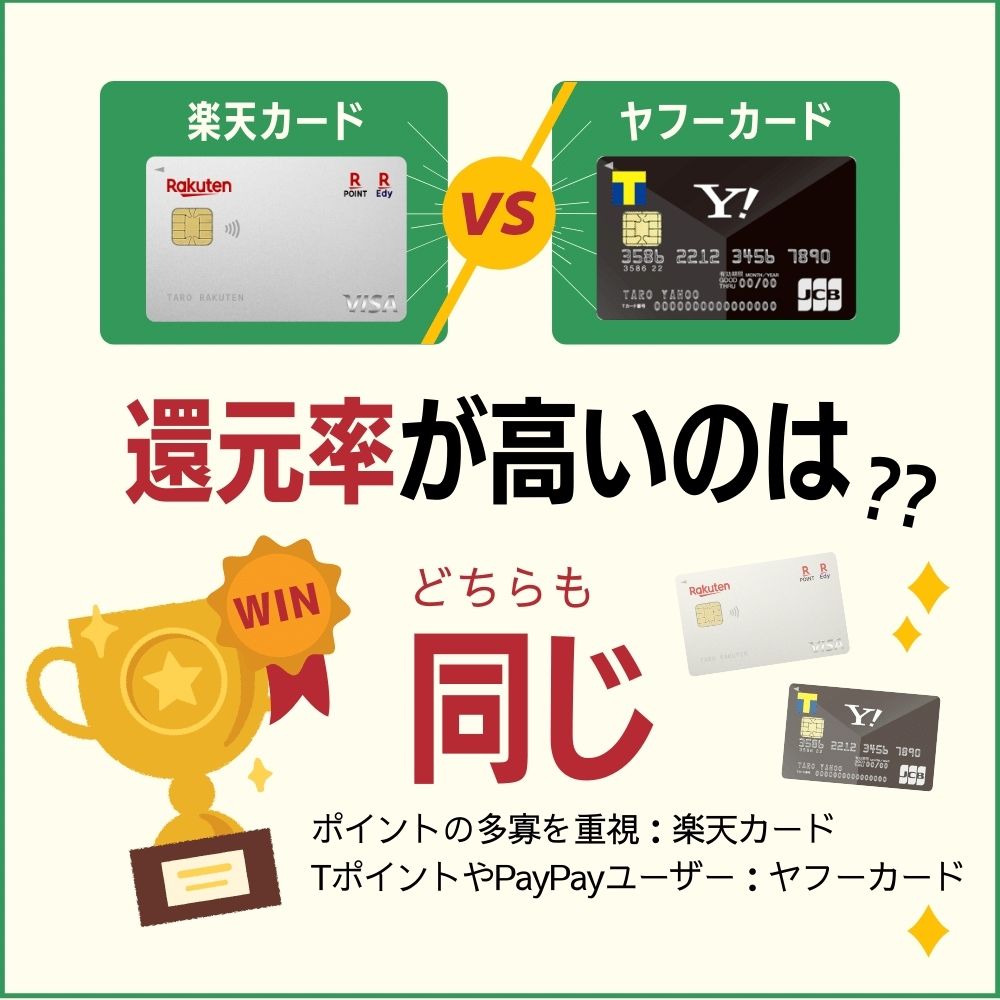

楽天カードとヤフーカードの還元率の違いを比較

楽天カードとヤフーカードの還元率の違いは次の通りです。

楽天カードとヤフーカードの還元率の違いは次の通りです。

| 楽天カード | ヤフーカード | |

|---|---|---|

| 基本還元率 | 1%~ | 1%~ |

もちろん、当記事で紹介している楽天カードやヤフーカードは、たったの1%で足踏みするようなスペックのカードではありません。

まず、楽天カードはこの世に存在するクレジットカードの中でも、トップクラスのスピードでザクザクポイントを獲得できる一枚であり、以下のようなキャンペーンや特典をフル活用すれば、一気に20倍や30倍といった還元を享受することも夢ではありません。

- SPU(スーパーポイントアッププログラム)でポイント最大16倍

- 買い回りキャンペーンでポイント最大10倍

- 5と0の日キャンペーンでポイント+2倍

- スポーツチーム応援キャンペーンでポイント+1〜3倍

- 加盟店の利用でポイント+1〜2倍

一方、ヤフーカードはVポイントを最速で貯めることができる貴重な一枚であり、5のつく日キャンペーンやアプリを活用することで、ヤフーショッピングやLOHACOで7%の還元を一気に享受できます。

- ヤフーカード本来の還元:1%のVポイント

- ヤフーショッピングやLOHACOのストアポイント:1%のVポイント

- 5のつく日キャンペーン分:4%のPayPayボーナスライト

- アプリ経由での購入分:1%のPayPayボーナスライト

⇒合計:7%の還元

こうした情報を知っている人と知らない人では、日頃の還元率や節約効果において、雲泥の差が生じてしまうのは自明の理ですね。

純粋にポイントの多寡を重視したいのであれば楽天カードを、VポイントやPayPayを普段使いしている人ならヤフーカードをチョイスすることで、節約効果は格段に飛躍することでしょう。

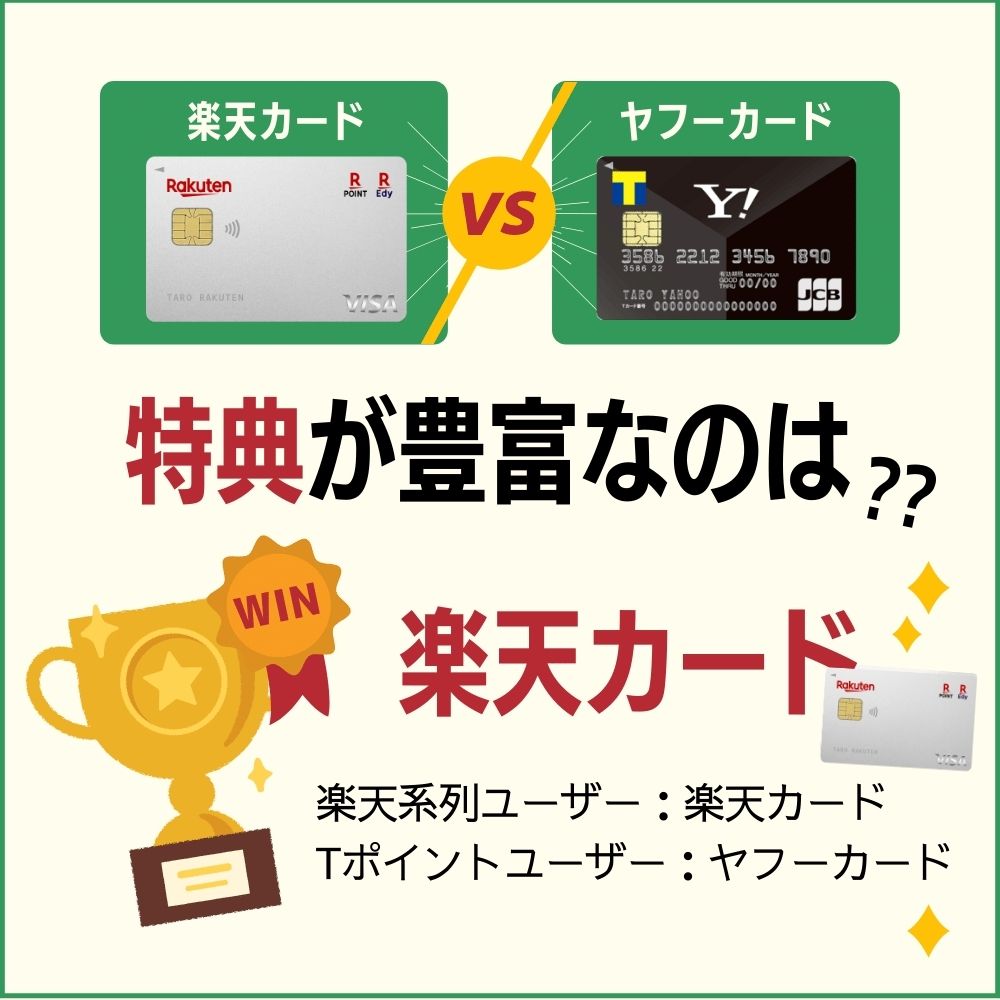

楽天カードとヤフーカードの特典の違いを比較

楽天カードとヤフーカードの特典の違いは次の通りです。

楽天カードとヤフーカードの特典の違いは次の通りです。

※はみ出ている場合は横スクロール推奨

| 楽天カード | ヤフーカード | |

|---|---|---|

| 独自特典 | ・とにかくザクザクポイントが貯まる ・楽天ポイントカード機能が付帯 ・最大2,000万円の海外旅行傷害保険が付帯 ・楽天Edy付きで申し込みすると、500円分のEdyがつく ・ディズニーデザインを選択できる ・楽天PINKカードならオプション保険が付帯 ・AMEXブランドも年会費無料 |

・最速でVポイントが貯まる ・Vポイントカード(モバイルVカード含)の機能が付帯 ・最大100万円のショッピングガード保険が付帯 ・プラチナ補償が付帯 ・Tモールの経由でネット通販がお得になる |

パッと見では楽天カードの方が特典が充実しているように感じますが、特典の数だけでクレジットカードの優劣を判断するのは尚早です。

あくまでも大切なのは、あなたがクレジットカードに対して何を求めるか。

海外旅行やディズニーデザインに全く関心がなく、楽天系列を普段使いしていない方が楽天カードを発行したとしても、うまく活用できないまま埃を被ってしまうことでしょう。

逆に海外旅行やディズニーが大好きで、楽天系列を普段使いしている方なら、楽天カードを持っていないというだけで、毎日確実に損をしています。

もちろん、海外旅行やディズニーが大好きで、楽天系列に加えてVポイント系列も大好きだという方なら、迷うことなく両方のカードを手中に収めれば良いのです。

以上の考え方を踏まえた上で、楽天カードとヤフーカードのそれぞれの特典に目を向けていただき、あなたの日常生活が上向きになるイメージを持てるカードを選定してみましょう。

楽天カードとヤフーカードの補償内容の違いを比較

楽天カードとヤフーカードの補償内容の違いは次の通りです。

楽天カードとヤフーカードの補償内容の違いは次の通りです。

| 楽天カード | ヤフーカード | |

|---|---|---|

| 補償 | ・最大2,000万円の海外旅行傷害保険 ・楽天PINKサポート |

・最大100万円のショッピングガード保険 ・18種類のプラチナ補償 |

まず、海外旅行に行く機会がある方なら、何も考えずに楽天カードをチョイスしておくべきです。

海外で万が一のことがあった場合、楽天カードで旅行代金の一部を決済していなければ、あなたが長年コツコツと貯めた貯金が一瞬にして吹っ飛ぶ可能性があります。

最悪のケースとしては、治療費を支払うことができず、大切な体に深い傷を負ったまま、海外旅行を中止して緊急帰国する必要に迫られます。

そんな酷な未来を迎えてしまわない為にも、充実した海外旅行傷害保険は備えておくに越したことはありませんね。

また、大事にしておきたい高価な商品に保険をかけておきたい場合は、ヤフーカードのショッピングガード保険があなたの支えになってくれます。

すでにお気付きの通り、楽天カードとヤフーカードはそれぞれの不足点を補うようなカタチで保険が付帯しているので、それぞれのクレジットカードを発行しておけば、より安心感に溢れた日々を送ることができるでしょう。

なお、ヤフーカードで享受できるプラチナ補償は、初回申し込みおよび初月に関しては無料で付帯できるため、まずはお試しで加入されることをおすすめします。

楽天カードがおすすめな人

ここまでの内容を踏まえた上で、楽天カードがおすすめな人は次の通りです。

ここまでの内容を踏まえた上で、楽天カードがおすすめな人は次の通りです。

- 楽天系列を普段使いしている人

- 楽天ペイを利用したい人

- とにかくポイントをザクザク貯めたい人

- 海外旅行に行く機会がある人

- 楽天Edyを普段使いしたい人

- ディズニーデザインや楽天イーグルスデザインなどを選びたい人

- 女性向けのオプション保険を付帯したい人

- AMEXブランドのクレジットカードを年会費無料で持ちたい人

クレジットカードの国際ブランドに特にこだわりがない方なら、JCBブランドをチョイスすることで、ミッキーマウスデザインやミニーマウスデザインのクレジットカードを発行できるのが楽天カードの特徴と言えます。

ディズニーを愛してやまない人からすれば、ディズニーデザインの楽天カードを財布から取り出すたびに、心地よい気分を味わうことができますね。

また、AMEXのクレジットカードを年会費無料で発行できることも、楽天カードの強みの一つです。

AMEXの楽天カードを選択した場合、以下のような特典を享受できるアメリカン・エキスプレス・コネクトを利用できます。

- NY発オンラインショッピング『GILT』への新規会員登録で5,000円割引券

- LUXAへの新規会員登録で2,000円分のギフト券

- エクスペディアのウェブ表示価格から8%オフ

NY発オンラインショッピング、

「え!AMEXって、そんなにお得な特典があるの?」

と新たな気づきを得た方もいるのではないでしょうか。

すでにご想像いただいている通り、楽天カード一枚であなたの日常生活はずいぶんと鮮やかになります。

ぜひとも当記事で紹介した楽天カードの特典をフル活用し、節約効果をこれでもかというほど高めてみてください。

ヤフーカードがおすすめな人

ここまでの内容を踏まえた上で、ヤフーカードがおすすめな人は次の通りです。

ここまでの内容を踏まえた上で、ヤフーカードがおすすめな人は次の通りです。

- Vポイントを最速で貯めたい人

- ヤフーショッピングやLOHACOを普段使いしている人

- PayPayを利用したい人

- ショッピングガード保険を利用したい人

- プラチナ補償で日常生活の不安を軽減したい人

ヤフーカードの最大の魅力はやはり、Vポイントを最速で貯めることができる点にあります。

オンラインならヤフーショッピングやLOHACO、リアル店舗ならファミリーマートやTSUTAYAを始めとする加盟店をフル活用し、じゃんじゃんVポイントを稼いでみてください。

すでに当記事でお伝えした通り、5のつく日キャンペーンやアプリを活用することで、一気に7%の還元を享受できますから、ヤフーショッピングやLOHACOで買い物するなら極力、5のつく日に買い物を一点集中させましょう。

全く同じ買い物内容にもかかわらず、5のつく日キャンペーンやアプリを活用しなければ、ヤフーショッピングやLOHACOでの還元率は3%に冷え込んでしまいますよ。

楽天カードとヤフーカードの比較まとめ

当記事では楽天カードとヤフーカードにスポットライトを当て、それぞれのカードを比較しながら魅力をお伝えしてきました。

おそらくすでに、あなたの心は固まっていることと思います。

ここで振り返りを兼ねて、当記事のポイントをまとめておきましょう。

- 楽天カードならとにかくザクザクポイントが貯まる

- 楽天カードには楽天ポイントカード機能が付帯

- 楽天カードには最大2,000万円の海外旅行傷害保険が付帯

- 楽天Edy付きで申し込みすると、500円分のEdyがついた状態で楽天カードが届く

- 楽天カードならディズニーデザインや楽天イーグルスデザインなどが選べる

- 楽天PINKカードは女性向けのオプション保険が付帯

- 楽天カードならAMEXブランドも年会費無料で作成できる

- ヤフーカードなら最速でVポイントが貯まる

- ヤフーカードにはVポイントカード(モバイルVカード含)の機能が付帯

- ヤフーカードには最大100万円のショッピングガード保険が付帯

- ヤフーカードならプラチナ補償で日常生活の不安を大幅に軽減できる

- ヤフーカードならTモールの経由でネット通販がお得になる

こうしてみると、楽天カードもヤフーカードも「本当に年会費無料なの?」と変な疑いをかけてしまうほどに魅力溢れるクレジットカードですね。

あなたがこの記事をきっかけにして、より良いカード選定ができることを願っています。