「三井住友カード ナンバーレス(NL)の口コミは良好?」

「三井住友カード ナンバーレス(NL)の特典が知りたい!」

現時点で三井住友カード ナンバーレス(NL)(以下三井住友カード(NL))を検討している方なら、三井住友カード(NL)の口コミや特典などが気になりますよね。

三井住友カード(NL)は年会費永年無料で保有できるにもかかわらず、充実した特典の数々が付帯しており、実際のユーザーからの評価も申し分ありません。

当記事では、三井住友カード(NL)の基本情報やメリットはもちろん、デメリットや審査難易度についても幅広く解説しています。

また、後半部分では三井住友カード(NL)と通常の三井住友カードの比較検討もご覧いただけます。

ぜひ以下の内容を参考にしていただいた上で、三井住友カード(NL)をスマートに活用してみてください。

三井住友カード ナンバーレス(NL)は年会費永年無料で利用できる!

| 基本還元率 | 0.5~7%※ ※対象のコンビニ・飲食店でスマホのVisaのタッチ決済・Mastercard®タッチ決済またはモバイルオーダーで7%ポイント還元 |

|---|---|

| 年会費 | 永年無料 |

| 国際ブランド | Visa/Mastercard |

| ETCカード | 初年度:無料 2年目以降:550円(税込) ※前年に1度でもカード利用があれば無料 |

| 家族カード | 永年無料 |

三井住友カード(NL)はその名の通り、券面にカード番号が印字されていない新しいタイプのセキュリティカードです。

本会員、家族会員ともに永年無料で保有可能ですから、はじめてクレジットカードを持つ方にとって、三井住友カード(NL)は抜群のチョイスと言えるでしょう。

三井住友カード ナンバーレス(NL)の総利用枠

| 総利用枠 | 〜100万円 |

|---|---|

| カード利用枠 (カードショッピング) |

〜100万円 |

| リボ払い・分割払い利用枠 | 0〜100万円 |

三井住友カード(NL)の会員は、最大で100万円の総利用枠を享受できます。

もちろん、クレジットカードの総利用枠は申込者の状況に応じて設定されるため、最初は少額からのスタートを切る方もいるでしょう。

もしもあなたが三井住友カード(NL)の総利用枠を拡大していきたいなら、様々なシーンで積極的に三井住友カード(NL)を利用し、かつ毎月の遅延なき支払いを励行してみてください。

カード会社からの全幅の信頼を獲得できた頃には、三井住友カード(NL)の総利用枠がグンと上方修正されていますよ。

三井住友カード ナンバーレス(NL)の申込み対象者

- 満18歳以上の方(高校生は除く)

※未成年の方は親権者の同意が必要

三井住友カード(NL)は高校生でなければ、学生の方や主婦でも作成できます。

ただし、未成年の方については、事前に親の承諾を得ることがスタートラインです。

ちなみに、未成年の方は親権者の同意が必要であるというルールは、全てのカード会社における鉄の掟です。

親に内緒でこっそり発行しようと思っても、審査の過程でカード会社から親権者に確認の電話があるため、正攻法で攻略しないと話が進みませんよ。

参考» 学生がクレジットカードを申し込むと親への連絡はある?年齢によって変わる!

三井住友カード ナンバーレス(NL)の口コミ総評

総評

-

おすすめ度

(4.12) -

還元率

(3.39) -

優待

(2.56) -

補償

(3) -

ポイントの利便性

(3.89)

三井住友カード ナンバーレス(NL)ユーザーの投稿された口コミ

口コミ投稿

三井住友カード ナンバーレス(NL)利用者からのネット上の口コミ・評判

新しいクレジットカードを発行する際に気になるのがやはり実際のユーザーから発信されている口コミです。

三井住友カード(NL)に対してはどのような評判が上がっているのか、以下の項目に沿って見ていきたいと思います。

- 三井住友カード(NL)はデザインがかっこいい

- 三井住友カード(NL)は年会費永年無料

デザインがかっこ良い上、年会費永年無料で保有できるとなれば、ますます三井住友カード(NL)に心惹かれるのではないでしょうか。

それでは早速、それぞれの口コミを紹介しつつ、考察を加えていきますよ。

良い評判1|三井住友カード ナンバーレス(NL)はデザインがかっこいい

クレジットカードは特典や補償が魅力的なモノをチョイスするのは当然のことですが、カードデザインも非常に重要です。

デザインがダサいと、日常的に使いづらいですからね。

以下、三井住友カード(NL)のデザインに関する口コミをご覧ください。

三井住友カードのナンバーレス、デザイン良い。これ系のカード選びって種類多すぎだし比較が複雑すぎで面倒だから、デザインがカッコ良いだけでも選ばれる要因になれそう。

— 0024 (@takadillust) February 27, 2021

三井住友カードにナンバーレスのクレジットカードが出てた。やはりナンバーが刻印されてないだけでもスタイリッシュでかっこいい。今使ってるAmazonの提携カードもナンバーレス仕様になったら良いんだけどな。

— プレスコット (@MarantzAudioFan) February 14, 2021

デザインがかっこ良いだけでも選ばれる要因になる。

こんなコメントを見たら、発行元の三井住友カードもガッツポーズを決めるに違いありません。

シンプルなデザインがお好きな方ならきっと、カード番号が印字されていない三井住友カード(NL)の券面が気に入ることでしょう。

良い評判2|三井住友カード ナンバーレス(NL)は年会費永年無料

初めてクレジットカードを持つ方や、年会費負担を極力避けたい方にとって、年会費永年無料のクレジットカードは実にありがたい決済ツールです。

三井住友カードには数多くの種類がありますが、以下をご覧いただければお分かりの通り、永年無料で維持できる三井住友カード(NL)の評判はすこぶる良いです。

三井住友カードNLが来たぞー!

セブンローソンマクドナルドでずっと5%還元のクレジットカードだぞ😆券面表面にカード番号も名前もなくてスッキリとしていてカッコいい!

学生時代から持っていた三井住友カードClassicは年会費かかっていたのですが、NL(ナンバーレス)に変えて永年無料になりました😊 pic.twitter.com/YdLnzkwALH— カッチィ♨️2021年社労士合格するぞ! (@wineyes07) February 19, 2021

三井住友カード ナンバーレスは以下の店舗で還元率5.0%になります。

・セブン-イレブン

・ローソン

・マクドナルドしかも、年会費無料。

一般の三井住友カードは初年度無料で2年目以降は条件つき無料でしたが、ナンバーレスは奮発っぷりがやばい。

— おかんの節約クレカ (@saving_creditca) February 10, 2021

年会費永年無料のクレジットカードであれば、仮に発行した後にあまり使わなかったとしても、あなたが損を被ることはありません。

ぜひこれを機にノーリスクで保有可能な三井住友カード(NL)を発行してみてください。

三井住友カード ナンバーレス(NL)の充実した特典

年会費永年無料な上に特典も充実!

年会費永年無料な上に特典も充実!さて、ここからはいよいよ、三井住友カード(NL)の充実した特典について、以下の項目を挙げながら解説していきたいと思います。

- 対象のコンビニ・飲食店でスマホのVisaのタッチ決済・Mastercard®タッチ決済またはモバイルオーダーで7%ポイント還元

1※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)

2※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

3※iD、カードの差し込み、磁気取引は対象外です。カード現物のタッチ決済の還元率は異なります。

4※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

5※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円分にならない場合があります。※Google Pay™ 、Samsung Walletで、Mastercardタッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。 - 最高2,000万円の海外旅行傷害保険が利用付帯

- ポイントUPモールの経由でネット通販がお得

- ココイコの利用でリアル店舗がお得

- セキュリティに優れている

- 三井住友銀行のATM手数料が無料

「え?年会費永年無料のカードなのにこんなに特典が豊富なの?」

と驚かれた方もいるのではないでしょうか。

事前に活用法を知っておけば、三井住友カード(NL)でガンガン節約効果を上げていくことができそうですね。

それでは早速、それぞれの特典について詳しく見ていきましょう。

対象のコンビニ・飲食店でいつでも還元率がアップ

あなたは普段、セブン-イレブンやローソン等を利用しているでしょうか。

三井住友カード(NL)は200円の利用に対して0.5%のポイント還元を獲得できるカードですが、以下の店舗の場合、最大7%のポイント還元を得ることができます!

- セイコーマート

- セブン‐イレブン

- ポプラ

- ミニストップ

- ローソン

- マクドナルド

- モスバーガー

- ケンタッキーフライドチキン

- サイゼリヤ

- ガスト

- バーミヤン

- しゃぶ葉

- ジョナサン

- 夢庵

- その他すかいらーくグループ飲食店※

- ドトールコーヒーショップ

- エクセルシオール カフェ

- かっぱ寿司

※ステーキガスト、から好し、むさしの森珈琲、藍屋、グラッチェガーデンズ、魚屋路、chawan、La Ohana、とんから亭、ゆめあん食堂、桃菜、八郎そば、三〇三も対象

「え!毎日使ってる店舗!やった!」

とガッツポーズを決めた方もいるのではないでしょうか。

ちなみに、対象のコンビニ・飲食店でスマホのVisaのタッチ決済/Mastercardタッチ決済を使って決済することが最大7%還元の条件となっています。

ここまでをまとめますね。

- 一般加盟店の還元率:0.5%

- スマホのVisaのタッチ決済/Mastercardタッチ決済決済した際の還元率:最大7%

※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)

通常の5〜10倍のポイント還元で対象のコンビニ・ファーストフード・ファミレス等を利用できると考えれば、三井住友カード(NL)を活用しない手はありませんね。

最高2,000万円の海外旅行傷害保険が付帯

| 保険の内容 | 補償額 |

|---|---|

| 傷害死亡・後遺障害 | 最高2,000万円 |

| 傷害治療費用 | 50万円限度 |

| 疾病治療費用 | 50万円限度 |

| 賠償責任 | 2,000万円 |

| 携行品損害 | 15万円限度 (自己負担3,000円) |

| 救援者費用 | 100万円限度 |

三井住友カード(NL)は年会費永年無料のクレジットカードですが、会員は最大2,000万円の海外旅行傷害保険を享受できます。

現在はこの状況ですからなかなか気軽に海外に足を伸ばすことはできませんが、社会情勢が落ち着いたら必ず、三井住友カード(NL)の海外旅行傷害保険があなたに安心感をもたらしてくれることでしょう。

注意点として、三井住友カード(NL)の海外旅行傷害保険は利用付帯であることは覚えておいてください。

旅行代金の一部を三井住友カード(NL)で決済しておけば、上記の海外旅行傷害保険が付帯されますよ。

ポイントUPモールの経由でネット通販がお得

ネット通販を利用する前に経由するだけでポイント還元率がアップ!

ネット通販を利用する前に経由するだけでポイント還元率がアップ!三井住友カード(NL)の会員は、専用サイトの『ポイントUPモール』を経由することで、ネット通販をよりお得に楽しむことができます。

| 合計で得られる還元率 | 対象店舗 |

|---|---|

| 1% | ・Amazon ・楽天市場 ・Yahoo!ショッピング ・ベルメゾンネット ・DHCオンラインショップ ・Apple Store ・TSUTAYAオンライン ・じゃらん ・ジーユーオンラインストア |

| 1.5% | ・LOHACO ・ニッセン ・イトーヨーカドーネットスーパー ・FANCL ・ビックカメラ.com ・JTB ・マルイウェブチャネル ・i LUMINE |

| 特に優遇 | ・セブンネットショッピング(2%) ・グルーポン(2%) ・マツモトキヨシ(2.5%) ・爽快ドラッグ(2.5%) ・JINS(3%) ・エクスペディア(3%) ・BookLive!(5.5%) |

※2025年10月現在

※ポイント還元率は予告なく変更となる場合がございます。

ご覧の通り、三井住友カード(NL)の基本還元率は0.5%ですが、誰でも知ってる人気オンラインショップで、数倍の還元率を享受できますね。

たった一手間加えるだけでポイント還元率が上がりますから、ネットショップの際はポイントUPモールの経由をお忘れなく。

ココイコの利用でリアル店舗がお得

実店舗でも事前エントリーで還元率アップ!

実店舗でも事前エントリーで還元率アップ!三井住友カード(NL)の会員は、前述のポイントUPモールでネット通販がお得になる他、『ココイコ!』で事前にエントリーを済ませておくだけで、リアル店舗でも還元率の上乗せ、もしくはキャッシュバックのいずれかを享受できます。

| 店舗名 | ポイント還元の場合 | キャッシュバックの場合 |

|---|---|---|

| ワタミグループ | 合計で1% | 0.50% |

| びっくりドンキー | 合計で1% | 0.50% |

| ビックカメラ | 合計で1% | 0.50% |

| 高島屋 | 合計で1.5% | 1% |

| 大丸 | 合計で1.5% | 1% |

| 松坂屋 | 合計で1.5% | 1% |

| 渋谷ヒカリエ | 合計で1.5% | 1% |

| 三井アウトレットパーク | 合計で1.5% | 1% |

| 東急ハンズ | 合計で1.5% | 1% |

| ユニバーサル・スタジオ・ジャパン | 合計で1.5% | 1% |

| 洋服の青山 | 合計で2% | 1.50% |

| AOKI | 合計で3% | 2.50% |

ちなみに、ポイント還元とキャッシュバックのお得度合いは同じです。

あまり深く考えず、単にあなたが使いやすい方を選択すると良いでしょう。

セキュリティに優れている

初めてクレジットカードを持つ方や、不正利用の被害に遭われた経験をお持ちの方にとって、クレジットカードのセキュリティ面は無視できない項目でしょう。

さて、ここで声を大にしてお伝えしたいのが、三井住友カード(NL)のセキュリティの高さです。

三井住友カード(NL)の発行元である三井住友カードは、アジアパシフィック圏内において唯一、VISAインターナショナルよりそのセキュリティの高さについて表彰を受けています。

以下、具体的なセキュリティ内容をご覧ください。

| セキュリティの名称 | セキュリティの内容 |

|---|---|

| ワンタイムパスワード | 本人認証において、一度限りしか発行されないパスワード。ワンタイムパスワードはアプリで取得でき、覚える必要もなく、不正利用のリスクもほぼない。 |

| 顔写真入りのクレジットカード | 希望者のみ、クレジットカードの裏面に顔写真を入れることが可能。これにより、仮に盗難や紛失にあったとしても、不正利用されるリスクが激減。 |

| VpassID安心サービス | ネットショッピングでIDやパスワード、またはカード番号を不正使用され、損害を受けた場合、届出日から60日前にさかのぼって補償される。 |

| 24時間365日の不正検知システム | セキュリティ専門の部署によって、独自の不正検知システムが24時間365日稼働。全世界のカード利用のトランザクションをチェックしているため、不正利用はほぼ不可能。 |

上記に加え、三井住友カード(NL)はカード番号が印字されていません。

以上を踏まえると、ありとあらゆるクレジットカードが存在する中で、三井住友カード(NL)はセキュリティ面において右に出るものなしと言えますね。

三井住友銀行のATM手数料が無料

あなたはまさか、未だにお金をおろすたびに、ATM手数料を払い続けてはいないでしょうか。銀行の方々には申し訳ない表現になってしまいますが、ATM手数料ほど無駄な出費はありません。

三井住友カードは三井住友銀行の口座がなくても発行できますよ!

ぜひ三井住友カード(NL)に入会後は、三井住友銀行のSMBCポイントパック契約口座を三井住友カード(NL)の決済口座に設定してください。

三井住友銀行のATM手数料を完全無料にできる他、以下のようなATMにおいても、月に3回までなら手数料無料となります。

- セブン銀行ATM

- ローソンATM

- ゆうちょ銀行ATM

- E-net

仮に毎月ATMを時間外で2回利用していた方なら、440円×12ヶ月で年間5,280円の損出を回避できます。これはバカにならない数字ですよね。

本特典を活用すれば今後、1度も手数料を被ることがなくなる人生を送ることもできるでしょう。

三井住友カード ナンバーレス(NL)の気になるデメリット

クレジットカードを選定する上で大切なのは、メリットのみならず、デメリットについても目を向けておくことです。

カードを発行してから、「そんなデメリット知らなかった!」と言わないように、ここで三井住友カード(NL)の気になるデメリットを把握しておきましょう。

- 基本還元率が低い

- 電子マネーへのクレジットチャージでポイント還元がない

これらのデメリットさえクリアできれば、ノータイムで三井住友カード(NL)を発行しても良いですね。

それでは早速、各項目について深掘りしていきますよ。

基本還元率が低い

三井住友カード(NL)の基本還元率は0.5%です。お世辞にも、高いとは言いにくい数値ですよね。

ただし、三井住友カード(NL)の以下の特典を活用すれば、ポイント還元率を大きく伸ばすことができます。

- 対象のコンビニ・飲食店でいつでも還元率がアップ

※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※iD、カードの差し込み、磁気取引は対象外です。カード現物のタッチ決済の還元率は異なります。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円分にならない場合があります。※Google Pay™ 、Samsung Walletで、Mastercardタッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。 - ポイントUPモールの経由でネット通販がお得

- ココイコの利用でリアル店舗がお得

要は使い方が大事だというわけですね。

また、ポイントを効率よく貯めるためのツールとして、以下のようなクレジットカードを合わせて発行しておくのもおすすめです。

ポイント還元率を意識したい方はぜひ参考にしてみてください。

電子マネーへのクレジットチャージでポイント還元がない

三井住友カード(NL)は電子マネーへのクレジットチャージに弱く、各種電子マネーへのチャージでポイント還元を享受できません。

このデメリットの解消法としては、年会費無料のリクルートカードの作成が最善手と言えます。

リクルートカードなら以下の通り、主要な電子マネーへのクレジットチャージに対しても満額の1.2%還元が得られます。年会費無料のクレジットカードで1.2%還元は大きいですね。

| 国際ブランド | 対応している電子マネー |

|---|---|

| Visa/MasterCard | 楽天Edy/モバイルSuica/SMART ICOCA |

| JCB | モバイルSuica |

三井住友カード ナンバーレス(NL)と通常の三井住友カードの違いを比較|本当にお得なのはどっち?

当記事では三井住友カード(NL)にスポットを当てていますが、同じ三井住友カードから発行されている通常の三井住友カードとの違いについても理解を深めておきたいところです。

そこでここでは以下の項目に沿って、三井住友カード(NL)と通常の三井住友カードの比較検討を進めていきたいと思います。

- 三井住友カード(NL)と通常の三井住友カードの共通項

- 三井住友カード(NL)と通常の三井住友カードの基本還元率

- 三井住友カード(NL)と通常の三井住友カードの年会費

- 三井住友カード(NL)と通常の三井住友カードの特典

- 三井住友カード(NL)と通常の三井住友カードの補償内容

上記の各項目のまとめとして、最後にそれぞれのカードがおすすめな人も記載しています。

ぜひどちらのカードがあなたのニーズに合っているかを見極める機会としてください。

三井住友カード ナンバーレス(NL)と通常の三井住友カードの共通項

- 対象のコンビニ・ファーストフード・ファミレス等でいつでも還元率がアップ

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。 - 最大2,000万円(利用付帯)の海外旅行傷害保険が付帯

- ポイントUPモールの経由でネット通販がお得

- ココイコの利用でリアル店舗がお得

- セキュリティに優れている

- 三井住友銀行のATM手数料が無料

三井住友カード(NL)の特典や補償は全て、通常の三井住友カードにも付帯しています。

逆に、電子マネーiD(専用)やお買物安心保険など、通常の三井住友カードに付帯していて、三井住友カード(NL)では得られない特典や補償もあります。

ぜひ双方の年会費差を念頭に置いた上で、どちらのカードを選ぶべきかを考えてみてください。

三井住友カード ナンバーレス(NL)と通常の三井住友カードの基本還元率

| カードの種類 | 三井住友カード(NL) | 通常の三井住友カード |

|---|---|---|

| 基本還元率 | 0.5~7% | 0.5~7% |

三井住友カード(NL)と通常の三井住友カードの基本還元率に差異はありません。どちらを選んでも、一般加盟店における還元率は0.5%です。

対象のコンビニや飲食店における還元率に関しては、若干三井住友カード(NL)に軍配が上がっていましたが、今現在では同じシステムになっている為、年会費が永年無料の三井住友カード(NL)の方が負担がなく利用しやすいでしょう。

- 三井住友カード(NL):対象のコンビニ・飲食店でスマホのVisaのタッチ決済・Mastercard®タッチ決済またはモバイルオーダーで7%ポイント還元

- 通常の三井住友カード:対象のコンビニ・飲食店でスマホのVisaのタッチ決済・Mastercard®タッチ決済またはモバイルオーダーで7%ポイント還元

※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※iD、カードの差し込み、磁気取引は対象外です。カード現物のタッチ決済の還元率は異なります。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円分にならない場合があります。※Google Pay™ 、Samsung Walletで、Mastercardタッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

普段から対象のコンビニや飲食店等にお世話になっている方なら、三井住友カード(NL)を選ぶと良いでしょう。

三井住友カード ナンバーレス(NL)と通常の三井住友カードの年会費

| カードの種類 | 三井住友カード(NL) | 通常の三井住友カード |

|---|---|---|

| 年会費 | 永年無料 | 初年度:無料(オンライン入会) 2年目以降:1,375円(税込) |

| ETCカード | 初年度:無料 2年目以降:550円(税込) ※前年に1度でもカード利用があれば無料 |

初年度:無料 2年目以降:550円(税込) ※前年に1度でもカード利用があれば無料 |

| 家族カード | 永年無料 | 初年度:無料(1枚目のみ) 2枚目以降/2年目以降:440円(税込) ※前年に3回以上カード利用があれば無料(1枚目のみの特典) |

初年度に関してはどちらのカードも年会費無料ですが、通常の三井住友カードの場合は2年目以降1,375円(税込)のランニングコストがかかります。

これを高いと見るか安いと見るかは人それぞれですが、年会費永年無料にこだわりたいのであれば、三井住友カード(NL)が候補に挙がりますね。

三井住友カード ナンバーレス(NL)と通常の三井住友カードの特典

※はみ出ている場合は横スクロール推奨

| カードの種類 | 三井住友カード(NL) | 通常の三井住友カード |

|---|---|---|

| 特典 | ・対象のコンビニ・飲食店でいつでも還元率がアップ ・ポイントUPモールの経由でネット通販がお得 ・ココイコの利用でリアル店舗がお得 ・セキュリティに優れている ・三井住友銀行のATM手数料が無料 |

・対象のコンビニ・飲食店でいつでも還元率がアップ ・ポイントUPモールの経由でネット通販がお得 ・ココイコの利用でリアル店舗がお得 ・セキュリティに優れている ・三井住友銀行のATM手数料が無料 ・電子マネーiD(専用)の機能を付帯できる |

先ほどもチラリと記載しましたが、対象のコンビニや飲食店等で得られるポイントアップについては、最大7%が還元されるます。

一方で、通常の三井住友カードならではの特典として、電子マネーiD(専用)の機能をカードに付帯させられる点があります。

その他の特典に関しては違いはないため、そこまで大きな特典の差はないと言えるでしょう。

三井住友カード ナンバーレス(NL)と通常の三井住友カードの補償内容

| カードの種類 | 三井住友カード(NL) | 通常の三井住友カード |

|---|---|---|

| 補償 | 最高2,000万円の海外旅行傷害保険 | ・最高2,000万円の海外旅行傷害保険 ・最大100万円のお買物安心保険 |

三井住友カード(NL)と通常の三井住友カードにはどちらも、最大2,000万円の海外旅行傷害保険が付帯します。

ただ、お買物安心保険については三井住友カード(NL)の会員は享受できず、通常の三井住友カードならではの補償と言えます。

海外旅行傷害保険だけではなく、高価なお買物の際の安心感も付帯させたい方なら、三井住友カード(NL)よりも通常の三井住友カードを選ぶべきですね。

三井住友カード ナンバーレス(NL)がおすすめな人

- 完全無料でクレジットカードを持ちたい人

- ナンバーレスカードに魅力を感じる人

- 対象のコンビニ、飲食店等でスマホのVisaのタッチ決済・Mastercardタッチ決済でポイント最大7%還元を享受したい人

三井住友カード(NL)の魅力は永年無料で保有できることや、ナンバーレスカードでセキュリティが盤石であること、そして高還元の特典ですね。

これらの特徴はいずれも通常の三井住友カードでは得られないため、上記の項目をご覧になってピンときた方は、三井住友カード(NL)をチョイスすると良いでしょう。

通常の三井住友カードがおすすめな人

- カード番号が刻印されたデザインに魅力を感じる人

- 電子マネーiD(専用)の機能が欲しい人

- お買物安心保険を付帯させたい人

ナンバーレスのカードがクールでカッコイイと思う方がいる反面、カード番号が刻印されたデザインを好む方もいることでしょう。

また、電子マネーiD(専用)やお買物安心保険が付帯しているのは通常の三井住友カードのアドバンテージです。

通常の三井住友カードは2年目以降、1,375円(税込)の年会費が発生しますが、それだけの価値を感じるのであれば、通常の三井住友カードを発行してみてください。

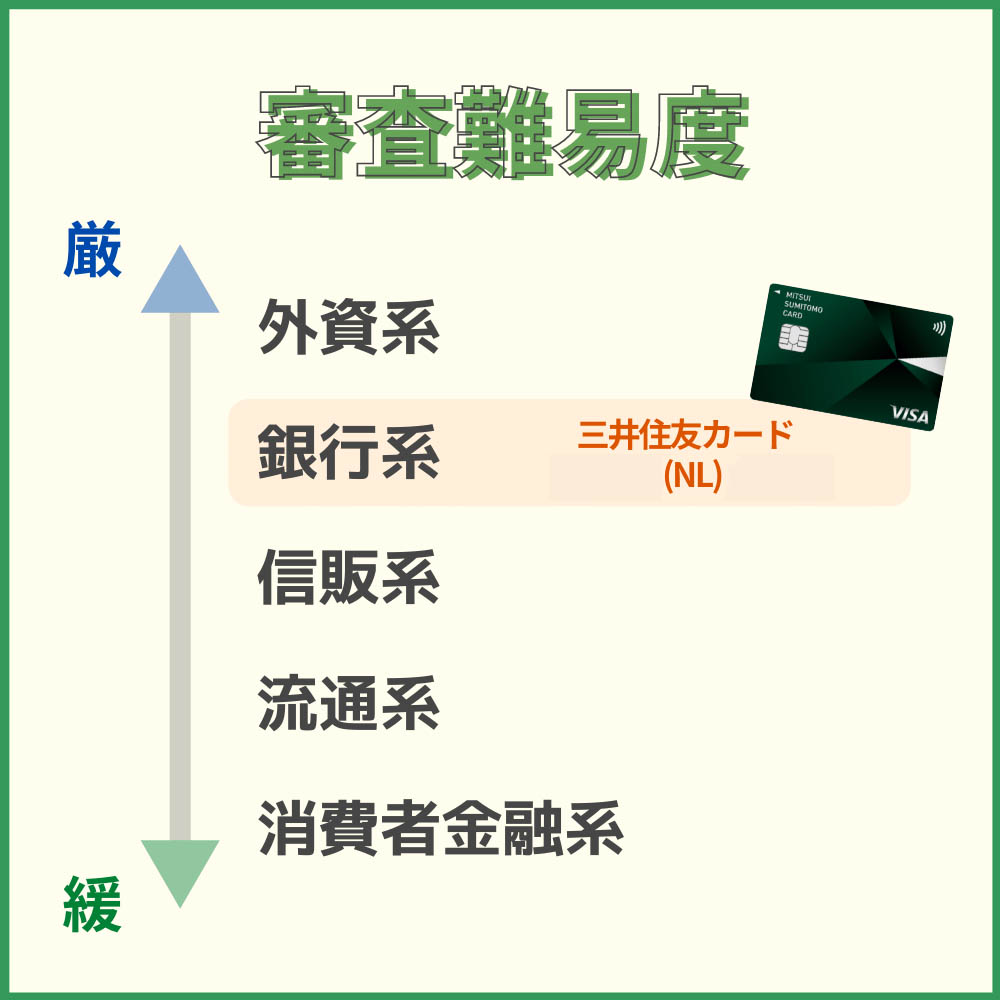

三井住友カード ナンバーレス(NL)の審査難易度や審査時間

銀行系カードに該当するも、年会費永年無料というハードルは低めに設定されている

銀行系カードに該当するも、年会費永年無料というハードルは低めに設定されている当記事最終項では、三井住友カード(NL)の審査難易度や審査時間について、以下の項目を挙げながら解説していきたいと思います。

- 三井住友カード(NL)の審査/発行会社は三井住友カード

- 三井住友カード(NL)の審査はそこまで厳しくない

- 三井住友カード(NL)は最短10秒で発行

三井住友カード(NL)の審査にビクビクしている方もいるかもしれませんが、以下の内容をご覧いただければ、いくぶん気持ちが楽になりますよ。

※最短10秒で即時発行

※即時発行ができない場合があります。

※プラスチックカードの発行は最短3営業日発行

三井住友カード ナンバーレス(NL)の審査/発行会社は三井住友カード

クレジットカードの審査難易度を知る上で一つヒントとなるのが発行元の会社とカードの系統です。

そもそも、クレジットカードには以下の通り様々な分類があり、それぞれの系統で審査難易度が異なります。

- 外資系

- 銀行系

- 信販系

- 流通系

- 消費者金融系

上記のうち、外資系や銀行系はその他の系統の審査よりも厳しいとされています。さて、ここで注目したいのが三井住友カード(NL)の審査/発行会社です。

その名の通り、三井住友カード(NL)の審査/発行会社は三井住友カードであり、三井住友カード(NL)は銀行系のカードに分類されます。

つまり、三井住友カード(NL)は信販系や流通系、消費者金融系のクレジットカードと比較すると、やや審査は厳格に実施されるというわけですね。

三井住友カード ナンバーレス(NL)の審査はそこまで厳しくない

先ほど、三井住友カード(NL)の審査がやや厳しいとお伝えしましたが、その反面、そこまで審査に対してナーバスになる必要もないと言える根拠が二つあります。

- 三井住友カード(NL)は年会費永年無料のクレジットカード

- 三井住友カード(NL)は一般カード

まず年会費について。クレジットカードの年会費と審査難易度は概ね比例の関係にあると言って良いでしょう。

この点を踏まえると、永年無料で保有可能な三井住友カード(NL)は、数あるクレジットカードの中でもずいぶんと審査ハードルが低いと考えられるわけです。

そしてクレジットカードのランク。一般カードよりもゴールドカード、ゴールドカードよりもプラチナカードと、カードのランクが上がるにつれて、審査も厳しくなっていきます。

三井住友カード(NL)は一般カードですから、カードのランクの観点から見ても、審査は厳しくないと言えます。

以上を踏まえると、確かに三井住友カード(NL)は銀行系に分類されますが、年会費やカードのランクを考慮に入れると、心理的ハードルがグンと下がるのではないでしょうか。

三井住友カード(NL)も、通常の三井住友カードと同等、もしくはそれ以下程度の審査難易度と予想されます。

詳しくは『三井住友カード ナンバーレス(NL)の審査基準や難易度は厳しい?審査落ちしない為のチェックポイント』の記事で詳しく解説していますので、ぜひ合わせて参考にしてみてください。

三井住友カード ナンバーレス(NL)は最短10秒で利用可能

急ぎでクレジットカードを発行したい方にとってはありがたいことに、三井住友カード(NL)は最短10秒で発行されます。※即時発行ができない場合があります。

以下、より具体的なカード発行までの流れと時間についてご覧ください。

- 申し込み内容を入力する

- 審査最短10秒で利用可能

※即時発行ができない場合があります。 - お支払い口座を設定する

- 入会審査/カード発行(ここまでで最短5分日)

- あなたのご自宅にカードが到着(プラスチックカードの発行は最短3営業日発行)

もちろん、ここで示している期間はあくまで目安です。

特に申請内容や必要書類などに不備があった場合、審査の段階で足踏みしてしまうことになるでしょう。

少しでも早く三井住友カード(NL)を入手したい方は、申請事項に不足やミスがないことを十分に確認した上で、カード会社に送信してくださいね。

三井住友カード ナンバーレス(NL)を入手しよう!

ここまでの内容をご覧になった方なら、三井住友カード(NL)のスペックに加え、通常の三井住友カードとの違いについても理解が深まったのではないでしょうか。

ここまでの内容をご覧になった方なら、三井住友カード(NL)のスペックに加え、通常の三井住友カードとの違いについても理解が深まったのではないでしょうか。

ここで振り返りを兼ねて、当記事のポイントをまとめておきます。

- 三井住友カード(NL)は年会費永年無料で利用できる

- 三井住友カード(NL)は券面にカード番号なしでセキュリティが盤石

- 三井住友カード(NL)は対象のコンビニ・飲食店等で最大7%還元

- 通常の三井住友カードはお買物安心保険がアドバンテージ

- 三井住友カード(NL)の審査/発行会社は三井住友カード

- 三井住友カード(NL)の審査はそこまで厳しくない

- 三井住友カード(NL)は最短10秒で発行される

※即時発行ができない場合があります。

三井住友カード(NL)は年会費永年無料とは思えないほどに、特典や補償が充実している一枚です。

ぜひこれを機に三井住友カード(NL)を発行していただき、様々なシーンでじゃんじゃん節約効果を高めていってくださいね。

カード基本情報

| 還元率 | 0.5~7% | |

|---|---|---|

| ポイントの種類 | Vポイント | |

| 年会費 | 初年度 | 永年無料 |

| 2年目以降 | 永年無料 | |

| 申込み条件 | 18歳以上※高校生を除く | |

| 国際ブランド | Visa/Mastercard | |

| 家族カード | 初年度 | 永年無料 |

| 2枚目以降 | 永年無料 | |

| ETCカード | 初年度無料 2年目以降:550円 ※前年に1度でもカード利用があれば無料 |

|

| カード締め日 | 15日 末日 ※2種類あり |

|

| カード支払い日 | 翌月10日(15日〆) 翌月26日(末日〆) |

|

| 支払い方法 | 口座振替 | |

カード付帯の保険・補償

| 海外旅行 | 利用付帯 | 最大2,000万円 |

|---|---|---|

| 自動付帯 | - | |

| 国内旅行 | 利用付帯 | - |

| 自動付帯 | - | |

| ショッピング | - | |

電子マネー

| 付帯電子マネー | iD(専用) | |

|---|---|---|

| チャージできる電子マネー | - | |

空港サービス

| 空港ラウンジ | - | |

|---|---|---|

| プライオリティパス | - | |

発行会社

| 会社名 | 三井住友カード株式会社 |

|---|---|

| 公式サイト | https://www.smbc-card.com/index.jsp |

| 所在地 | 東京都江東区豊洲二丁目2番31号 SMBC豊洲ビル |

| 設立日 | 1967年12月26日 |

対象店舗では高還元率でお得

(5)

おすすめ度

(5)

還元率

(4)

優待

(4)

補償

(5)

ポイントの利便性

セブン・イレブンでは最大10%のポイント還元で、ローソン、マクドナルドなどの特定のコンビニや飲食店での支払いでは、最大7%のポイント還元と、ポイント還元率は高くて、よく行くお店で高還元率なのはとてもうれしいです。

対象店舗以外での買い物では、還元率が0.5%とそれほど高くはないですが、貯まったVポイントはお店でも使えますし、クレジットカードの精算時に、支払い金額に充当できるので便利です。

また、カード表面にカード番号や有効期限が印字されていないので、セキュリティ面も安心できます。

良い点

悪い点

役に立った? Yes No

Apple Payにオススメの一枚

(5)

おすすめ度

(4)

還元率

(3)

優待

(5)

補償

(4)

ポイントの利便性

審査ドキドキでしたが、webで数分で審査通りました。

初めてのクレカで、券面のデザインもとても良いと思います。

ネットでの買い物でも、セキュリティがしっかりしていて安心、セブン-イレブンをよく利用していて、Apple Payでクレジットタッチ決済すればVポイントもお得に貯めれます。

セブンをよく使われる方なら特にオススメです。

良い点

悪い点

役に立った? Yes No

使いやすさ1番

(5)

おすすめ度

(4)

還元率

(3)

優待

(3)

補償

(5)

ポイントの利便性

今年から新NISAを始めました。知人のオススメで三井住友カードが使いやすいと教えていただき、SBI証券と連携して申込しました。年間費も無料で持ちやすく、また、カードデザインもシンプルで見た目もよく、ナンバーレスなので、安心して持ち歩けます。何枚も他社のクレジットカードを持っていますが、クレジットのタッチ決済はどこよりも早く決済ができる気がします。ポイントもVポイントで貯めやすいので、メインカードとして使用しています。三井住友カードを管理するアプリ(Vpass)も見やすくわかりやすいです。おすすめのクレジットカードです。

良い点

悪い点

役に立った? Yes No

持っていても損はないので良い

(3)

おすすめ度

(3)

還元率

(3)

優待

(3)

補償

(3)

ポイントの利便性

年会費が無料だし特に損をすることはないので、使っても良いかなと思います。キャンペーンがあるタイミングで作れると尚良いです。コンビニやマクドナルド、ファミレスでのポイント優遇店舗はポイントが貯まりやすいので良いですが、それ以外のところではポイント還元が低いので、ポイント還元をメインで考えるとそれほどかなと言った感じです。ナンバーレスなのでセキュリティ面で多少は安心感がアップするのも良いかなと思います。

良い点

悪い点

役に立った? Yes No

これ一枚で十分、満足度が高い

(5)

おすすめ度

(4)

還元率

(3)

優待

(4)

補償

(5)

ポイントの利便性

新NISAが始まり、SBI証券と連携して使う人も多いのではないでしょうか。

注目度が高まるクレジットカードです。

1年間100万利用すればゴールドカードになるため、現在は還元率0.5%ですがゴールドカードになればより多くの優待を受けられるので早めに入手することがオススメです

ナンバーレスでデザインも豊富でかわいいです。

年会費が永年無料なのはやっぱり譲れません

良い点

悪い点

役に立った? Yes No

ご自分の利用店舗でポイント優遇あるなら持つべし

(4)

おすすめ度

(3)

還元率

(2)

優待

(4)

補償

(3)

ポイントの利便性

いわゆる王道Visa。

年会費無料で初期キャンペーンがあるなら作っておいて損はないが、コンビニ・ファミレス・マクドナルドのポイント優遇店舗以外ではポイントが低い。

携帯や電気代などの毎月使用料を引き落としにすると謎の抽選があるのだが全く当選しない。あるだけ無駄な抽選。ログインしただけでもらえるポイントなどのほうがありがたいのに。

良い点

悪い点

役に立った? Yes No

学生でも使いやすい

(4)

おすすめ度

(3)

還元率

(3)

優待

(3)

補償

(4)

ポイントの利便性

初めて使う人からしたら手数料や使いやすさ、手に入りやすさなどが懸念点かと思いますが、このカードは初めてカードを持つ人からしたらとても使いやすく始めやすいと思います。

年会費は無料ですし申請してから手に入るまでとても早く、またアプリを使えば、自分がどのくらい使ったか分かりやすいです。

しかし、悪い点を言うならば、還元率が思ったよりも少ない気がします。コンビニや特定のファストフード店は還元率が良いですが、そのようなとこで中々カードを使わない人からしたら、還元率はあまり期待ができない気がします。しかし使いやすさはピカイチです。

良い点

悪い点

役に立った? Yes No

SBI証券でお得に積立投資するなら第一候補のカード

(4)

おすすめ度

(4)

還元率

(2)

優待

(4)

補償

(5)

ポイントの利便性

0.5%(MAX250円)のVポイントを貰うことができます。ポイントは支払いに充当できてお得な気分になれます。また、ポイントが貰えるキャンペーンもよく開催されていて、抽選なのですが、10ポイント程度であれば意外とよく当たるのも嬉しいです。

営業の電話がかかってくるのは残念な点だと思います。これもアプリから解除することができるので、それ以降はかかってこなくなりました。

良い点

悪い点

役に立った? Yes No

使いやすいクレジットカード

(4)

おすすめ度

(3)

還元率

(4)

優待

(4)

補償

(4)

ポイントの利便性

とにかく年会費が永年無料なので安心です。カードのデザインがシンプルでわかりやすいです。クレジットカードで投資信託が買えるのが魅力的です。

良い点

悪い点

役に立った? Yes No

会計が楽

(5)

おすすめ度

(4)

還元率

(5)

優待

(5)

補償

(5)

ポイントの利便性

昨年、初めてクレジットカードを作成したのが、この三井住友カード(NL)です。

コンビニやスーパーで買い物をする時にスマホをかざすか、カードをタッチするだけで簡単に決済が出来ます。

また、ネットショッピングをする時に使用すれば、コンビニエンスストアに支払いをしに行く必要が無くなり、商品が早く届くようになりました。

ナンバーレスなので、支払い時に安心してカードを出すことが出来ています。

また、アプリで管理することもでき、いくら使ったのかや引き落とし日を確認できるところもありがたいです。

良い点

悪い点

役に立った? Yes No

日常的に使える1枚です。

(5)

おすすめ度

(5)

還元率

(3)

優待

(5)

補償

(5)

ポイントの利便性

年会費無料なのと、ナンバーレスなところがいいです。

セキュリティ上、とても安心だなと思いました。

審査スピードが最短で5分ほどと早いのが特徴。カードデザインがシンプルでスタイリッシュなのもいいです。

日常生活でよく利用するコンビニなどで還元率が上がるなど、ポイントのためやすさもいいと思います。使い勝手は大変いいと思います。

投資をする方はSBI証券の口座と紐付けできるので、投資信託をするのにもいいかと。

スマホアプリのvpassの使いやすさもポイント高いです。見やすくわかりやすい。

良い点

悪い点

役に立った? Yes No

積立NISAでポイントゲット

(5)

おすすめ度

(3)

還元率

(4)

優待

(3)

補償

(5)

ポイントの利便性

SBI証券で積立NISAを初める為に、入会特典のキャンペーン目的で利用を開始。

元々クレジットカードは使っていたが、この機会にIDやApple Payと紐付けした事で利便性が飛躍的に向上。小銭がジャラジャラしていた状態から現金不要な生活に移行が出来ました。

ナンバーレスのカードは初めてだったが、アプリも使用しやすく番号もすぐに確認できます。

カード番号が表面にない事は飲食店などでカードを渡す時にも気が楽になりました。

もちろんスキミングには気を付ける必要はありますが、単純に目で覚えることが出来ないのは心理面でもメリットがあるなと感じました。

緑のカードのデザインもごちゃごちゃしてなくて出す時に持っていてカッコいいなと思います。もちろん黒かったらよりかっこいいんですけど。

良い点

悪い点

役に立った? Yes No

キャッシュレス派に最適!

(4)

おすすめ度

(3)

還元率

(3)

優待

(3)

補償

(4)

ポイントの利便性

初めてこの三井住友カード (NL)でナンバーレスのカードを作成しました。

オンライン決済などの際にアプリでカード番号を確認すればよいのでスマホだけで決済が完結します。また、IDやApple Payにも対応しているので、キャッシュレス決済にも使いやすいです。

このカードを使うようになってからはキャッシュレスに加えてカードも持たなくても困らないことが増えてスマホ1つで生活ができます。

さらに、利用時のアプリへの通知も早いので、利用したことがすぐに確認できます。

そのため、不正な利用があってもすぐに分かりそうです。また、ナンバーレス+タッチ決済でカード番号も暗証番号も漏洩するリスクが抑えられているため、普段からカードでの決済もしやすいです。

良い点

悪い点

役に立った? Yes No

SBI証券で積み立てるならこれ!

(5)

おすすめ度

(4)

還元率

(5)

優待

(4)

補償

(5)

ポイントの利便性

クレジットカードで投資信託が買える貴重なのが、この三井住友カード(NL)です。

投資信託を購入するのは通常証券口座への入金が必要です。そのため振り込みが面倒だったのですが、こちらのカードを用いれば毎月5万円まで投資信託の積み立て購入ができます。

長期に投資を頑張ろうと考えていたので、自動で購入でき入金も不要なSBI証券口座とこちらのクレジットカードの相性は抜群だと思いすぐ発行しました。手元に届くのも迅速でしたし、本当に満足度の高いカードになります。

同じように投資信託購入に使える三井住友カードもあるのですが、年会費がかかったりするので自分としては年会費無料のナンバーレスカードで十分だと思っています。

良い点

悪い点

役に立った? Yes No

アプリが便利

(4)

おすすめ度

(4)

還元率

(3)

優待

(3)

補償

(4)

ポイントの利便性

社会人になって初めて作ったクレジットカードが、この三井住友カード(NL)です。

それまではほとんどが現金払いや引き落としで暮らしてきましたがもっと早く作っておくべきだったと後悔しました。非常に使い勝手が良いと思います。

スマホ内にアプリ【VPASS】をダウンロードすると毎月の使用料やポイント残高など簡単に確認できるようになっています。

他社のクレジットカードも作ってアプリと連携していますが三井住友カードのアプリが使いやすく感じます。

良い点

悪い点

役に立った? Yes No

汎用性が高い

(4)

おすすめ度

(3)

還元率

(3)

優待

(3)

補償

(4)

ポイントの利便性

三井住友カード (NL)はセブンイレブンなどのコンビニをはじめ、全国展開しているファーストフード店やドラックストアのほとんどで使えるので、使い勝手が良く日常での使用に適しているカードです。また、タッチ決済なので支払い時に番号の入力で時間を取られずに済むため待ち時間が少ない。

利用頻度や使用金額の高い店を指定しておくと、そこの還元率がアップするので効率的にポイントを貯められる。貯まったポイントはキャッシュバックされるので便利だと思います。

良い点

悪い点

役に立った? Yes No

積立NISA用と対象店舗でお得なのでおすすめ

(4)

おすすめ度

(4)

還元率

(3)

優待

(4)

補償

(4)

ポイントの利便性

三井住友カード (NL)ではSBI証券と紐づけできるので、入会特典キャンペーン目的と、積立NISAの買付目的で(ポイントも貯まりますし)こちらのクレジットカードを現在利用しています。

三井住友銀行は自分は利用してないので、興味はあるのですが、こちら地方なので、ATMなど見たことがないのが現状です。マクドナルド含め対象となっている飲食店、コンビニ等がタッチ決済にも対応していれば、かざすだけでスマートにすぐ支払いができます。

その分、ポイント還元率が最大5%になるのも大きいです。

良い点

悪い点

役に立った? Yes No

普段使い用に!

(5)

おすすめ度

(4)

還元率

(4)

優待

(4)

補償

(4)

ポイントの利便性

年会費がかからないという利点。そしてカード自体にカード番号が記載されていないため

紛失した場合でも一般的なカードと違い悪用されるリスクがかなり少ない。

SBI証券でクレジットカード積立により0.5%の還元がある。

クレジットのタッチ払いにも対応しているため店側も同様に対応している場合に使う事ができる。

暗証番号の入力を行わなくて良いため、レジでの待ち時間短縮にも使える。

良い点

悪い点

役に立った? Yes No

昼ご飯でコンビニやマクドナルドをよく利用する人はおすすめ

(4)

おすすめ度

(4)

還元率

(3)

優待

(2)

補償

(4)

ポイントの利便性

三井住友カードナンバーレス(NL)は、外回りの仕事をしている自分には「ポイントが貯まりやすいクレジットカード」なので、とても重宝しています。

三井住友カードナンバーレス(NL)は、セブンイレブンやローソンなどコンビニやマクドナルドでタッチ決済を利用すると、ポイント還元率が「5%」も付いてきます。

その貯まったポイントは、キャッシュバック機能があるので、クレジットカードの支払い金額に当てているので、毎月思っていたよりも少ない支払いで良いところも気に入っています。

良い点

悪い点

役に立った? Yes No

積立NISA用におすすめ

(4)

おすすめ度

(2)

還元率

(3)

優待

(3)

補償

(5)

ポイントの利便性

今年から始めた積立NISA用に三井住友カードのNLを作成しました。積立てた金額に対して0.5%のポイントが付くので、貯金をするのにポイントがついてると考えると、とてもお得な気持ちになります。

貯まったVポイントで投資信託が気軽に購入できます。

Vポイントも使いやすくアプリで簡単に行えて、使いそびれる心配もないです。その都度行っているキャンペーンのお知らせが、アプリで確認できるので便利です。

また、公共料金支払いなど設定しておくと「定期払いチャンス」で一口ごとに抽選権が発行され、ポイントがもらえるチャンスがあります。

良い点

悪い点

役に立った? Yes No

持って損はない年会費無料カード

(4)

おすすめ度

(3)

還元率

(3)

優待

(4)

補償

(5)

ポイントの利便性

三井住友のクレジットカードが年会費無料で、ETCカードとしても年に一度でも利用すれば無料で使えるので、持っておいて損はない使い勝手のいいカードだと思う。

Vポイントの還元率は高いとは言えないものの、コンビニやマックでの還元率が高いので、毎日のランチなどでよく利用する人であれば、知らないうちに意外とポイントが貯まっている。

タッチ決済ができるので、支払いもかなりスムーズにできるし、指定したお店の還元率が上がるため、よく行くお店や使用額の高いお店を指定すると、効率的にポイントを貯められるのも魅力。

ポイントの有効期限が2年あり、気づいたら失効していたということも少ない。ポイントのキャッシュバックができるため、実質その分を現金で貯めることができるのが地味に嬉しい。

良い点

悪い点

役に立った? Yes No

社会人、学生初めての一枚に!

(4)

おすすめ度

(3)

還元率

(3)

優待

(4)

補償

(5)

ポイントの利便性

デザインがシンプルで王道の一枚かなと思います。

アプリで、利用履歴が見れるのですが、スマートでわかりやすく作り込まれているなという印象です。

銀行口座も三井住友であれば、紐付けも出来てアプリ一つで出入りしていくお金の流れを把握できるので非常に使いやすいです。

また、VISAタッチ機能は対応しているコンビニやスーパーでの会計をスムーズに行えるので利便性が高いです。特にカードにこだわりを求めていない人や初めての一枚におすすめです。

良い点

悪い点

役に立った? Yes No

ナンバーレスでセキュリティレベルが高いカード

(4)

おすすめ度

(3)

還元率

(3)

優待

(4)

補償

(4)

ポイントの利便性

大手銀行のカードなのに、年会費無料なので1枚持っていてもいいかなと思って作りました。カードに番号が書いていないのでとても安全なクレジットカードで、セキュリティがしっかりしているので安心して所持できます。

申請から1週間ぐらいですぐ届いた点も良かったです。しかし、ポイント還元率が高い店舗がコンビニくらいしかなくて、あまりポイントがたまらない点が残念です。あとタッチ決済なせいか、カードが傷みやすい気がします。

良い点

悪い点

役に立った? Yes No

コンビニでしか使えないカード

(2)

おすすめ度

(2)

還元率

(2)

優待

(2)

補償

(5)

ポイントの利便性

初めて持ったナンバーレスカードで、ちょっと違和感はありますがそこまで不便なわけでもない。スマホがないと簡単にカード番号が分からなくなるのは、難点になる人もいるかもしれない。

対象店舗(コンビニ)5%還元は、使う人によっては非常に魅力的なものではあるが、使わない人にとっては0.5%のカードでしかなく、もっと高還元率のカードはあるのでその店を使うかどうかにかかっているといっても過言ではない。

三井住友なのに永年無料なので、持っていてもいいが、対象店舗を使わないので個人的にはあまり使えなかった。

良い点

悪い点

役に立った? Yes No

積み立て用に!

(4)

おすすめ度

(4)

還元率

(4)

優待

(5)

補償

(5)

ポイントの利便性

年会費が永年無料で、対象のお店でタッチ決済をするとポイントが最大5%還元されるのでとてもお得です。

SBI証券で投資をしている場合、カード支払いにすることで最大5万円まで0.5%還元されるので愛用しています。

良い点

悪い点

役に立った? Yes No

コンビニユーザー必須アイテム

(5)

おすすめ度

(5)

還元率

(3)

優待

(4)

補償

(5)

ポイントの利便性

もともと三井住友カードのデザインが好きで所有しておりました。アプリで管理するのも非常に簡単で使い易く、重宝しております。

暑さの影響か、磁気の調子が悪くてタッチ決済に不具合が出たこともありましたが、再発行手続きもアプリを通じて簡単に申し込むことができたため、すぐに新しいカードを入手することができました。

良い点

悪い点

役に立った? Yes No

学生は便利

(5)

おすすめ度

(4)

還元率

(5)

優待

(4)

補償

(5)

ポイントの利便性

コンビニやマクドナルドでの還元率5%は他のクレジットカードやキャッシュレス決済でもない還元率なのでコンビニをよく使う私にとってはぴったりのカードです。また学生であればサブスクの支払いで10%、携帯料金の支払いで2%、LINEPayの支払いで3.0%還元があります。このクレジットカードは普段の使用では還元率は0.5%と決して高くはありませんが学生であればLINEPayで3%還元を受けられるので普段使いにもおすすめです。

良い点

悪い点

役に立った? Yes No

コンビニのVポイント還元率が良い

(4)

おすすめ度

(5)

還元率

(3)

優待

(4)

補償

(5)

ポイントの利便性

コンビニ大手3社で5%の還元率というのは頻繁にコンビニを使う自分としては、大変ありがたいです。

またVポイントのカードへの移行も簡単な操作でできるので、助かります。

申請・審査も簡単かつすぐだったので、ストレスなく利用を開始できました。

カードの名前の姓と名のアルファベットの区切りを、間違えて申請してしまったのですが、修正申請をあげたら、すぐに新しいカードがきたので、これも助かりました。

良い点

悪い点

役に立った? Yes No

コンビニ利用には持ってこいの一枚。

(4)

おすすめ度

(4)

還元率

(2)

優待

(3)

補償

(3)

ポイントの利便性

ナンバーレスのクレジットカードを発行したいと思い選びました。今は結局、iphoneのwalletに紐付けてタッチ決済メインなのでナンバーレスにする必要性はそこまで無かったと感じていますが、コンビニ利用で最大5%の還元率は魅力です。通常の還元率は0.5%と高くはないので、あくまでも還元率が高くなるコンビニとマクドナルド専用で使っています。

ちなみに、還元されたVポイントは1pt=1円として支払いに利用できますが、こちらもiPhoneだとwalletに紐付けてモバイルSuicaへのチャージ可能です。

買い物はコンビニで済ませる、という方には還元率が高くオススメではないでしょうか。

良い点

悪い点

役に立った? Yes No

ヨーロッパでのクレジットカード払いに大活躍!

(4)

おすすめ度

(4)

還元率

(3)

優待

(3)

補償

(2)

ポイントの利便性

長期の海外滞在(ヨーロッパ)に三井住友カードを持って行っています。ヨーロッパはほとんどがカードもしくはモバイルペイが主流です。海外滞在の際は別ブランドやカードを2枚以上持っていくようによく勧められますが、私は諸事情で三井住友カード1枚だけで渡航しました。

最初は買い物の時使えなかったらどうしようかと不安でしたが、どこでも使用できてとても助かっています。

また、タッチ決済がついているので、とてもスムーズに買い物ができます。

1枚しか持ってきていませんが、三井住友カードを選んて良かったと思っています。

三井住友カードを使用してVポイントが貯まると、翌月以降のカード払いにもポイントが使えるのは海外に住んでいると、ポイントをコンビニやお店で使用できないので、ありがたいです。

良い点

悪い点

役に立った? Yes No

スピード審査

(5)

おすすめ度

(3)

還元率

(3)

優待

(3)

補償

(5)

ポイントの利便性

大学1年生、アルバイトの私でも審査が通りました。スピード審査を申し込んだ結果、30分ほどで結果が来て好印象でした。コンビニなどの最初からポイント還元率が高いものだけでなく、自分でお店を決めてポイント還元率を上げることもできるところがポイントだと思います。

良い点

悪い点

役に立った? Yes No

すぐに発行できます!!

(4)

おすすめ度

(4)

還元率

(2)

優待

(3)

補償

(4)

ポイントの利便性

初めてクレジットカードを作ったのが三井住友さんで、申し込みしてからレスポンスが非常に早くすぐにカードを発行してくれ好印象!

対象の商業施設でのお買い物の際に最大で還元率が5%も付き、とてもお得に感じています。その他にもスマホ決済など、多種多様な機能面も充実しております。

私自身最近はあまり現金でのお買い物が少なくなっているのでとてもありがたいです!!

その他にもクレジットカードを無くした際も60日間は損害も補償してくれるのも良い点です!

良い点

悪い点

役に立った? Yes No

デザインもかっこいい

(4)

おすすめ度

(4)

還元率

(3)

優待

(3)

補償

(3)

ポイントの利便性

ナンバーレスでセキュリティ面も安心できる一枚です。デザインもかっこよく年会費無料で手軽に作成できます。申し込みからカードが届くまでも比較的早く、スムーズに作成することができました。

良い点

悪い点

役に立った? Yes No

セキュリティ的に安心

(4)

おすすめ度

(3)

還元率

(3)

優待

(3)

補償

(4)

ポイントの利便性

海外に行く前にVISAのクレジットカードが至急で必要になった際に作ったのですが、本人確認もないため1週間程度で発行されました。

ナンバーレスなのでセキュリティ上安心できますし、デザインもシンプルで落ち着いていて気に入っています。

条件を満たせば海外の旅行傷害保険も付帯されるそうです。

カード発行の初心者や、すぐにカードが必要な方、もう一枚カードを作りたい方にもおすすめです。

良い点

悪い点

役に立った? Yes No

すぐに発行!

(5)

おすすめ度

(2)

還元率

(3)

優待

(3)

補償

(3)

ポイントの利便性

私が初めてクレジットカードを作ったのが三井住友カードさんで

相談してから約1週間以内のうちに発行され、レスポンスが早く好印象でした。ポイントの還元率も最大で5%で他社のクレジットカードと比べても引を取らないとパーセンテージです!その貯めたポイントでよくネットショッピングなどもしており上手くポイントを活用しています。これからも長年使っていく予定です!!

良い点

悪い点

役に立った? Yes No

(4)

おすすめ度

(3)

還元率

(3)

優待

(3)

補償

(5)

ポイントの利便性

まあ、SBI証券でカード積立もできるけど

ポイント還元率が低いです。

基本的には、コンビニ専用カード(まあ、タッチ決済を利用しているけど)

良い点

悪い点

役に立った? Yes No

一歩先の先進性と洗練された外見

(4)

おすすめ度

(3)

還元率

(2)

優待

(3)

補償

(4)

ポイントの利便性

ネットで広告が目にとまり、カードがもう一枚あってもいいと思っていたので作ることにしました。

目立つデザインに惹かれた面もありました。

良い点

悪い点

役に立った? Yes No

積立NISAの支払いが出来るクレジットカード

(5)

おすすめ度

(3)

還元率

(4)

優待

(4)

補償

(5)

ポイントの利便性

積立NISAを始めようと思い、作ったカードです。楽天カードも積立NISAに使えるのですが、還元率が1%から0.2%に今後下がってしまいます。こちらのカードは還元率は0.5%ですが、長い目で見たら三井住友カードの方が安心だなと思い作りました。

投資にクレジットが使えるのはうれしいです。

良い点

悪い点

役に立った? Yes No

とりあえず1000ポイントもらうべき

(5)

おすすめ度

(5)

還元率

(5)

優待

(5)

補償

(5)

ポイントの利便性

このカードはクレジットカードなのにナンバーが無いのが特徴。だからセキュリティ面ではかなり良いと思います。落としてしまっても第三者にカードナンバーをもってかれるということはありまえんからね。あとiD払い対応ですからだいたいどこの店行ってもこのカードがあれば支払い可能です。カードデザインはシルバーと緑がありました。私はシルバーを選択しましたがデザインは普通という感じ。ってかシルバー色選んだほうがいいかも。緑選ぶと三井住友感がめっちゃ出ます。iD機能付いたクレジットカード持っていない方はこのカードおすすめです。

良い点

悪い点

役に立った? Yes No

積立投資用に作成

(4)

おすすめ度

(4)

還元率

(3)

優待

(3)

補償

(3)

ポイントの利便性

SBI証券で米国株の積立投資をするため三井住友カード(NL)を作りました。

毎月自動引き落としの設定にして引き続きポイントをいただいています。

このカードは普段使いではなく投資用カードとして作りました。

日常的に使用しているのは楽天カードです。

良い点

悪い点

役に立った? Yes No

デザインがシンプル

(4)

おすすめ度

(4)

還元率

(3)

優待

(3)

補償

(4)

ポイントの利便性

デザインがシンプルで、どのような場面でも使いやすいと思いこのカードを作りました。クレジットカード番号も書かれておらず、セキュリティ面でも優れていると思います。すぐにクレジットカードが必要だったので、発行が早いというのも選んだ理由でした。

良い点

悪い点

役に立った? Yes No

コンビニ最強の一枚

(5)

おすすめ度

(4)

還元率

(4)

優待

(3)

補償

(5)

ポイントの利便性

カード券面にエンボスがなくカード番号もない非常にシンプルで洗練されたデザインでかっこいい。またこのカード最大の魅力がコンビニ2社とマクドナルドでのタッチ決済時の5%ポイント還元であること。普段コンビニを毎日使う方にとっては非常にポイントが貯まりやすく、コンビニ専用のサブカードとして一枚持つ価値があるカードです。

良い点

悪い点

役に立った? Yes No

セキュリティ面が安心

(4)

おすすめ度

(3)

還元率

(3)

優待

(4)

補償

(4)

ポイントの利便性

三井住友ナンバーレスカードは、名前の通りカードの券面に番号表記が無いのが最大の特徴となっています。カードを万が一落としてしまった場合でも、カード番号やセキュリティ番号を知られる恐れがないです。また、カード番号の盗み見なども防止する事が出来るので、セキュリティ面で非常に安心感があります。利用金額に応じてVポイントも還元されるので、ポイントを貯めて利用出来るのも良い点です。コンビニやマクドナルドなど、提携店ですとポイント還元率も高くなり、Vポイントがたくさん貯められる魅力もあります。使い勝手が良く、セキュリティも万全なカードです。

良い点

悪い点

役に立った? Yes No

話題のナンバーレス

(3)

おすすめ度

(3)

還元率

(2)

優待

(3)

補償

(4)

ポイントの利便性

最近、話題になっているナンバーレスのクレジットですがデザインカラーでインパクトがありナンバーレスのため表面にはもちろんナンバーの記載はなく、キャッシュレス決済の際に、安心して利用できます。コンビニ3社を利用する方やマクドナルドでの支払いで最大5%還元もありますので、お得感があります。外出時にキャッシュレス決済の使い分けも可能です。年会費も永年無料なので、学生さんや主婦の方でも気軽に持てると思います。家族カードも無料ですのでおすすめです。キャッシュレス決済の利用にもタッチ決済可能なため、税込み1万円を超えなければサインや暗証番号入力もなく支払いもスムーズでお会計時にもたつく心配がありません。

良い点

悪い点

役に立った? Yes No

スマホで決済

(4)

おすすめ度

(3)

還元率

(2)

優待

(3)

補償

(4)

ポイントの利便性

今まではカード番号が凸凹に彫られたデザインのクレカを持っていましたが、このカードは番号の印字がないので盗難・紛失してもセキュリティ面が強化されているので安心して持ち歩けます。また凸凹がなくなったので財布が傷つきにくく、取り出しやすくなりました。

スマホアプリと連携できるので、利用履歴や個人情報やカード番号などその他の登録情報をスマホ一つで気軽に確認・変更できるのがとても便利です。また、タッチ決済にも対応しているので、スマホ一つでいろんな店で決済できるのがいい。

良い点

悪い点

役に立った? Yes No

はじめてクレジットカードを持つ大学生・新社会人向けでは!

(4)

おすすめ度

(4)

還元率

(3)

優待

(3)

補償

(4)

ポイントの利便性

近年、主流となっているナンバーレスカードの代表格です。

メリットとして、コメント主はデジタル管理の利便性を挙げます。

もはや財布・現金を持たずに、場所を選ばずに、スピーディに決済するのが当たり前の時代です!

こうした生活スタイルをはじめるために、三井住友カードはうってつけだと思います。

審査も早いのも特徴的です。

大学進学や就職を機に新生活をはじめた方へ、とにかくクレジットカードを持ちたい!決済手段を増やしたい!という場合には、ぜひ選択肢に入れてみてはいかがでしょうか。

良い点

悪い点

役に立った? Yes No

高還元のコンビニとマック用

(4)

おすすめ度

(5)

還元率

(3)

優待

(3)

補償

(3)

ポイントの利便性

使用歴半年以上 コンビニで使用するカードとして作成しました。高還元とナンバーレスによる高めセキュリティ、そしてアプリによる使用金額管理などとても満足感が高いカードだと思います。ただ溜まるポイントがVポイントでまだ発展途上な印象があります。(今後投資に使えるようになっていくようです。)ですがこのポイントもTポイントやPontaポイントなどに変換できたり、支払いに使用できるのでおおむね満足しています。SBI証券でのクレカ積み立てでポイントもたまりますので一枚持っていても損はないカードだと思います。

良い点

悪い点

役に立った? Yes No

便利でスマート

(5)

おすすめ度

(4)

還元率

(1)

優待

(3)

補償

(5)

ポイントの利便性

ナンバーレスなので見た目がスマートでかっこいいです。あと、VISAなのでほとんどの店で利用できます。

良い点

悪い点

役に立った? Yes No

メインカードにしてます

(4)

おすすめ度

(5)

還元率

(1)

優待

(2)

補償

(5)

ポイントの利便性

最近多用しています。まだそれほど多くないタッチ決済機能は、とても便利で、カード1枚持ってお店に入ったりしてます。そしてなんと言ってもポイント還元率が、すごい!通常0.5%が、コンビニやマクドナルドでポイントUP、更にタッチ決済を利用するともっとお得です。その他家族ポイントもあるようです。また近所のスーパーやカフェなど、対象のお店(3つまで)を選んでおけば、そこでも+0.5%ポイントになります。SBI証券で積立投資もしているので、自動でポイント還元されている感覚です。貯まったポイントは、カードの代金支払いに使っています。

良い点

悪い点

役に立った? Yes No

初めてでも簡単

(5)

おすすめ度

(4)

還元率

(2)

優待

(2)

補償

(4)

ポイントの利便性

大学生になって初めてのクレジットカードとして作りました。

手続きが面倒なのかなと思っていましたが、スマートフォンで簡単に発行できました。

良い点

悪い点

役に立った? Yes No

ポイントがたくさん貯まりました。

(5)

おすすめ度

(3)

還元率

(2)

優待

(3)

補償

(3)

ポイントの利便性

新規発行でポイントがたくさん貰える事とナンバーレスに惹かれて作成しました。

良い点

悪い点

役に立った? Yes No

SBI証券での積立用です!

(5)

おすすめ度

(4)

還元率

(3)

優待

(3)

補償

(4)

ポイントの利便性

夫婦で共同貯金をしているため、その貯金を運用しようと思い、SBI証券での投資信託積立用に作成しました。

クレジットカード決済で毎月5万円ずつSBI証券で積立投資をすることができます。

クレジットカード決済分もポイントが貯まり、毎月決まった日に自動的に決済してくれるためとても便利に利用しています。

また、ナンバーレスのため券面がとてもシンプルなので、シンプルが好きな方やミニマリストの方におすすめです。

良い点

悪い点

役に立った? Yes No

SBI証券 積み立て用

(5)

おすすめ度

(4)

還元率

(3)

優待

(3)

補償

(3)

ポイントの利便性

SBI証券カード積み立て用に作りました。

楽天証券のポイント還元率が下がってしまうタイミングと重なったので作成したのですが、マクドナルドやコンビニで使用するとポイント還元率が高いため愛用しております。

良い点

悪い点

役に立った? Yes No

コンビニ利用にはこの1枚

(4)

おすすめ度

(3)

還元率

(2)

優待

(4)

補償

(5)

ポイントの利便性

まずはデザインがお洒落です。2種類から選べますが私はシルバーにしました。お財布から取り出した際に店員の立場からすると意外と見ているんです。できる大人のカードといったイメージがします。そしてカードを自宅に置いたままでもアプリでクレジット決済ができるところがいいですね。クレジット機能付きのカードはあまり持ち歩きたくない私には便利なカードです。コンビニでは還元率が5%というのも嬉しいです。ただ気をつけて欲しいのは、スマホアプリでもクレジット決済で無いと5%還元にはならない所です。スマホをいじっていると店員さんが気をきかせて電子マネー払いにしてしまう事もあります。私も実際に始めて使った時には、この対応をされてしまいました。必ずクレジットを強調したほうが良いでしょう。

良い点

悪い点

役に立った? Yes No

使い勝手の良いクレジットカード

(5)

おすすめ度

(4)

還元率

(3)

優待

(3)

補償

(5)

ポイントの利便性

入会特典のポイント狙いで作成しましたが、使ってみるとVISAのタッチ決済の利便性がよく、使いやすいと感じました。

学生の頃に申し込みしましたが、問題なく審査通過して発行されました。

また、コンビニや指定したお店のポイントが多くつくなどの特徴もあり、意外とポイントは貯まりやすいように感じました。

ナンバーレスタイプなので、スマホケースのような見られやすい場所に入れて持ち歩いても安心だと思います。

デザインも引き締まっていてよいと思います。

良い点

悪い点

役に立った? Yes No

コンビニ使う人は持っとくべき

(5)

おすすめ度

(4)

還元率

(3)

優待

(3)

補償

(5)

ポイントの利便性

良いと感じている点は2点あります.

1点目が,コンビニ決済の際のポイント還元率の高さ.

私はよくコンビニを利用するのですが,その際の還元率が5%なのが大きい.コンビニ利用者はこれとポイントカードさえ持っておけばお得にコンビニに通える.

2点目は,無料でSBI証券で積立投資講座を作成できること.

将来不安定なご時世ですし,少しでも積み立てができればと思って始めたが,それが無料で始められるのは最初のハードルが低くなって助かった.

良い点

悪い点

役に立った? Yes No

(4)

おすすめ度

(4)

還元率

(2)

優待

(3)

補償

(4)

ポイントの利便性

SBI証券でクレジットカードの積み立てが始まったのがきっかけで作成しました。

NLという事で最初は戸惑ったのですが、慣れると持ち歩いて失くす気遣いが無い為、逆に便利に感じます。

良い点

悪い点

役に立った? Yes No

コンビニでの還元率とVisaタッチ決済が便利

(5)

おすすめ度

(4)

還元率

(3)

優待

(3)

補償

(4)

ポイントの利便性

コンビニ等で5%還元が受けられることが大変便利なカードです。

通常の還元率は0.5%なので、1%還元のカードと比較するとやや弱い点もありますが、

それを補って余りあるコンビニでの利便性です。

コンビニ決済用に特化した使い方をしても十分な一枚です。

Google PayのVisaタッチ決済にも対応しているのでお会計時も非常にスムーズで便利です。

さらに各種キャンペーン等も豊富なのでいろんなところでポイントが貯まります。

良い点

悪い点

役に立った? Yes No

キャンペーン利用でお得感あり

(3)

おすすめ度

(2)

還元率

(4)

優待

(3)

補償

(5)

ポイントの利便性

新規で12,000円キャッシュ、年会費永年無料、コンビニ決済で5倍還元ということで作りました。

海外サイトで利用しようとすしたとき、本人確認のSMSが届き、セキュリティ面では安心して利用できると感じました。

管理アプリのVpassアプリも使いやすいです。

VポイントもiD決済でお店でちょこちょこ使ってます。

また三井住友はキャンペーンが多く、無料カードでありながから、いままで結構な恩恵を受けています。今後もキャンペーンに備えて持っておきたい一枚です。

良い点

悪い点

役に立った? Yes No

コンビニやマクドナルド専用に良さそう!

(5)

おすすめ度

(5)

還元率

(3)

優待

(3)

補償

(4)

ポイントの利便性

セブンイレブン、ローソン、ファミリーマート、マクドナルドで買い物した時にタッチ決済するだけで5%の還元率は驚きです。家族登録をすると1人追加する毎に還元率が1%ずつ増えていきます。メインとはいかなくてもサブカードには十分すぎるカードかなと思います。

良い点

悪い点

役に立った? Yes No

コンビニでよく使います。

(4)

おすすめ度

(4)

還元率

(2)

優待

(2)

補償

(4)

ポイントの利便性

当初は、SBI証券での積み立てNISA用にこのクレジットカードを作成しました。その他買い物や支払い等では使用しない予定だったのですが、コンビニで使用すると還元率が高いので、現在では積極的に利用しています。デザインがスタイリッシュな感じで気に入っています。

良い点

悪い点

役に立った? Yes No

簡単!即発行!!

(5)

おすすめ度

(2)

還元率

(2)

優待

(3)

補償

(5)

ポイントの利便性

インターネットで簡単に申し込みができるということもあり作成しました。

良い点

悪い点

役に立った? Yes No

サブとしてオススメ

(5)

おすすめ度

(4)

還元率

(1)

優待

(3)

補償

(5)

ポイントの利便性

基本的には、SBI証券の積立のために作成しました。

コンビニの還元率が高いので、その時は重宝します。

でも、その他のお店では還元率が0.5%なので使いません。

サブとしてオススメできます。

デジタル管理できるのが良いですが、カードとポイントのアプリが分かれていて分かりにくいです。

また、ポイントは毎回設定しないと引き落とし分にできないのは手間です。

良い点

悪い点

役に立った? Yes No

クレカ積立によき!

(4)

おすすめ度

(3)

還元率

(3)

優待

(3)

補償

(3)

ポイントの利便性

ポイ活界隈で話題なので作りました。

sbi証券で投資信託積立購入にこのクレカを引き落としに設定すると

Vポイントが付いてお得との事。

投資信託はまじめに投資するもよし、即売りするもよしで、

話題のカードだと思います。

良い点

悪い点

役に立った? Yes No

コンビニで使いやすくてお得

(5)

おすすめ度

(5)

還元率

(3)

優待

(3)

補償

(5)

ポイントの利便性

年会費無料で維持しやすく、使い勝手も良いカードです。貯めたポイントはキャッシュバックにも使えるので、無駄になりません。

指定の店舗でタッチ決済を使う人なら、かなりポイント還元率が高くなると思います。好きな店舗を選んでポイント2倍というサービスもあるので、使い道が決まっている人なら、基本還元率の低さも補えそうです。

家族ポイントなどの仕組みもあり、家族で使うとさらにポイントが貯まりやすそうなのもよいところだと思います。

良い点

悪い点

役に立った? Yes No

ナンバーレスというのが欲しかったので

(5)

おすすめ度

(3)

還元率

(3)

優待

(4)

補償

(3)

ポイントの利便性

SBI証券の投資信託積み立て用に作りました。ゴールドカードとどちらにするか迷いましたが,年会費のかからないノーマルカードを選択。ゴールでの100万円修業は達成でき辛いと考えたわけです。

良い点

悪い点

役に立った? Yes No

主にコンビニ用

(5)

おすすめ度

(3)

還元率

(2)

優待

(3)

補償

(5)

ポイントの利便性

このカードは基本的にコンビニ用として使っています。サブカードとして使うことが多いですが、還元率が高いところでは必ず使うようにしたり、キャンペーンなどに参加するとより還元されるのですごく良いです。

良い点

悪い点

役に立った? Yes No

とても優秀なクレカです

(5)

おすすめ度

(3)

還元率

(4)

優待

(4)

補償

(4)

ポイントの利便性

基本の還元率は0.5%と普通ですが、コンビニやマックでタッチ決済だと10倍の5%還元になります。また、事前に自分で登録したお店で還元が多く受けられたり、次々といろいろなキャンペーンが実施され、抽選で当たる確率も悪くないので、他の0.5%還元のカードよりも多くのメリットがあると思います。審査は厳しくないので主婦でもつくれるカードです。セキュリティもしっかりした印象で、ナンバーレスなので盗み見や紛失時の心配がないのはもちろん、通知をオンにしておけば利用してすぐに通知が来るので不正利用の防止にもなり安心です。通知ごとにスタンプをためて月毎に必ず商品が当たる楽しみもあります。実際に使ってみるとその良さが実感できる、非常に優秀なクレジットカードだと思います。

良い点

悪い点

役に立った? Yes No

サブカードとして持っておきたい一枚

(4)

おすすめ度

(3)

還元率

(2)

優待

(3)

補償

(4)

ポイントの利便性

このカードは主にサブカードとして使うのがとても良い。年会費無料でコンビニでの還元率がとても良い。

良い点

悪い点

役に立った? Yes No

SBI証券の投信積み立て用に作りました。

(4)

おすすめ度

(4)

還元率

(2)

優待

(2)

補償

(5)

ポイントの利便性

2021年の12月までSBI証券で投信積み立てをクレジットカードで設定すると、ポイントの還元率が良くなるキャンペーンをやっていたことがキッカケで作りました。

ナンバーレスカードは初めてつくったのですが、スタイリッシュで気に入っているのでVISAはこのカードをメインカードにしました。

貯まったポイントはVポイントアプリを通して、iPhoneのApple payでID決済ができるので、パスモにチャージして使っています。

良い点

悪い点

役に立った? Yes No

daiki

(4)

おすすめ度

(3)

還元率

(2)

優待

(4)

補償

(4)

ポイントの利便性

クレカをこのカード一本にしているので基本的にポイントが溜まりやすいし

ID利用でコンビニなどに行くと還元率が高いので非常に便利

また、溜まったポイントでID充当や振り込み手数料への利用も簡単にできるので

使っていてストレスをあまり感じないです!!

また、ナンバーレスなので紛失してしまった時にも安心できる。

デザインもかっこいいし持っていて損はなし!

良い点

悪い点

役に立った? Yes No

セキュリティが安心

(5)

おすすめ度

(3)

還元率

(4)

優待

(4)

補償

(4)

ポイントの利便性

年会費が永年無料で利用出来るのがとても嬉しいです。また、利用額に応じてVポイントで還元されるため、次回以降の買い物などに利用出来ます。クレジットカードは、券面に番号の記載があるのが普通ですが、盗み見られたりしない不安がありますが、こちらのカードはナンバーレスでセキュリティ面で非常に安心です。不正利用の予防など、セキュリティに安心感があるので今後も利用していきたいです。

良い点

悪い点

役に立った? Yes No

SBI証券で積立投資する方は要チェック!

(4)

おすすめ度

(3)

還元率

(3)

優待

(2)

補償

(3)

ポイントの利便性

SBI証券で積立投資を始めようと思い、作成しました。

普段使いは他のクレジットカードで、積立投資だけに使用する場合は

このカードで問題ないと思います。

自分の指定した口座から自動的に引き落とされ、しかもポイントがつくので

手軽さ+便利さがあります。

ただし今、普段使いのクレジットカードがない方は、ランクが上のカードのほうが

ポイント還元率も大きいので、年会費と比較してそちらも検討してみましょう。

良い点

悪い点

役に立った? Yes No

つみたてNISA用に作りました

(5)

おすすめ度

(3)

還元率

(2)

優待

(2)

補償

(4)

ポイントの利便性

SBI証券でつみたてNISAを行っています。現金で支払えば何のポイントもつきませんが、このカードを使えば、購入額の0.5%のVポイントが貯まります。SBI証券でクレジットカード積立ができるのは、三井住友カードだけ。サブカードとして使っています。三井住友カードプラチナ等、付与率が2.0%もあるカードもありますが、その分年会費もお高め。その点、三井住友カード(NL)は、一般カードなので、年会費は無料です。つみたてNISAの額も多くはないので、今はこのカードで十分かなと思っています。

良い点

悪い点

役に立った? Yes No

スタイリッシュなデザイン

(3)

おすすめ度

(3)

還元率

(2)

優待

(2)

補償

(1)

ポイントの利便性

意外と使ってるカードを周りは見ていると知り、見た目がカッコいいこちらのカードを作りました!

ナンバーレスでセキュリティも万全。

また、年会費もフリーですぐに作れた。申し込みからすぐにカードが届き驚いた。カードをすぐに作りたい人にもおすすめできる。

ただお得なサービスやポイントといった面を重視する人なら、他にもっと良い還元率のカードがあるので、そちらを選ぶべき。

良い点

悪い点

役に立った? Yes No

vポイントは割と使える

(4)

おすすめ度

(3)

還元率

(3)

優待

(4)

補償

(4)

ポイントの利便性

vポイントの利用が思いの外色々なところでできた。いつもサイゼリアではこちらのカードを利用しています。

良い点

悪い点

役に立った? Yes No

投資に向いているし、便利!

(5)

おすすめ度

(5)

還元率

(2)

優待

(3)

補償

(4)

ポイントの利便性

コンビニの還元率が高く、SBI証券の積み立てNISAの決済をカードで行うとポイント還元ももらえるため使い勝手がとてもよいです。

良い点

悪い点

役に立った? Yes No

便利!安全!

(4)

おすすめ度

(3)

還元率

(2)

優待

(2)

補償

(2)

ポイントの利便性

まずVISAなので使える場所が非常に多く、ナンバーレスなのでもしもの時、変な人に拾われて使われるリスクがない!

良い点

悪い点

役に立った? Yes No

ホッと安心大人の階段

(5)

おすすめ度

(4)

還元率

(2)

優待

(3)

補償

(3)

ポイントの利便性

ナンバーレスが何よりも安心…!

前のクレジットカードは番号があって

しかも表に表示されていたので

マスキングテープをいちいち貼って使っていました…。

心配性だねってよく言われる方…。

こちら一緒に使いましょ(*´`)

良い点

悪い点

役に立った? Yes No

使いやすいカードです。

(4)

おすすめ度

(3)

還元率

(2)

優待

(4)

補償

(4)

ポイントの利便性

表に番号が描いてないスタイリッシュなデザインが◎

三井住友銀行を利用していれば銀行もしくはVpassアプリと連携して

一度に管理できるので便利!

ポイントは色々交換できるけど私は他銀行への振込手数料として使っています!

VISAタッチも便利です。

良い点

悪い点

役に立った? Yes No

デザインがかっこいい!

(3)

おすすめ度

(1)

還元率

(1)

優待

(1)

補償

(2)

ポイントの利便性

三井住友銀行で口座を作った時に勧められて作成しました。

ナンバーレスでかっこいいので、レジでカードを出すのが楽しいです。また、年会費が必要ないのでお金を無駄遣いしていない気になります。

良い点

悪い点

役に立った? Yes No

SBI証券で唯一ポイントが付与できるカード

(5)

おすすめ度

(3)

還元率

(1)

優待

(3)

補償

(4)

ポイントの利便性

SBI証券でポイ活をする場合には必須となる三井住友カード。それの年会費無料カードなので、SBI証券で取引をする方にハードプッシュします。

良い点

悪い点

役に立った? Yes No

年会費永年無料かつスタイリッシュなデザイン=若者への最初の一枚におすすめです!

(5)

おすすめ度

(4)

還元率

(2)

優待

(2)

補償

(5)

ポイントの利便性

クレジットカードを作る必要が生じたために、ネットで色々と調べた結果、作ることに決めた

カードです。年会費の永年無料というのが、気軽にこのカードを作れる大きな要因の一つではないでしょうか。

良い点

悪い点

役に立った? Yes No

メインカードとして使用しています。

(4)

おすすめ度

(3)

還元率

(2)

優待

(2)

補償

(4)

ポイントの利便性

カードに番号が表示されないため、セキュリティ面で安心です。

いちいちアプリからカード番号を見ないといけないのは面倒くさいですが、安心なので我慢しています。

初めて持ったクレジットカードなので、他と比べることはできませんが、ポイントを支払いにあてれるのでそこが特に好きです。

請求額がすぐにアプリでみられるので、計算しやすいです。反映が遅いのは少し困ります。

良い点

悪い点

役に立った? Yes No

コンビニ使用時のポイント還元率が高い

(5)

おすすめ度

(5)

還元率

(2)

優待

(2)

補償

(4)

ポイントの利便性

コンビニ3社とマクドナルドの使用でポイント還元率が高くて良い。またそれらでのクレジット払い時には、タッチ決済にすることで更に多くポイント還元されるので、ポイントがたまり易くて良いです。

良い点

悪い点

役に立った? Yes No

(5)

おすすめ度

(5)

還元率

(2)

優待

(5)

補償

(2)

ポイントの利便性

コンビニやマクドナルドなど決済すると還元率が高いところ。

よく利用するのでこちらのカードを作りました。

良い点

悪い点

役に立った? Yes No

持ってて損なし

(5)

おすすめ度

(5)

還元率

(5)

優待

(5)

補償

(5)

ポイントの利便性

年会費も手数料もかからないため、コンビニやマクドナルドで良く買い物をする人は持っていて損がありません。

Applepayにも登録できるため、携帯でもクレジット決済ができて便利です。

良い点

悪い点

役に立った? Yes No

安全性と高還元率

(4)

おすすめ度

(4)

還元率

(2)

優待

(3)

補償

(4)

ポイントの利便性

年会費無料で持てて、さらに安全性も考えられている。

良い点

悪い点

役に立った? Yes No

個人的には大満足

(5)

おすすめ度

(4)

還元率

(2)

優待

(2)

補償

(4)

ポイントの利便性

もう1枚クレジットカードがほしいな~と思い、気軽な気持ちで作りました。タッチ決済はやはり便利ですし、ナンバーレスでスタイリッシュなカードデザインも良いと思います。ポイント還元率も個人的には不満もなく、普段のお買い物によく利用しています。

良い点

悪い点

役に立った? Yes No

SBI証券で投資信託を積み立てるのに向いている

(5)

おすすめ度

(5)

還元率

(1)

優待

(1)

補償

(5)

ポイントの利便性

SBI証券でクレジットカードによる投信積み立てを行うために作成しました。後で分かったのですが、コンビニで使うと高い還元率になります。今後、SBI証券でポイントによる投信積み立てができる予定なので、楽しみにポイントをためています。

良い点

悪い点

役に立った? Yes No

使い忘れなければ良いカード

(5)

おすすめ度

(5)

還元率

(5)

優待

(5)

補償

(5)

ポイントの利便性

コンビニとマクドナルドで5%と高還元なのがありがたい

しかし、日常的にペイペイ等のバーコード決済を利用しているとついコンビニでもバーコード決済を指定してしまいこのカードの存在を忘れがちになってしまう

コンビニをよく利用する人は年会費無料なのでとりあえず作っておくと間違いはないと思う

良い点

悪い点

役に立った? Yes No

安心設計のカードです

(4)

おすすめ度

(3)

還元率

(1)

優待

(2)

補償

(3)

ポイントの利便性

日常使いにとても便利です。安心のセキュリティーがついたカードで、海外の利用を制限、ネットと海外の利用を制限と選べ、アプリ上で利用状態をロックできます。難点は自分のカード番号を知りたいとき、いちいちSMSを受信しなければ見れない事です。急ぎの時は手間かも。

良い点

悪い点

役に立った? Yes No

満足

(4)

おすすめ度

(3)

還元率

(3)

優待

(3)

補償

(3)

ポイントの利便性

入会キャンペーンがあって入会しました。

良い点

悪い点

役に立った? Yes No

コンビニとマック用に1枚

(5)

おすすめ度

(4)

還元率

(1)

優待

(1)

補償

(5)

ポイントの利便性

SBI証券での投資信託積立用に作成しました。

当初はほかに使う予定がなかったのですが、意外と使い道があると思い2枚目として持つのもいいと思いました。

良い点

悪い点

役に立った? Yes (1) No

とてもいい!

(4)

おすすめ度

(4)

還元率

(2)

優待

(2)

補償

(5)

ポイントの利便性

デザインで選びました。

シンプルかつナンバーレスなので、スタイリッシュでかっこいい。

また年会費もかからないので気軽に作れる点も良いと感じました。

良い点

悪い点

役に立った? Yes No

すぐに発行され便利

(4)

舞台のカード枠チケットを取るために三井住友カード(NL)を作りましたが、申し込んで3日程度で届きました。他のカード会社のものはもう少し日数がかかってしまったり、舞台の申し込み期間が短かったりし申し込み自体ができないものもありましたが、三井住友は申し込み期間も長く、本人確認等も簡単なため、急いでクレジットカードが必要な方には一番オススメです。

良い点

悪い点

役に立った? Yes No

便利

(5)

おすすめ度

(4)

還元率

(2)

優待

(5)

補償

(4)

ポイントの利便性

コンビニで使用するとポイント還元率がよい

その貯めたポイントでまた買い物も出来る

年会費が無料でまたナンバーレスなのでカードケースへの収まりもよく

重宝しています

良い点

悪い点

役に立った? Yes No

口コミ

(5)

おすすめ度

(3)

還元率

(3)

優待

(3)

補償

(4)

ポイントの利便性

年会費無料でSBI証券で積立投資に使うことでVポイントを貯めることが出来る。

良い点

悪い点

役に立った? Yes No