「カードローンが利用できるクレジットカードのおすすめは?」

「そもそもカードローンとキャッシングは何が違うの?」

今すぐに現金が欲しいときに思い浮かぶのが、カードローンやキャッシングといったサービスです。

「お金を借りられるサービス」という意味では、カードローンやキャッシングに違いはありません。

ただし、金利や利用限度額はカードローンに軍配が上がります。

- カードローン付きクレジットカードとは?

- キャッシングとの違い

- カードローン付帯のおすすめクレジットカードがわかる

よりお得に、まとまったお金を工面したい場合は、カードローンを利用するのがおすすめです。

ここでは、カードローンとキャッシングの違いを比較するとともに、カードローン付帯のおすすめクレカを紹介します。

当記事をご覧いただければ、カードローンとキャッシングの違いが明確になり、安心して融資を受けられるでしょう。

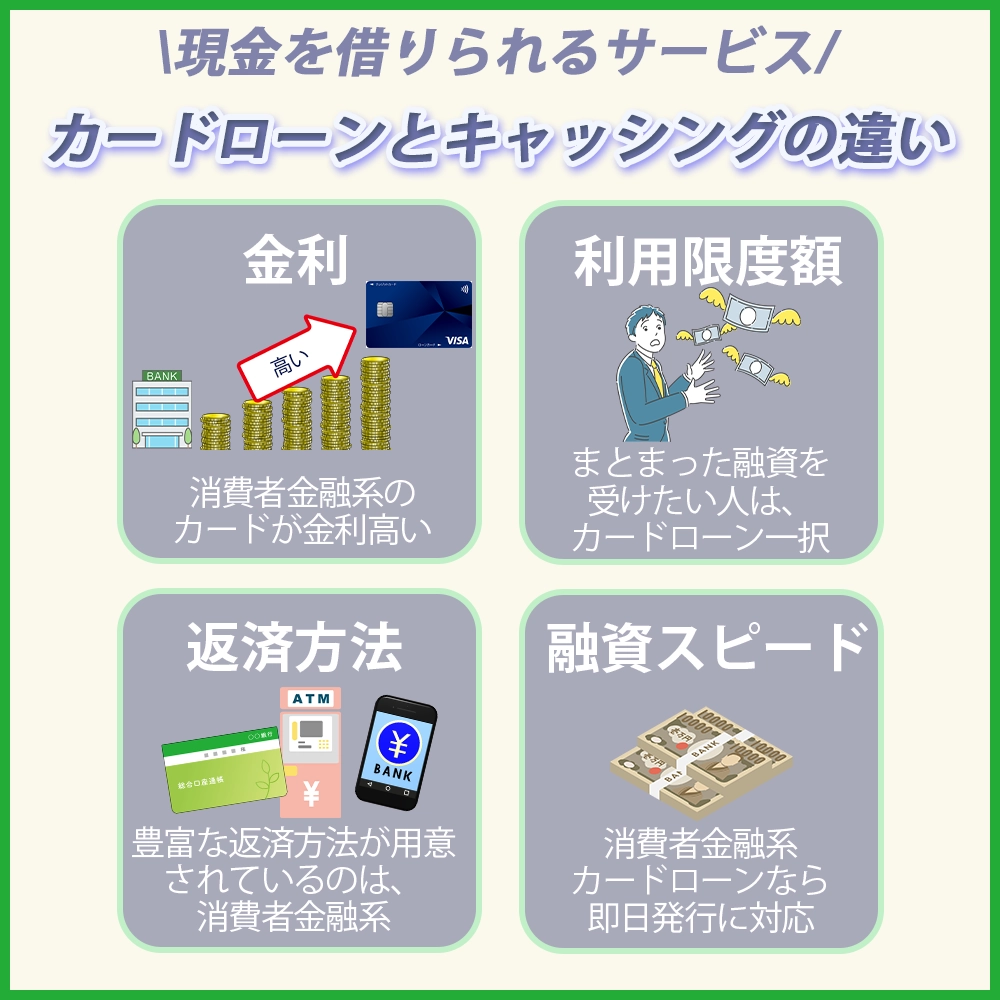

カードローンとキャッシングの違いとは?

キャッシングはクレジットカードに付帯していて利息は高め

キャッシングはクレジットカードに付帯していて利息は高め「現金を借りられるサービス」という意味では、カードローンとキャッシングは同じです。

ただし、キャッシングはクレジットカードを利用した融資を指すのが一般的と認識してください。

ここでは以下のテーマに沿って、カードローンとキャッシングの細かな違いについて解説します。

- カードローンとキャッシングの金利

- カードローンとキャッシングの利用限度額

- カードローンとキャッシングの返済方法

- カードローンとキャッシングの融資スピード

お金を借りるときには、相応の手数料がかかります。

金利や利用限度額、返済方法などをしっかり理解したうえで、カードローンやキャッシングを利用してください。

カードローンとキャッシングの金利

カードローンとキャッシングの金利について、主なサービスやクレジットカードを挙げながら紹介します。

カードローンは銀行系カードローンと消費者金融系カードローンの2種類に分けてみていきましょう。

| 金利 | |

|---|---|

| 一般的な 銀行系カードローン |

1.5〜14.6%前後 |

| 一般的な 消費者金融系カードローン |

3.0〜18.0%前後 |

| 一般的な キャッシング |

14.95〜18.0%前後 |

ご覧の通り、銀行系カードローンが最もお得に融資を受けられることがわかります。

銀行系カードローンと比較し、消費者金融系カードローンやキャッシングは金利が高めです。

カードローンとキャッシングの利用限度額

カードローンとキャッシングの利用限度額を各サービスごとで比較してみます。

| カードローン会社/クレジットカード会社 | 利用限度額 | |

|---|---|---|

| 銀行系カードローン | 三井住友銀行 カードローン | 最大800万円 |

| 三菱UFJ銀行 バンクイック | 最大500万円 | |

| 楽天銀行 スーパーカードローン | 最大800万円 | |

| 消費者金融系カードローン | プロミス | 最大500万円 |

| SMBCモビット | 最大800万円 | |

| アコム | 最大800万円 | |

| キャッシング | 三菱UFJカード | 最大50万円(新規入会時) |

| JCBカード S | 最大100万円 |

銀行系カードローンや消費者金融系カードローンと比較し、キャッシングの利用限度額はかなり限定的です。

まとまった額の融資を受けたい人は、カードローン一択といえるでしょう。

カードローンとキャッシングの返済方法

カードローンやキャッシングで融資を受けた後、どのような方法で返済できるかを比較してみましょう。

| カードローン会社/クレジットカード会社 | 返済方法 | |

|---|---|---|

| 銀行系カードローン | 三井住友銀行 カードローン | ・ATM ・口座振替 ・ネット返済 |

| 三菱UFJ銀行 バンクイック | ・ATM ・口座振替 ・ネット返済 |

|

| 楽天銀行 スーパーカードローン | ・ATM ・ネット返済 ・振込 |

|

| 消費者金融系カードローン | プロミス | ・ネット返済 ・口座振替 ・スマホATM ・ATM ・銀行振込 |

| SMBCモビット | ・ネット返済 ・口座振替 ・スマホATM取引 ・ATM ・銀行振込 ・Vポイント |

|

| アコム | ・ネット返済 ・口座振替 ・ATM ・銀行振込 |

|

| キャッシング | 三菱UFJカード | ・ATM ・口座振替 ・振込 |

| JCBカード S | ・ATM ・口座振替 |

カードローンやキャッシング利用の返済方法はATMや口座振替、振込などが一般的です。

ただし、一部の消費者金融系カードローンの場合、スマホATM取引やポイントによる返済ができます。

返済方法のバリエーションだけでみると、消費者金融系カードローンに軍配が上がるでしょう。

カードローンとキャッシングの融資スピード

カードローンとキャッシングの融資スピードを比較してみます。

サービスに申し込み後、審査完了までにどれくらいの時間がかかるのかを調べてみました。

| カードローン会社/クレジットカード会社 | 審査スピード | |

|---|---|---|

| 銀行系カードローン | 三井住友銀行 カードローン | 最短翌営業日 |

| 三菱UFJ銀行 バンクイック | 最短翌営業日 | |

| 楽天銀行 スーパーカードローン | 数日程度 | |

| 消費者金融系カードローン | プロミス | 最短25分 |

| SMBCモビット | 最短15分 | |

| アコム | 最短30分 | |

| キャッシング | 三菱UFJカード | 最短翌営業日 |

| JCBカード S | 最短5分 |

審査完了スピードはサービスの種類によってさまざまですが、消費者金融系カードローンは原則として、即日発行に対応しています。

今すぐ融資を受けたいなら、消費者金融系カードローンが有力候補といえるでしょう。

カードローン付帯のおすすめクレジットカード

※外国籍の方は、特別永住者証明書または在留カードが必要 ※カードローン審査通過後にクレジットカードの審査があります

※外国籍の方は、特別永住者証明書または在留カードが必要 ※カードローン審査通過後にクレジットカードの審査がありますキャッシングと比較し、カードローンは利率が低く、利用限度額は高い傾向にあります。

手数料の負担を抑えつつ、ある程度まとまった融資を受けたいなら、カードローンを利用するのがおすすめです。

カードローン単体で申し込みするのも悪くはないですが、せっかく申し込みするなら、カードローン機能が付帯したクレジットカードを作成する方が、さまざまなシーンで有効活用できるでしょう。

そこでここでは、カードローンが付帯するおすすめクレジットカードを紹介します。

- プロミスVisaカード※

- モビットVISA-W※

※カードローンの審査通過後にクレジットカードの審査があります

※外国籍の方は、特別永住者証明書または在留カードが必要です - ACマスターカード

大まかな申し込みの流れについて注意事項を1つ。

プロミスVisaカードとモビットVISA-Wは、カードローンの申し込み審査完了後に、クレジットカードの申し込み⇒審査という流れがあるため、やや時間がかかります。

一方、ACマスターカードは物理カードの即日発行に対応しているため、融資までのスピード感は抜群です。

以上をふまえ、それぞれのクレジットカードのスペックや特徴をみていきましょう。

プロミスVisaカード|普段から利用しやすいクレジットカード

| 基本還元率 | 一般加盟店:0.5% 対象のコンビニ・飲食店:最大12%※ |

|---|---|

| 年会費 | 永年無料 |

| 国際ブランド | Visa |

| ETCカード | 初年度:無料 2年目以降:550円(税込) ※前年に一度でも利用があれば無料 |

| 家族カード | ー |

| カードローン金利 | 2.5%~18.0% |

| 総利用枠 | クレジットカード:最大100万円 カードローン:最大800万円 |

- プロミスのカードローン機能が付帯

- 対象のコンビニ・飲食店で最大12%還元

- 学生はサブスクリプションサービスの利用で最大+9.5%還元

- ポイントUPモール経由によるネット通販で最大+9.5%還元

- ココイコ!の事前エントリーによる実店舗利用でポイント還元 or キャッシュバック

- 最高2,000万円の海外旅行傷害保険(利用付帯)が付帯

- 海外旅行傷害保険を選べる無料保険への切り替えが可能

対象のコンビニ・飲食店で最大12%還元

プロミスVisaカードの基本還元率は0.5%ですが、対象のコンビニ・飲食店なら最大12%還元が得られます。

12%還元の条件は以下の通りです。

- 対象のコンビニ・飲食店でスマホのVisaのタッチ決済スマホのVisaタッチ決済またはモバイルオーダー利用による決済(7%還元)※

- 対象の三井住友カードを持った家族を5名以上登録(家族1名の登録につき+1%還元)

家族の登録がない場合、対象のコンビニ・飲食店における還元率は最大7%です。

スマホのVisaタッチ決済またはモバイルオーダー支払いだけでも、7%のポイントを安定的に稼げる点はプロミスVisaカードの大きな魅力です。

なお、カード現物でVisaのタッチ決済をしてしまうと1.5%還元、その他の支払い方法で決済をしてしまうとプラスの還元率が無く、基本の0.5%還元となってしまう点には注意してください。

※1.最大7%還元:対象のコンビニ・飲食店で、スマホのタッチ決済またはモバイルオーダーで支払うと、+6.5%還元(合計7%還元)

4.商業施設内にある店舗など、一部ポイント加算の対象とならない店舗、および指定の還元率にならない場合があります。ポイント還元率は利用金額に対する獲得ポイントを示したもので、Vポイントの交換方法によっては、1ポイント1円分にならない場合がございます。

3.一定金額(原則1万円)を超えると、スマホのタッチ決済でなく、決済端末にカードを挿しお支払いいただく場合がございます。その場合のお支払い分は、通常のポイント分を含んだ2.5%還元までとなりますので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

4.本サービスに登録した家族1人あたり+1%ポイントが還元されます。なお、ポイントは最大+5%還元が上限です。

プロミスVisaカードのカードローンの利用/返済方法

プロミスVisaカードのカードローンの利用/返済方法は下表の通りです。

| 利用方法 | ・ネット振込 ・スマホATM ・コンビニ/提携ATM ・プロミスATM |

|---|---|

| 返済方法 | ・ネット返済 ・口座振替 ・スマホATM ・コンビニ/提携ATM ・プロミスATM |

プロミスVisaカードのカードローンは各種ATMはもちろん、インターネットやスマホなどを利用して借入&返済ができます。

ちなみにスマホATMとは、セブン銀行ATMやローソン銀行ATMでスマホを使って手続きする方法です。

外出先で急に現金が必要になった際、プロミスVisaカードが手元になくてもコンビニで借入できるのは非常に助かります。

モビットVISA-W|Vポイントが貯まる・使える万能カード!

| 基本還元率 | 0.5%~ |

|---|---|

| 年会費 | 永年無料 |

| 国際ブランド | Visa |

| ETCカード | 永年無料 |

| 家族カード | ー |

| カードローン金利 | 3.0〜18.0% |

| 総利用枠 | クレジットカード:最大100万円 カードローン:最大800万円 |

※カードローンの審査通過後にクレジットカードの審査があります

※外国籍の方は、特別永住者証明書または在留カードが必要です

- SMBCモビットのカードローン機能が付帯

- Vポイント加盟店の利用でポイント2重取り

- 最大100万円のショッピング補償が付帯

- ETCカードまで年会費永年無料

Vポイント加盟店の利用でポイント2重取り

モビットVISA-Wの基本還元率は0.5%ですが、Vポイント加盟店ならポイント2重取りが成立します。

クレジット決済分の0.5%に加え、カード提示分として0.5%〜1%のポイントが上乗せされる仕様です。

- 一般加盟店:0.5%

- Vポイント加盟店:1%〜1.5%

主なVポイント加盟店についても紹介します。

- TSUTAYA

- 蔦屋書店

- ファミリーマート

- ウエルシア

- マルエツ

- カメラのキタムラ

- エディオン

- 洋服の青山

- 眼鏡市場

- ENEOS

- ガスト

- バーミヤン

- 吉野家

- 牛角

- ロッテリア

積極的に利用したいのは、1%のポイントが加算されるウエルシアです。

医薬品や化粧品、雑貨、食料品などをウエルシアで購入すれば、節約効果が上がりやすいでしょう。

モビットVISA-Wのカードローンの利用/返済方法

モビットVISA-W※のカードローンの利用/返済方法は以下の通りです。

| 利用方法 | ・スマホATM取引 ・コンビニ/提携ATM ・電話 |

|---|---|

| 返済方法 | ・口座振替 ・銀行振込 ・スマホATM取引 ・コンビニ/提携ATM ・Vポイント |

モビットVISA-Wのカードローンは、ネットやコンビニ/提携ATM、スマホATM取引などで利用できます。

返済については、会員専用サービス『Myモビ』からVポイントを使える点が他社との違いです。

所定の返済でVポイントが貯まる「Vポイントサービス」をご利用いただくための各種手続き(「Vポイント利用手続き・解除」「モビットカード(Vポイントカード一体型)へ切替申込」)が行えます。出典:Myモビにについて

Vポイントを普段から貯めている人は、モビットVISA-Wとの相性が良いでしょう。

※カードローンの審査通過後にクレジットカードの審査があります

ACマスターカード|即日発行が可能

| 基本還元率 | 0.25% |

|---|---|

| 年会費 | 永年無料 |

| 国際ブランド | Mastercard® |

| ETCカード | ー |

| 家族カード | ー |

| カードローン金利 | 3.0〜18.0% |

| 総利用枠 | クレジットカード:最大300万円 カードローン;最大800万円 |

- アコムのカードローン機能が付帯

- カード利用額の0.25%が自動でキャッシュバック

カード利用額の0.25%が自動でキャッシュバック

ACマスターカードの会員は、カード利用で0.25%相当のキャッシュバックを得ることができます。

10,000円の利用に対し、25円が戻ってくるイメージです。

還元率はそこまで優秀とはいえませんが、ポイントの管理や交換手続きをしなくて良いのはメリットといえます。

キャッシュバック制度に魅力を感じる人はぜひ、ACマスターカードを検討してみてください。

ACマスターカードのカードローンの利用/返済方法

ACマスターカードのカードローンの利用/返済方法は次の通りです。

| 利用方法 | ・スマホアプリ ・電話 ・スマホATM ・アコムATM ・提携ATM |

|---|---|

| 返済方法 | ・口座振替 ・銀行振込 ・スマホATM ・アコムATM ・提携ATM |

ACマスターカードのカードローンはネット振込やスマホアプリに対応しており、手元にカードがなくても利用可能です。

銀行振込やコンビニATMで返済する場合、所定の手数料がかかる点には注意してください。

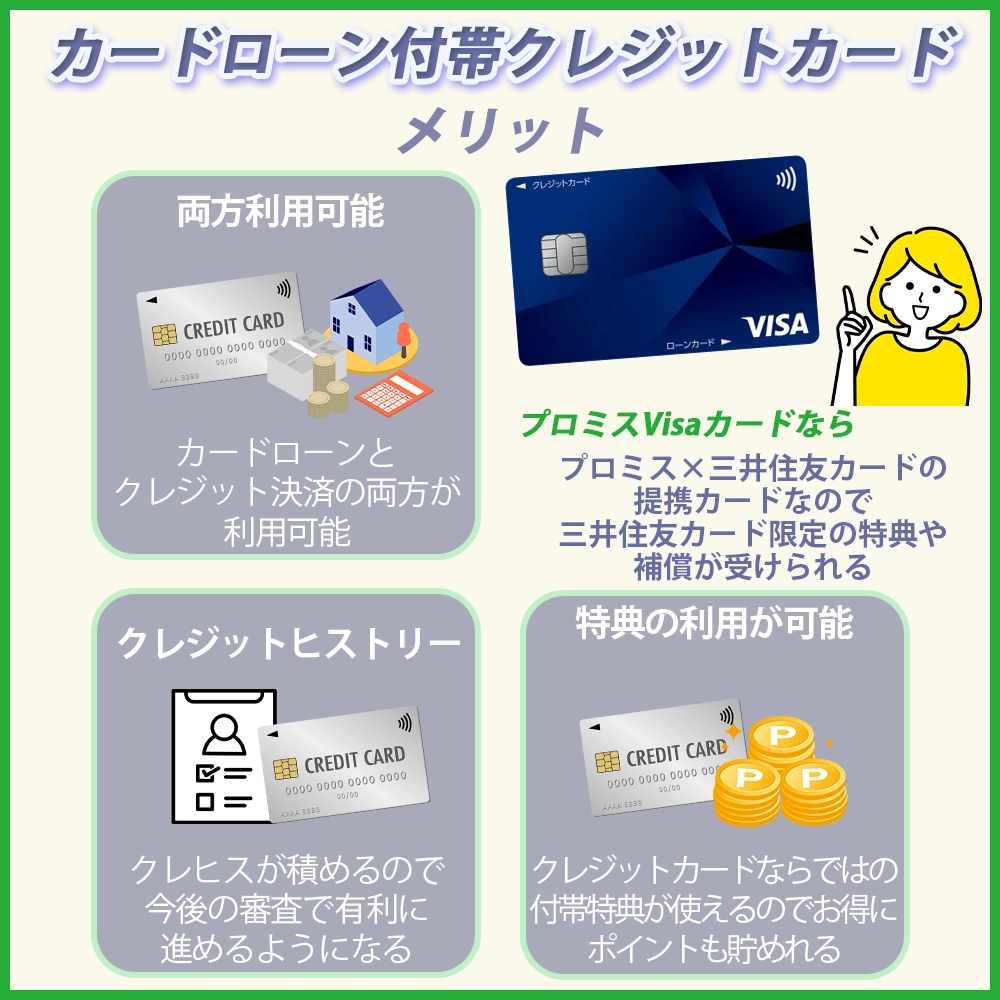

カードローン付きクレジットカードを利用するメリット

何より利息が安いこと、総利用枠も高くできることがメリット!

何より利息が安いこと、総利用枠も高くできることがメリット!カードローン付帯のクレジットカードを利用するメリットについて紹介します。

- カードローンとクレジット決済が両方利用できる

- クレジット利用でポイントやクレジットヒストリーが積み上がる

- クレジットカードに付帯する特典を利用できる

カードローン単体で利用するより、カードローン付きクレジットカードを作成する方が断然お得です。

それぞれの項目について、解説していきます。

カードローンとクレジット決済が両方利用できる

カードローン付帯のクレジットカードなら、カードローンとクレジット決済の両方を利用できます。

クレジット機能を利用し、実店舗やネットショッピングなどのさまざまなシーンで買い物ができるのは大きな利点です。

現金で支払いができないネットショップも存在するため、クレジットカードを持っておいて損はないでしょう。

クレジット利用でポイントやクレジットヒストリーが積み上がる

カードローン付帯のクレジットカードなら、クレジット利用でポイントやクレジットヒストリー(信用情報)を積み上げることができます。

ポイントの用途はクレジットカードの種類によって異なりますが、たとえばプロミスVisaカードのVポイントなら、加盟店の支払いに利用できるほか、他社ポイントやマイルへの交換も可能です。

また、カード利用でクレジットヒストリーをコツコツ構築しておけば、以下のような審査を有利に進めることができます。

- クレジットカードの審査

- カードローンの審査

- マイカーローンの審査

- 住宅ローンの審査

クレジットヒストリーはあらゆる審査を乗り越えるために必須と言っても過言ではありません。

カード利用でポイントやクレジットヒストリーが貯まる点をふまえると、カードローンを単体で申し込みするより、カードローン付帯のクレカの方がおすすめといえます。

クレジットカードに付帯する特典を利用できる

カードローン付帯のクレジットカードは、クレジットカードならではの特典や補償を利用できる点が大きなメリットです。

参考までに、プロミスVisaカードの特典をご覧ください。

- 対象のコンビニ・飲食店で最大12%還元※

- 学生はサブスクリプションサービスの利用で最大+9.5%還元

- ポイントUPモール経由によるネット通販で最大+9.5%還元

- ココイコ!の事前エントリーによる実店舗利用でポイント還元 or キャッシュバック

- 最高2,000万円の海外旅行傷害保険(利用付帯)が付帯

- 海外旅行傷害保険を選べる無料保険への切り替えが可能

プロミスVisaカードはプロミス×三井住友カードの提携カードにつき、三井住友カード限定の特典や補償が付帯します。

単体でプロミスのカードローンを申し込みする場合と比べ、節約効果や利便性に圧倒的な差が生まれるのは容易に想像できるでしょう。

カードローン付きクレジットカードを申し込む際のよくある質問

Q,カードローンとキャッシングの違いは何ですか?

A,カードローンとキャッシングは「現金を借りられるサービス」という意味では同じですが、細かな違いがあります。

一般的に、キャッシングはクレジットカードを利用した融資を指します。 金利面では銀行系カードローンが1.5~14.5%程度であるのに対し、キャッシングは15.0~18.0%と高めです。また、利用限度額もカードローンが最大500~800万円なのに対し、キャッシングは最大50~100万円と限定的です。

まとまった額の融資を低金利で受けたい場合は、カードローンの方がお得です。

Q,カードローン付帯クレジットカードのメリットは?

A,カードローン付帯クレジットカードのメリットは、①カードローンとクレジット決済の両方が利用できる、②クレジット利用でポイントやクレジットヒストリー(信用情報)が積み上がる、③クレジットカードに付帯する特典や補償を利用できることです。

単体でカードローンを申し込むより、カードローン付帯のクレジットカードの方が節約効果や利便性に優れています。

Q,クレジットカードとカードローンを別々に持つより、カードローン付帯クレジットカードの方が良いのはなぜですか?

A,カードローン付帯クレジットカードは、1枚でクレジット決済とカードローンの両方の機能を利用できる便利さがあります。

また、クレジット利用によってポイントが貯まるだけでなく、クレジットヒストリー(信用情報)も積み上がり、将来的なクレジットカードやローンの審査にプラスに働く可能性があります。 さらに、クレジットカードに付帯する特典や保険なども利用できるため、単体でカードローンを持つよりもメリットが多いです。

余裕をもって利用できるのがカードローン付帯のクレジットカード!

カードローンとキャッシングの違いに加え、カードローン付帯のクレジットカードを紹介してきました。

最後に振り返りをしつつ、当記事のポイントを簡潔にまとめます。

- お金を借りるという意味ではカードローンとキャッシングは同じ

- 一般的にキャッシングはクレジットカードを利用した融資を意味する

- キャッシングよりカードローンの方が金利は安い

- キャッシングよりカードローンの方が利用限度額は高い

- 単体でカードローンを申し込みするより、カードローン付帯のクレジットカードが便利でお得

キャッシングと比較し、カードローンは金利や利用限度額の面で優秀です。

せっかく申し込みするなら単体のカードローンではなく、カードローン付帯のクレジットカードの方が、さまざまなシーンで有効活用できるでしょう。

ぜひこの機会にカードローン付帯のクレジットカードを作成していただき、新しいクレカライフを楽しんでください。