「ANAアメックスゴールドとマリオットボンヴォイ・アメックスが気になる!」

「ANAアメックスゴールドとマリオットボンヴォイ・アメックスをじっくり比較検討したい!」

そんなあなたにご覧いただきたいのが当記事の内容です。

ここでは、ANAアメリカン・エキスプレス・ゴールドカード(以下ANAアメックスゴールド)とMarriott Bonvoy® アメリカン・エキスプレス®・カード(以下マリオットボンヴォイ・アメックス)それぞれの基本情報や特典を紹介した上で、双方のクレジットカードの比較を進めていきたいと思います。

選ぶ人によって価値観やニーズは異なるので、ANAアメックスゴールドとマリオットボンヴォイ・アメックスの優劣をつけることはできません。

ぜひあなた自身がクレジットカードに対して何を求めるのかを意識していただきながら、以下の内容を読み進めてみてください。

ANAアメックスゴールドの特徴

| 基本還元率 | 1%~ |

|---|---|

| 年会費 | 34,100円(税込) |

| 国際ブランド | AMEX |

| ETCカード | 無料 新規発行手数料:935円(税込) |

| 家族カード | 年会費:17,050円(税込) |

- 入会/継続/フライトでボーナスマイルを取得できる

- 貯まったポイントは手数料無料でANAマイルに交換できる

- ANAカード特約店でマイルの上乗せを享受できる

- ANAマイレージモールの経由でネット通販がお得

- ANA系列で優待割引を享受できる

- 空港ラウンジが無料

- 充実の国内外旅行傷害保険が付帯

- 各種プロテクションが付帯

ANAマイルを貯める上でANAアメックスゴールドは最高の一枚

もしもあなたがANAマイルを効率よく貯めていきたいのであれば、ANAアメックスゴールドは最高のチョイスと言えます。

まず、ANAアメックスゴールドの基本還元率は1%ですが、ANAグループやANAカードマイルプラスなどの提携店においてはさらにポイント還元やマイルの上乗せを享受できます。

- 基本還元率:100円の利用で1ポイント

- ANAグループ:200円の利用で2ポイントの上乗せ

- ANAカードマイルプラスの特約店:100円もしくは200円の利用で1マイルの上乗せ

⇒合計:最大3%還元

ちなみにANAアメックスゴールドで貯まったポイントは1ポイント1マイルのレートでANAマイルに交換できます。

つまり、ANAアメックスゴールドなら、最大3%の還元でANAマイルをザクザクと貯めることができるというわけですね。

なお、ANAカードマイルプラスの特約店には、以下のような店舗やサービスがあります。

こちらを踏まえた上で、ANAアメックスゴールドを積極的に活用していきましょう。

- ANA航空券/機内販売

- セブン-イレブン

- ENEOS

- 出光

- エッソ/モービル/ゼネラル

- ニッポンレンタカー

- スターバックス

- マツモトキヨシ

- 阪急百貨店

- 阪神百貨店

- サカイ引越センター

- 東京無線タクシー

入会/継続/フライトでボーナスマイルを取得できる

ANAアメックスゴールドの会員は、カードの入会や継続、フライトに対して、以下のボーナスマイルを享受できます。

- 入会:2,000マイル

- 継続:2,000マイル

- フライト:区間基本マイレージ×クラス・運賃倍率×25%

当記事で比較対象に挙げているマリオットボンヴォイ・アメックスの場合、カード更新時にホテル無料宿泊特典がもらえる仕様ですが、ボーナスマイルの付与はありません。

この点を踏まえると、とにかくANAマイルを集中して貯めたいのであれば、マリオットボンヴォイ・アメックスよりもANAアメックスゴールドに軍配が上がりますね。

各種プロテクションが付帯

ANAアメックスゴールドには、以下のようなワンランク上の補償が付帯します。

| プロテクション | 内容 |

|---|---|

| ショッピング・プロテクション | ANAアメックスゴールドで購入した商品が偶然の事故によって破損や盗難に遭った場合、以下の条件で補償を受けることができる ・購入日から90日以内 ・年間最大500万円まで ・1事故につき10,000円の免責 |

| オンライン・プロテクション | 万一、第三者によるインターネット上での不正使用と判明したカード取引については、全額補償がある |

| リターン・プロテクション | ANAアメックスゴールドで購入した商品の返品が万が一、購入した店舗で受け付けてもらえない場合、以下の条件で補償を受けることができる ・購入日から90日以内 ・1商品につき3万円 ・年間15万円限度 |

| キャンセル・プロテクション | 急な出張や突然の病気、怪我による入院などで、予約していた旅行をキャンセルしたり、チケットを購入済みのコンサートに行けなくなった場合、キャンセル費用など(同行予定の配偶者分含む)の損害が年間最大10万円まで補償される |

| スマートフォン・プロテクション | 購入から2年以内のスマートフォンが破損した場合、修理代金が1年あたり最大3万円補償される ただし、自己負担として1事故に対して1万円の費用が発生する |

珍しいところで言うと、最大3万円の補償が用意されているスマートフォン・プロテクションです。

当記事で比較対象に挙げているマリオットボンヴォイ・アメックスにも、各種プロテクションが付帯していますが、スマートフォン・プロテクションはANAアメックスゴールドならではの補償です。

ちなみにスマートフォン・プロテクションは、画面のヒビ割れに対しても補償が適用されるため、うっかりスマホを落としてしまった場合には役立つでしょう。

マリオットボンヴォイ・アメックスの特徴

| 基本還元率 | 一般加盟店:100円につき2ポイント Marriott Bonvoy系列ホテル:100円につき5ポイント ※1ポイントの価値はおよそ0.3円 ※還元率はポイントの用途に応じて大きく変わる |

|---|---|

| 年会費 | 34,100円(税込) |

| 国際ブランド | AMEX |

| ETCカード | 無料 新規発行手数料:935円(税込) |

| 家族カード | 1枚目:無料 2枚目以降:17,050円(税込) |

- 入会/継続時に5泊分の宿泊実績が付与される

- ゴールドエリートの資格を取得できる

- プロパティクレジットが100ドル分付与される

- 年間250万円以上のカード利用&継続で無料宿泊特典が付帯

- 国内の主要な空港ラウンジを利用できる

- 手荷物無料宅配サービスが付帯

- 最大3,000万円の旅行傷害保険が付帯

- 最大200万円のショッピング・プロテクションが付帯

新規入会でMarriott Bonvoyのゴールドエリートの資格が得られる

マリオットボンヴォイ・アメックスに入会すると、それだけでMarriott Bonvoyの上級資格である『Marriott Bonvoy ゴールドエリート』の称号を得ることができます。

「Marriott Bonvoyの会員ってなに?」と疑問に思われた方に向けて簡単に補足しておきますね。

Marriott Bonvoyはマリオットホテルやザ・リッツカールトンといった誰もが憧れる高級ホテルでワンランク上の優待を享受できるプログラムです。

入会するだけでゴールドエリートに!

入会するだけでゴールドエリートに!ちなみにゴールドエリートの場合、以下のような特典が用意されています。

- 無料の客室アップグレード

- 14時までのレイトチェックアウト

- 追加ボーナスポイント25%

- ウェルカムギフト(250 or 500ポイント)

本来、Marriott Bonvoyのゴールドエリートを達成するためには、対象のホテルで年間25泊以上の宿泊実績が必要です。

「一流ホテルに年間25泊もするなんてセレブかよ!」とツッコミたくなりますが、マリオットボンヴォイ・アメックスに入会するだけでさらっとゴールドエリートになれるのが嬉しいですね。

あなたもぜひ、特別な日には至高のホテルに宿泊し、超一流のサービスを堪能してみてください。

年間250万円利用で一流ホテルに無料で宿泊できる

マリオットボンヴォイ・アメックスの超目玉とも言える特典として、以下のような一流ホテルに無料宿泊できる権利があります。

- ウェスティンホテル東京

- シェラトン・グランデ・トーキョーベイ・ホテル

- ザ・リッツ・カールトン大阪

- セントレジスホテル大阪

- ルネッサンス・オキナワ・リゾート

- シェラトン沖縄サンマリーナリゾート

- ウェスティン ルスツリゾート

本特典を享受するための条件は、年間250万円以上カード利用を行うだけ。

無料宿泊特典である50,000ポイントがもらえる上、既に保有しているポイントから最大15,000ポイントまで引き出して使うことが可能です。

ちなみにこの無料宿泊特典の魅力は、ゴールデンウィークや年末年始、大規模なイベント開催期間中などの繁忙期でも、レギュラータイプの部屋の空きさえあれば利用可能である点です。

あなたの都合がつくお好きな日に本特典を利用し、SNSに自慢の写真を存分にアップしていただければと思います。

貯まったマリオットのポイントは手数料無料で40社以上のマイルに交換できる

ANAマイルやJALマイルどちらに交換しても同じレートに!

ANAマイルやJALマイルどちらに交換しても同じレートに!マリオットボンヴォイ・アメックスは、100円の利用に対してMarriott Bonvoyのポイントが2ポイント貯まります。

貯まったポイントは以下のレートで、実に40社以上の航空会社のマイルに手数料無料で交換できることがマリオットボンヴォイ・アメックスならではの強みです。

| 航空会社 | マイル換算値(ポイント:マイル) |

|---|---|

| ANA | 3:1 |

| JAL | |

| エーゲ航空 | |

| アエロメヒコクラブプレミア | |

| アエロプラン/エアカナダ空港 | |

| エアベルリン | |

| 中国国際航空コンパニオン | |

| アラスカ航空 | |

| アリタリア航空ミッレミリア | |

| アメリカン航空アドバンテージ | |

| エアアジアマイル | |

| アシアナ航空 | |

| ブリティッシュエアウェイズ・エグゼクティブクラブ | |

| 中国東方航空 | |

| 中国南方航空スカイパールクラブ | |

| デルタ航空スカイマイル | |

| エミレーツスカイワーズ | |

| エティハド航空 | |

| フライングブルー | |

| 海南航空 | |

| ハワイアン航空 | |

| ラン航空ラタムパス | |

| ジェットエアウェイズ | |

| 大韓航空 | |

| マイルズ&モア | |

| カタール航空 | |

| サウジアラビア航空 | |

| シンガポール航空クリスフライヤー | |

| タイ国際航空ロイヤルオーキッドプラス | |

| ユナイテッドマイレージプラス | |

| フライングクラブ(ヴァージンアトランティック航空) | |

| ヴァージンオーストラリア | |

| Golスマイル | 6:1 |

| ニュージーランド航空&エアポインツ | 200:1 |

他のどんなクレジットカードに目をやっても、これほどまでに交換先のマイルが豊富なカードはありません。

さらには、一度に60,000Marriott Bonvoyポイント以上をマイルに交換した場合、ボーナスとして5,000ポイントが付与されるという素晴らしい特典も用意されています。

5,000ポイントは1,000ANAマイルに交換できるため、これほどお得なポイント交換システムはありませんよね。

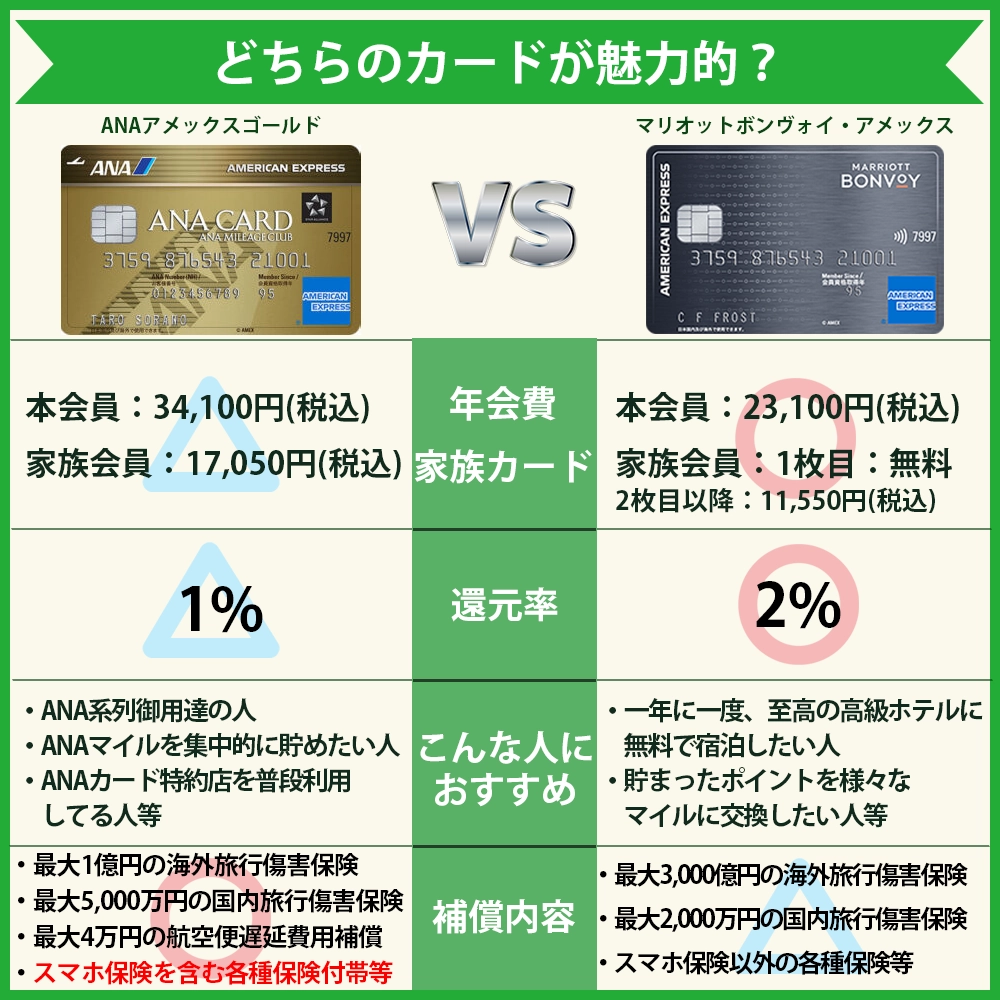

ANAアメックスゴールドとマリオットボンヴォイ・アメックスを比較|特典の違いとは?

ANAマイルのみ積極的に貯めたいならANAアメックス・ゴールド!

ANAマイルのみ積極的に貯めたいならANAアメックス・ゴールド!さて、ここからはいよいよ、ANAアメックスゴールドとマリオットボンヴォイ・アメックスを比較に移っていきたいと思います。

まずはそれぞれのクレジットカードを共通項を挙げ、その上で以下の各項目についてクローズアップする流れで見ていきましょう。

- ANAアメックスゴールドとマリオットボンヴォイ・アメックスの年会費の差

- ANAアメックスゴールドとマリオットボンヴォイ・アメックスの還元率の差

- ANAアメックスゴールドとマリオットボンヴォイ・アメックスの特典の差

- ANAアメックスゴールドとマリオットボンヴォイ・アメックスの補償内容の差

ANAアメックスゴールドもマリオットボンヴォイ・アメックスも素晴らしいステータスカードであることは間違いないですが、よりあなたのニーズに応えてくれる一枚を選定していただくためにも、以下の内容をしっかりと読み込んでおいてくださいね。

ANAアメックスゴールドとマリオットボンヴォイ・アメックスの共通項

ANAアメックスゴールドとマリオットボンヴォイ・アメックスの共通項は次の通りです。

- アメリカン・エキスプレス・コネクトで各種優待を享受できる

- 国内の主要空港ラウンジを無料で利用できる(同伴者も1名まで可)

- 国内外の旅行傷害保険が充実

- 各種プロテクションが充実

- 手荷物無料宅配サービスが付帯

- アメックス社に事前入金すれば、利用限度額を超えて決済ができる

各種プロテクションについては、スマートフォン・プロテクションのみ、ANAアメックスゴールドならではの補償ですが、その他の補償は同様です。

上記の共通点を踏まえた上で、次項ではANAアメックスゴールドとマリオットボンヴォイ・アメックスの違いについて見ていきましょう。

ANAアメックスゴールドとマリオットボンヴォイ・アメックスの年会費の差

ANAアメックスゴールドとマリオットボンヴォイ・アメックスの年会費の差は次の通りです。

| ANAアメックスゴールド | マリオットボンヴォイ・アメックス | |

|---|---|---|

| 本会員の年会費 | 34,100円(税込) | 34,100円(税込) |

| 家族会員の年会費 | 17,050円(税込) | 1枚目:無料 2枚目以降:17,050円(税込) |

ご覧の通り、年会費についてはANAアメックスゴールド、マリオットボンヴォイ・アメックスともに同じとなっています。

そのため、付帯特典や利用シーンをよく考えて、カードを選ぶべきということですね。

続いて他の項目についても見ていきましょう。

ANAアメックスゴールドとマリオットボンヴォイ・アメックスの還元率の差

ANAアメックスゴールドとマリオットボンヴォイ・アメックスの還元率の差は次の通りです。

| ANAアメックスゴールド | マリオットボンヴォイ・アメックス | |

|---|---|---|

| 還元率 | 1% | 2% |

上記の表を見ると2倍の開きがあるように思いますが、ANAアメックスゴールドで得られるポイントとマリオットボンヴォイ・アメックスの利用で獲得可能なポイントは種類と価値が異なります。

ポイントの価値は交換先によっても異なりますが、たとえばANAマイルへの交換なら、ANAアメックスゴールドとマリオットボンヴォイ・アメックスのどちらを選択しても還元率はほぼ変わりません。

ただし、ANAアメックスゴールドの場合は、ANA系列やANAカード特約店などを利用すれば、スイスイポイントやマイルが貯まっていくため、ANA御用達の方にとっては、ANAアメックスゴールドを選ばない理由がありません。

一方、マリオットボンヴォイ・アメックスならマリオット系列のホテルに宿泊すると、100円につき5ポイントを獲得できます。

また、マリオットボンヴォイ・アメックスの特筆すべき点として、60,000ポイント以上を一気にマイルに交換した場合、5,000ポイント(1,000ANAマイル相当)のボーナスポイントが付与されることが挙げられます。これはかなり大きいですね。

以上を踏まえると、ANA系列を普段使いしている人ならANAアメックスゴールドが相性が良く、マリオット系列で宿泊されることが多い方や、ポイントをコツコツ貯めて、一気に大量のポイントをドカンと交換するイメージを持つことができる人ならマリオットボンヴォイ・アメックスがおすすめと言えるでしょう。

ANAアメックスゴールドとマリオットボンヴォイ・アメックスの特典の差

ANAアメックスゴールドとマリオットボンヴォイ・アメックスの特典の差は次の通りです。

※はみ出ている場合は横スクロール推奨

| ANAアメックスゴールド | マリオットボンヴォイ・アメックス | |

|---|---|---|

| それぞれのカードならではの特典 | ・入会/継続/フライトでボーナスマイルを取得できる ・ANA系列やANAカード特約店では還元率が飛躍 ・ANAマイレージモールの経由でネット通販がお得 ・ANA系列で優待割引を享受できる |

・Marriott Bonvoyのゴールドエリートの資格が得られる ・一流ホテル無料宿泊特典 ・40社以上のマイルに交換できる(交換手数料無料) ・高級レストランで15%オフ ・他のホテルグループとのステータスマッチができる |

前項でも記載した通り、ANAアメックスゴールドはとにかくANA系列においてピカイチの強さを誇ります。

ANAアメックスゴールドは入会/継続/フライト時にボーナスマイルが付与されるのも嬉しいですね。

他方、マリオットボンヴォイ・アメックスは一流ホテルのサービスを堪能したい方には大満足していただけるステータスカードです。

他のクレジットカードではなかなか得られないホテル無料宿泊特典で、非日常の空間を体感してみてください。

ANAアメックスゴールドとマリオットボンヴォイ・アメックスの補償内容の差

ANAアメックスゴールドとマリオットボンヴォイ・アメックスの補償内容の差は次の通りです。

| ANAアメックスゴールド | マリオットボンヴォイ・アメックス | |

|---|---|---|

| 補償 | ・最大1億円の海外旅行傷害保険 ・最大5,000万円の国内旅行傷害保険 ・最大4万円の航空便遅延費用補償 ・スマートフォン・プロテクションを含む各種プロテクションが付帯 |

・最大3,000億円の海外旅行傷害保険 ・最大2,000万円の国内旅行傷害保険 ・各種プロテクションが付帯 |

補償内容はANAアメックスゴールドのほうが手厚いですね。

さらに、ANAアメックスゴールドのプロテクションには、あなたの大切なスマホを守ってくれるスマートフォン・プロテクションが含まれます。

スマートフォン・プロテクションはスマホ画面のヒビ割れも補償の対象ですから、ついスマホを落としてしまうことがよくある方は、こちらの補償に助けられるかもしれませんね。

ANAアメックスゴールドがおすすめな人

ANAアメックスゴールドはこんな人におすすめです。

ANAアメックスゴールドはこんな人におすすめです。

- フライトを含め、ANA系列御用達の人

- セブン-イレブンやスターバックスなどのANAカード特約店を普段使いしている人

- とにかくANAマイルを集中的に貯めたい人

- ANAマイレージモールの利用でANAマイルの上乗せを享受したい人

- スマートフォン・プロテクションに魅力を感じる人

ANAアメックスゴールドの決済では通常、100円の利用に対して1ポイントが付与される仕様ですが、セブン-イレブンやスターバックスなどのANAカード特約店の他、ANAマイレージモールの利用においては、直接ANAマイルが貯まるのが嬉しいですね。

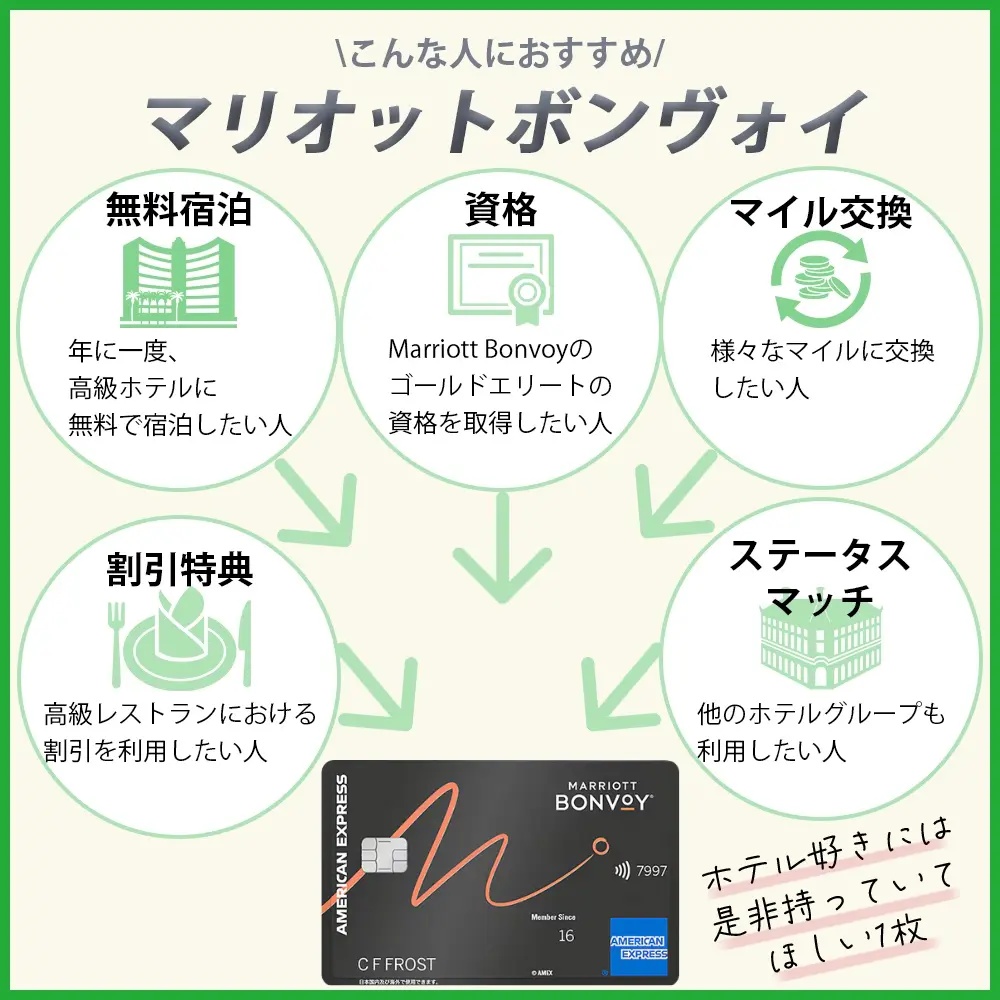

マリオットボンヴォイ・アメックスがおすすめな人

旅行やホテル好きには最高のクレカ!

旅行やホテル好きには最高のクレカ!マリオットボンヴォイ・アメックスはこんな人におすすめです。

- Marriott Bonvoyのゴールドエリートの資格を得たい人

- 一年に一度、至高の高級ホテルに無料で宿泊したい人

- 貯まったポイントを様々なマイルに交換したい人

- 高級レストランにおける15%オフ特典を利用したい人

- 他のホテルグループとのステータスマッチを希望する人

マリオットボンヴォイ・アメックスは無類のホテル好きにはたまらないステータスカードですね。

毎年、超一流のホテルに無料で宿泊できるとなれば、周囲の友人から嫉妬されることは間違いないでしょう。

ANAアメックスゴールドとマリオットボンヴォイ・アメックスの比較まとめ

ANAアメックスゴールドとマリオットボンヴォイ・アメックスはどちらも非の打ち所がないほどに素晴らしいステータスカードで、どちらを選ぶか迷うところですが、あなたがクレジットカードに対して何を求めるかを明確にすれば、自ずと答えは見えてくるはずです。

ここで振り返りを兼ねて、当記事のポイントをまとめておきます。

- ANAアメックスゴールドは入会/継続/フライトでボーナスマイルがもらえる

- ANAアメックスゴールドはANA系列やANAカード特約店で還元率が飛躍する

- ANAアメックスゴールドはANAマイレージモールの利用でANAマイルが上乗せされる

- ANAアメックスゴールドはANA系列で優待割引を享受できる

- マリオットボンヴォイ・アメックスは入会すればMarriott Bonvoyのゴールドエリートの資格を得られる

- マリオットボンヴォイ・アメックを年間250万円以上利用すれば、至高の高級ホテルに無料で宿泊できる

- マリオットボンヴォイ・アメックスの会員は、ポイントを40社以上のマイルに無料で交換できる

- マリオットボンヴォイ・アメックスの会員は、対象の高級レストランで15%オフを享受できる

- マリオットボンヴォイ・アメックスの会員は、他のホテルグループとのステータスマッチが可能になる

さて、ここまでの内容をご覧いただいたあなたなら、もうすでに心は決まっていることでしょう。

ぜひあなたのお気に入りの一枚を発行していただき、当記事を参考にしながらフル活用してみてくださいね。